Александр Козырин - Налоговое право. Учебник для бакалавриата

- Название:Налоговое право. Учебник для бакалавриата

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:2021

- Город:Москва

- ISBN:978-5-7598-1878-6

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Александр Козырин - Налоговое право. Учебник для бакалавриата краткое содержание

Проанализированы ключевые институты современного российского налогового права: элементы юридического состава налога, налоговая обязанность и ее исполнение, налоговый контроль и ответственность за нарушение законодательства о налогах и сборах. Особое внимание уделено вопросам защиты прав и законных интересов налогоплательщиков.

Учебник предназначен для студентов бакалавриата факультета права НИУ ВШЭ и юридических вузов, а также слушателей системы повышения квалификации.

В формате PDF A4 сохранен издательский макет.

Налоговое право. Учебник для бакалавриата - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

§ 4. Толкование налоговой нормы

Абстрактность налоговой нормы, необходимость установления ее связей с предписаниями других отраслей права, использование специальной терминологии [21] Не только юридической, но и экономической, бухгалтерской, а также технической, необходимой для описания объектов и иных элементов налогообложения (прежде всего это касается НДПИ, НДД, земельного, водного налогов и т. д.).

, неясность отдельных формулировок и иные дефекты юридической техники требуют от участников налоговых правоотношений приложения дополнительных усилий по уяснению истинного смысла нормы налогового права, ее места в системе правового регулирования налоговых отношений, ее социально-экономической направленности. Необходимость толкования налоговой нормы может быть связана также с обращением лиц в компетентный орган для рассмотрения конкретной спорной ситуации, с неправильным толкованием нормы судами и налоговыми органами нижестоящей инстанции и другими процессуальными причинами.

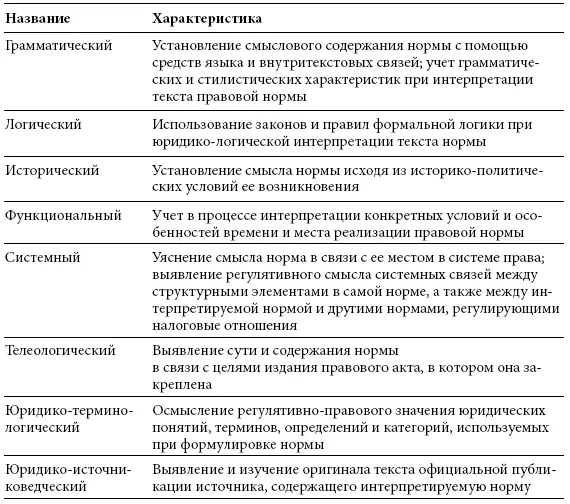

Толкованием нормы называется деятельность субъектов права по уяснению содержания нормы для самого субъекта права («толкование для себя») и разъяснению этого содержания для других субъектов. Для толкования налоговых норм применяются те же способы (приемы), что и для норм других отраслей права – грамматический, юридико-терминологический, исторический, логический, функциональный и др. (табл. 1). Охарактеризуем более подробно ряд особо востребованных из них при толковании налоговых норм.

Системный способ позволяет уяснить смысл налоговой нормы во взаимосвязи с другими налоговыми нормами, содержащимися в различных статьях НК РФ, актах законодательства о налогах и сборах и иных источниках налогового права. В отдельных случаях этот подход предполагает установление взаимосвязи между налоговыми нормами и нормами других отраслей права, без которых оказывается невозможным уяснить смысл налогового предписания. Например, при толковании норм, регулирующих земельный налог, необходимо проанализировать нормы земельного законодательства и законодательства о государственной кадастровой оценке, а при уяснении содержания налоговых норм о залоге потребуется сопоставить их с гражданско-правовыми нормами, регулирующими отношения по залогу.

Телеологический способ предполагает уяснение смысла налоговой нормы через выявление цели издания акта, в котором эта норма содержится. Учет цели издания нормативного правового акта в ряде случаев является важным условием уяснения подлинного смысла налоговой нормы. Поскольку в актах законодательства РФ о налогах и сборах, как правило, отсутствуют преамбулы или специальные статьи с нормами-целеполаганиями, используя телеологический способ, интерпретаторы могут обратиться за недостающей информацией к пояснительным запискам и обоснованиям, которыми обычно сопровождаются законопроекты.

Так как налоговые нормы отличаются особым динамизмом, а в акты законодательства о налогах и сборах часто вносятся изменения и дополнения, необходимо установить идентичность интерпретируемого текста тексту оригинала в его последней официальной редакции, действующей на момент толкования. Для этого применяется юридико-источниковедческий способ толкования.

В зависимости от того, кто интерпретирует налоговую норму, различают толкование официальное и неофициальное.

Неофициальное толкование может исходить от любого субъекта права – например, налогоплательщика, банка, иного участника налоговых правоотношений, не обладающего познаниями в налоговом праве ( обыденное толкование ), юриста-специалиста в области налогового права, налогового консультанта, адвоката ( профессиональное толкование ), профессора университета, научного сотрудника ( доктринальное толкование ).

Акты неофициального толкования исходят от лиц, не располагающих специальными на то полномочиями. Такие акты не являются обязательными и не влекут юридических последствий. Акты неофициального толкования могут быть как устными (устные консультации и разъяснения), так и письменными (письменные заключения экспертов, специалистов по налогообложению и налоговому праву), издаваться в виде комментариев законодательства о налогах и сборах, размещаться в виде консультаций в справочно-правовых системах, публиковаться как статьи в научных журналах и научно-практических изданиях.

Таблица 1. Основные способы толкования налоговой нормы

Официальное толкование предполагает разъяснение налоговой нормы уполномоченным на то органом, которое закрепляется в интерпретационном акте и влечет юридические последствия (например, толкование вышестоящего органа судебной или исполнительной власти должно применяться нижестоящими органами в их правоприменительной деятельности). Официальное толкование налоговой нормы может осуществляться органом, ее принявшим ( аутентичное толкование ), а также органом, который непосредственно уполномочен на это законом ( легальное толкование ).

Аутентичное толкование нормы, содержащейся в актах законодательства о налогах и сборах, могут осуществлять Федеральное Собрание РФ, законодательные органы субъектов РФ, представительные органы муниципальных образований, а нормы подзаконных актов, принятых в соответствии с законодательством о налогах и сборах, – Правительство РФ, Минфин России, а также компетентные правотворческие органы субъектов РФ и муниципальных образований.

Органами, которые в соответствии с законом получают право толковать налоговую норму, разъяснять и комментировать практику ее применения, являются Конституционный Суд РФ, Верховный Суд РФ, Минфин России и другие финансовые органы субъектов РФ и муниципальных образований.

Так, положения статьи Конституции РФ, закрепляющие обязанность каждого платить установленные законом налоги и сборы, могут толковаться Конституционным Судом РФ в силу ст. 125 Конституции РФ. В соответствии со ст. 126 Конституции РФ Верховный Суд РФ наделяется правом давать разъяснения по вопросам судебной практики, в том числе по налоговым спорам.

Минфин России, согласно ст. 34.2 НК РФ, дает письменные разъяснения налоговым органам, налогоплательщикам, ответственному участнику КГН, плательщикам сборов, плательщикам страховых взносов и налоговым агентам по вопросам применения законодательства РФ о налогах и сборах. В силу этой же статьи НК РФ финансовые органы (министерства, управления, департаменты, отделы финансов и т. п.) субъектов РФ и муниципальных образований дают письменные разъяснения налогоплательщикам и налоговым агентам по вопросам применения соответственно законодательства субъектов РФ о налогах и сборах и нормативных правовых актов муниципальных образований о местных налогах и сборах.

Читать дальшеИнтервал:

Закладка: