Владимир Бочаров - Стратегия корпоративного финансирования

- Название:Стратегия корпоративного финансирования

- Автор:

- Жанр:

- Издательство:Литагент Нестор-История

- Год:2015

- Город:Санкт-Петербург

- ISBN:978-5-4469-0583-6

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Владимир Бочаров - Стратегия корпоративного финансирования краткое содержание

Стратегия корпоративного финансирования - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Наконец, в условиях экономики России существует риск зависимости заемщика от одной кредитной организации, поскольку ограничен выбор банков (особенно в отдаленных регионах), способных выдавать долгосрочный кредит на масштабное производственное строительство.

Положительной чертой эмиссионного финансирования (в отличие от банковского кредита) является возможность разместить облигационный заем среди многих инвесторов (облигационеров) и тем самым понизить зависимость от одного кредитора.

Сравнение различных методов финансирования позволяет предприятию выбрать наиболее приемлемый вариант финансового обеспечения текущей (операционной) и инвестиционной деятельности.

Контрольные вопросы и задания.

1. Назовите внутренние источники привлечения капитала.

2. Приведите внешние источники финансирования компании.

3. Сформулируйте преимущества и недостатки эмиссионного финансирования.

4. Какие условия целесообразно соблюдать при выборе источников финансирования текущей (операционной) и инвестиционной деятельности?

5. Сформулируйте преимущества самофинансирования коммерческой деятельности предприятия.

2.5. Концепция средневзвешенной и предельной стоимости капитала

Управление капиталом (или пассивами баланса) осуществляют с помощью оценки его стоимости. Стоимость капитала выражает цену, которую компания уплачивает за его привлечение из различных источников. Концепция такой оценки исходит из того, что капитал как один из факторов производства имеет определенную стоимость, которая существенно влияет на принятие финансовых и инвестиционных решений. Данная концепция является одной из базовых в корпоративных финансах.

Интегральным (обобщающим) измерителем стоимости капитала служит его средневзвешенная стоимость. Средневзвешенная стоимость капитала (ССК) представляет собой минимальную норму прибыли, которую ожидают инвесторы от своих вложений. Выбранные для реализации проекты должны обеспечивать хотя бы не меньшую доходность, чем ССК.

Устанавливают ССК как средневзвешенную величину индивидуальных стоимостей (цен), в которые обходится компании привлечение различных источников средств:

– акционерного капитала;

– облигационных займов;

– банковских кредитов;

– кредиторской задолженности;

– нераспределенной прибыли.

Структура данных источников существенно различается по видам компаний и сферам бизнеса. Неодинакова также цена каждого источника средств. Поэтому стоимость капитала обычно определяют по формуле средней арифметической взвешенной. Для отдельных источников цену капитала можно установить достаточно точно (цена акционерного капитала, банковского кредита). По другим источникам выполнить такие расчеты сложнее (по статьям накопленной прибыли и кредиторской задолженности).

В отличие от внешних источников долевого и долгового финансирования нераспределенная прибыль служит внутренним источником. На первый взгляд кажется, что это бесплатный источник, не связанный с финансовым рынком. Нераспределенная прибыль (после налогообложения) принадлежит акционерам. Именно они решают, вложить ли денежные средства в производство или направить на выплату дивидендов. В результате нераспределенную прибыль следует рассматривать как собственный капитал, капитализируя который акционеры желали бы получить дополнительный доход (прибыль). Поэтому стоимость нераспределенной прибыли совпадает со стоимостью капитала, полученного от размещения обыкновенных акций.

Компания-эмитент вынуждена нести дополнительные расходы, связанные с размещением нового выпуска акций. При мобилизации внутренних источников финансирования (нераспределенной прибыли) эти затраты отсутствуют.

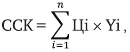

Стандартная формула для вычисления ССК следующая:

где Цi – цена i – источника средств, %; Yi – удельный вес i – источника средств в их полном объеме, доли единицы, n – количество источников средств (i = 1, 2, 3… n).

С позиции риска ССК устанавливают как безрисковую часть нормы прибыли на вложенный капитал (обычно равна средней норме доходности по государственным ценным бумагам). Концепция ССК многогранна и связана со многими финансовыми вычислениями. В повседневной практике возможен экспресс-метод, в котором за ССК принимают среднюю ставку банковского процента (по валютным или рублевым и депозитам). Подобный подход вполне логичен, так как при выборе варианта инвестирования рентабельность инвестиций (Ри) должна быть выше средней процентной ставки по кредиту (Ри > СП). Таким образом, ССК используют для принятия управленческих решений (инвестиционных и финансовых):

1. При дисконтировании денежных потоков по реальному проекту в процессе приведения их будущей стоимости к настоящей и определения чистого дисконтированного дохода (ЧДД). Если ЧДД больше нуля, то проект допускают к следующему рассмотрению.

2. При сравнении ССК с внутренней нормой доходности (ВНД) проекта. Если ВНД > ССК, то проект может быть одобрен как обеспечивающий интересы инвесторов и кредиторов. При ВНД = ССК инвестор безразличен к данному проекту. При условии ВНД < ССК проект отвергают как убыточный для его инициаторов.

3. При решении вопроса о слиянии и поглощении компаний.

4. При текущей оценке капитала предприятия (как ставка дисконтирования денежных потоков, получаемых всеми владельцами капитала).

5. При принятии финансовых решений (например, об обмене прежних облигаций на облигации нового выпуска, обосновании величины чистого оборотного капитала и др.).

Пример.

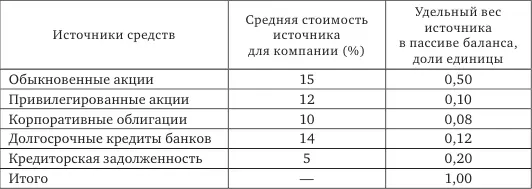

Исходные данные для расчета ССК приведены в табл. 2.1.

Таблица 2.1.

ССК = 15 % × 0,5 + 12,0 % × 0,1 + 10,0 % × 0,08 + 14,0 % × 0,12 + 5,0 % × 0,2 = 11,46 %

Если средняя региональная ставка по банковским кредитам 12 %, то привлечение капитала по ССК = 11,46 % для акционерной компании выгодно.

В процессе оценки стоимости капитала необходимо учитывать, что составляющие его элементы отражают в балансе неодинаково. Предоставляемый заемный капитал рассчитывают в ценах, приближенных к рыночным. Собственный капитал показывают в балансе по ценам ниже рыночных. В связи с заниженной оценкой величины используемого собственного капитала его стоимость в процессе финансовых расчетов искусственно завышается. Для обеспечения сопоставимости расчетов ССК величина его собственной части также должна быть выражена в текущей рыночной стоимости.

Взаимосвязь оценки текущей и будущей стоимости капитала обеспечивают с помощью показателя предельной стоимости капитала. Он характеризует прирост ССК к сумме каждой новой его единицы, дополнительно привлекаемой предприятием.

Читать дальшеИнтервал:

Закладка: