Елена Зуева - Организация деятельности Центрального банка

- Название:Организация деятельности Центрального банка

- Автор:

- Жанр:

- Издательство:Литагент БИБКОМ

- Год:2013

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Елена Зуева - Организация деятельности Центрального банка краткое содержание

Организация деятельности Центрального банка - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Разумеется, в идеале центральный банк должен быть достаточно независимым и влиятельным учреждением, которое, с одной стороны, осуществляет денежно-кредитное регулирование на основе закрепленных законом его полномочий, а с другой стороны, обеспечивает надежность и стабильное функционирование кредитно-банковской системы. Однако в реальных условиях независимость многих центральных банков оказывается ограниченной – в частности, в результате конфликтов, возникающих из-за противоречий между декларируемыми правительством задачами экономической политики и необходимостью поддержания стабильности национальной денежной единицы, которую призван обеспечивать центральный банк. Практика показывает, что конфликт подобного рода удается урегулировать путем довольно формальных переговоров между правительством и центральным банком без применения «силовых» методов [20].

В настоящее время не существует единого общепринятого определения независимости Центрально Банка. Необходимо отметить, что в качестве основных критериев независимости Центрального банка можно выделить следующие:

1) назначение руководства, Председателя или управляющего Центральным банком. Управляющего могут назначать:

– правление Банка;

– законодательная власть, парламент;

– исполнительная и законодательная власть;

– коллективная исполнительная власть (правительство) и др.

От того, кто будет назначать, будет определяться степень независимости банка;

2) срок пребывания в должности управляющего и членов правления.

Чем больше срок, тем более независим управляющий Центральным банком.

3) взаимоотношения между Центральным банком и Правительством, законодательная ответственность Центрального банка.

Независимость Центрального банка определяется возможностью Правительства, Министерства финансов участвовать в управлении и принятии решений, а также тем, в какой степени деятельность банка регулируется законом;

4) процедура формирования денежно-кредитной политики. Важная роль отводится тому экономическому институту, кто формирует политику.

5) цели политики, установленные Законом.

Чем больше целей с потенциально конфликтной направленностью указано в законах, регулирующих деятельность Центрального банка, тем менее независим Центральный банк;

6) прямые указания органов государственной власти;

7) ограничения на предоставление кредитов Правительству.

В современной экономической ситуации существует возможность определения независимости центрального банка с помощью индексного подхода.

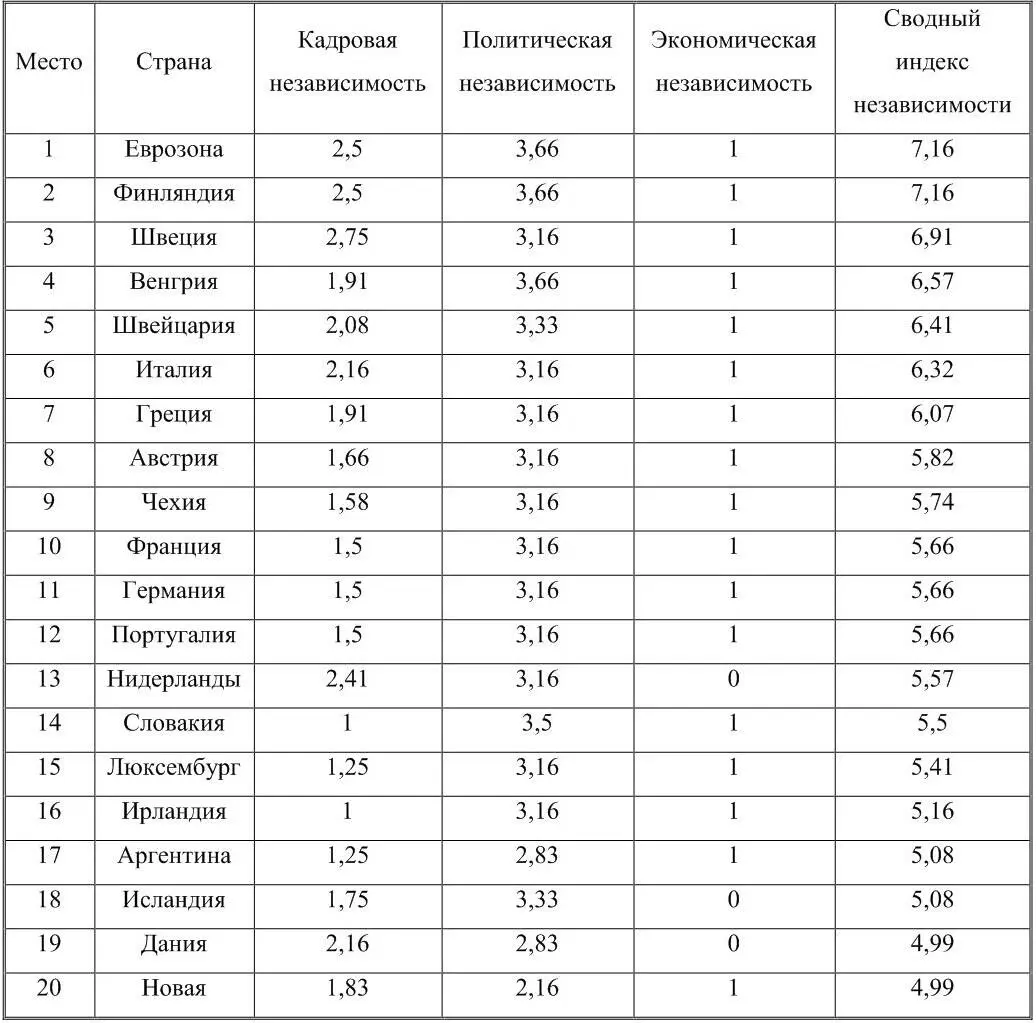

Таблица 4 – Ранжирование стран по индексу независимости центрального банка

В приведенной таблице указаны сводные индексные оценки независимости по результатам анализа тридцати пяти центральных банков. Ведущие места заняли европейские центральные банки, включая центральный банк еврозоны и Финляндии, а также банки Швеции, Венгрии и Швейцарии. Банк России не попал в первую двадцатку – он занял двадцать седьмое место. Соседние места занимают ФРС США и Банк Мексики, которые по общемировым меркам входят в круг относительно зависимых центральных банков.

Исходными данными послужило национальное законодательство о центральном банке в каждой стране. Независимость оценивалась по трем индексам: индекс кадровой независимости, индекс политической независимости и индекс экономической независимости. Центральный банк обладает кадровой независимостью, когда правительство не имеет возможности напрямую назначать руководство банка, а также когда его руководство самостоятельно принимает решения. Политическая независимость зависит от оперативного вмешательства правительства в деятельность центрального банка. Экономическая независимость определяется условиями кредитования банком государственного бюджета.

России присвоено 27-е место среди развивающихся стран (индекс 0,44). Более низкие оценки эксперты выставили лишь Таиланду, Египту, Израилю, Иордании и ЮАР. Хотя во многих вопросах экономической политики Банк России несвободен от решений правительства и лишь единожды достигал целевой планки, и все же денежно-кредитная политика последних лет стала отвечать современным стандартам.

В итоге независимость центрального банка от правительства имеет относительный характер в том смысле, что экономическая политика не может быть успешной без четкого согласования и тесной увязки ее основных элементов: денежно-кредитной и финансовой политики.

Идея центрального банка зародилась в условиях относительно развитых рыночных отношений, когда в нём возникла историческая и экономическая потребность. Исторически наблюдались два пути образования центральных банков.

Государственный Банк России возник не в результате рыночной конкуренции частных банков и банкирских контор, а был учрежден государством в 1860 г.

Важным условием функционирования центрального банка в экономике страны является степень согласованности его политики с экономической политикой правительства, принципы взаимодействия центрального банка с национальной банковской системой.

Независимость центрального банка от правительства имеет относительный характер в том смысле, что экономическая политика не может быть успешной без четкого согласования и тесной увязки ее основных элементов: денежно-кредитной и финансовой политики.

1.2 Правовые основы деятельности банка России

Цель:Сформировать представление о правовых основах деятельности современного Банка России

Вопросы:

1.2.1 Экономический статус и полномочия Банка России

1.2.2 Специфика юридического статуса Центрального банка

1.2.3 Законодательная система регулирования деятельности Центрального банка

1.2.1 Экономический статус и полномочия Банка России

На ранних стадиях развития капитализма отсутствовало четкое разграничение между центральными (эмиссионными) и коммерческими банками. Коммерческие банки широко практиковали выпуск банкнот как один из источников мобилизации капитала. По мере развития кредитной системы происходил процесс централизации банкнотной эмиссии в немногих крупных коммерческих банках, в результате чего монопольное право выпуска банкнот закреплялось за одним банком. Первоначально такой банк назывался эмиссионным или национальным, а в дальнейшем – центральным банком (ЦБ), что соответствовало его главенствующему положению в кредитной системе.

Читать дальшеИнтервал:

Закладка: