Майкл Мобуссин - Больше, чем вы знаете. Необычный взгляд на мир финансов

- Название:Больше, чем вы знаете. Необычный взгляд на мир финансов

- Автор:

- Жанр:

- Издательство:Array Литагент «Альпина»

- Год:2014

- Город:Москва

- ISBN:978-5-9614-3247-3

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Майкл Мобуссин - Больше, чем вы знаете. Необычный взгляд на мир финансов краткое содержание

Больше, чем вы знаете. Необычный взгляд на мир финансов - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

По моим подсчетам, я провел около двух миллионов сделок, получив в среднем $70 прибыли на каждой. Значение квадратичного отклонения такой цифры средней прибыли от случайной равняется примерно 700. Вероятность того, что подобное отклонение могло возникнуть случайно, равна вероятности того, что детали, разбросанные по автомобильной свалке, сами собой образуют «Макдоналдс».

Виктор Нидерхоффер. Университеты биржевого спекулянтаВ среду Нидерхоффер объявил инвесторам трех хедж-фондов под его управлением, что в понедельник их паи были «съедены» убытками фондов, которые достигли максимальных значений после трехдневного падения на фондовом рынке и серьезных потрясений в начале этого года в Таиланде.

Дэвид Генри. USA Today, 1997, 30 окт .Толстые хвосты правят реальным миром в той же мере, что и средние значения: исключения, а не норма; катастрофа, а не постепенное изменение; горстка самых богатых, а не средний класс. Нам нужно освободиться от мышления на основе «среднего».

Филип Андерсон, нобелевский лауреат по физике. Размышления о распределении в экономикеОпыт против риска

В своем письме к акционерам от 2001 г. Уоррен Баффетт сделал акцент на различии между опытом и оценкой подверженности риску. Несмотря на то что Баффетт говорил в контексте страхового бизнеса Berkshire Hathaway, высказанные им идеи применимы к любому упражнению, затрагивающему субъективные вероятности. Опыт смотрит в прошлое и оценивает вероятность будущих исходов на основе прошлых событий. В отличие от этого оценка подверженности риску имеет дело с вероятностью – и потенциальным риском – события, которое могло не происходить в прошлом (особенно в недавнем прошлом). Баффетт утверждает, что в 2001 г. страховая отрасль предполагала высокий риск терактов, но не соизмеряла с ним страховые премии, потому что была сосредоточена на прошлом опыте, а не на оценке подверженности риску.

Инвесторы также должны видеть различия между опытом и оценкой риска. Оглушительные крушения хедж-фондов Виктора Нидерхоффера и крупнейшего Long Term Capital Management – наглядное тому подтверждение. Однако традиционная финансовая теория плохо справляется с объяснением и прогнозированием экстремальных событий. Ее сторонники исходят из предположения о том, что движение цены акций является случайным, подобно броуновскому движению пыльцы в воде, когда ее бомбардируют молекулы 1.

Ставя удобство моделирования выше эмпирических результатов, традиционная финансовая теория рассматривает изменения цены как независимые, идентично распределенные случайные переменные и в целом исходит из того, что доходность удовлетворяет нормальному или логнормальному распределению. У указанных предположений есть безусловный плюс: инвесторы могут использовать несложные вероятностные расчеты для определения среднего значения и дисперсии, что позволяет им предсказывать возможные процентные изменения цен со статистической точностью. Хорошая новость заключается в том, что эти предположения справедливы бо́льшую часть времени. Но есть и плохая новость, которую так точно выразил физик Филип Андерсон: миром часто правят «толстые хвосты» распределения.

Сногсшибательные хвосты

Нормальное распределение – краеугольный камень в финансовой науке, включая модели случайных блужданий, ценообразования на финансовые активы, оценки инвестиционных рисков (VaR-модели) и модель Блэка-Шоулза.

Возьмем VaR-модели, которые пытаются количественно оценить предельную величину убытков для данного портфеля с заданной вероятностью. При том что существует много разновидностей VaR-моделей, базовый вариант использует в качестве меры риска стандартное отклонение. В случае нормального распределения рассчитать стандартное отклонение и, следовательно, риск относительно просто. Но, если изменения цены не подчиняются нормальному распределению, стандартное отклонение может быть чрезвычайно недостоверным показателем риска 2.

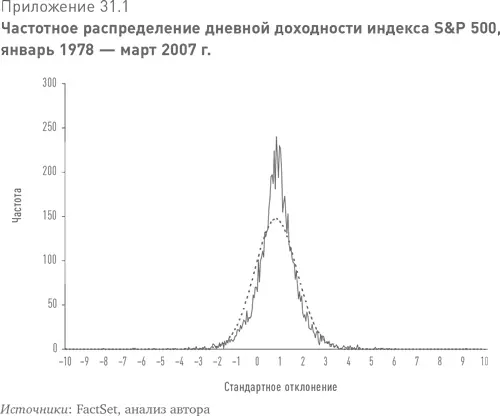

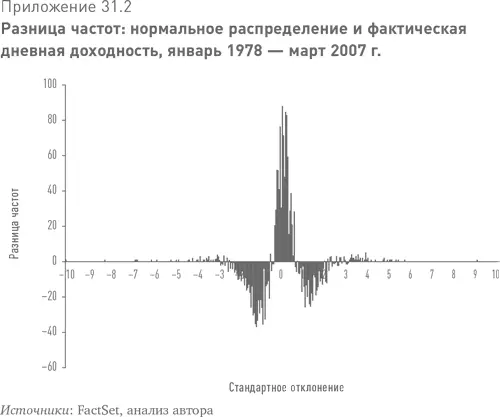

Исследования (некоторые из них охватывают период с начала 1960-х гг.) показывают, что изменения цен не соответствуют нормальному распределению. В приложении 31.1 приведено частотное распределение дневной доходности индекса S&P 500 за период с 1 января 1978 по 30 марта 2007 г. и нормальное распределение, выведенное на основе этих данных. Приложение 31.2 наглядно иллюстрирует разницу между фактической доходностью и нормальным распределением. Анализ различных классов активов и временны́х горизонтов дает похожие результаты 3.

Эмпирические данные показывают следующее:

• небольшие изменения появляются чаще, чем предсказывает нормальное распределение;

• изменений средней величины происходит меньше, чем подразумевает модель (примерно от 0,5 до двух стандартных отклонений);

• хвосты распределения толще, чем предполагается стандартной моделью. Это говорит о том, что значительные изменения происходят чаще, чем ожидается.

Толстые хвосты заслуживают отдельного комментария. Эти резкие изменения на рынке случаются значительно чаще, чем подразумевает стандартная модель, и могут оказывать существенное влияние на доходность портфеля – особенно при высокой доле заемных средств. Например, во время обвала фондового рынка в октябре 1987 г., который был исключен мной из расчетов ради наглядности, индекс S&P 500 рухнул более чем на 20 % – изменение, соответствующее 20 стандартным отклонениям от среднего. Вот что говорит Роджер Ловенстайн:

Впоследствии экономисты на основе исторической волатильности рынка рассчитали, что, если бы рынок работал каждый день с момента создания Вселенной, вероятность столь сильного однодневного падения была бы очень низка. Даже если бы Вселенная просуществовала в миллиард раз дольше, такой крах все равно был бы теоретически «маловероятным» 4.

Модель «много малых и немного крупных событий» характерна не только для цены активов. На самом деле это признак сложных систем, находящихся в состоянии «самоорганизующейся критичности». Самоорганизация является результатом взаимодействия между индивидуальными агентами (в данном случае инвесторами) и не требует централизованного управления. По достижении системой некоего критического состояния даже небольшие воздействия могут приводить к масштабным изменениям. Самоорганизующаяся критичность характерна для самых разных систем – от землетрясений и вымирания видов до транспортных пробок 5.

Читать дальшеИнтервал:

Закладка: