Роберт Кийосаки - Инвестиции в недвижимость

- Название:Инвестиции в недвижимость

- Автор:

- Жанр:

- Издательство:Array Литагент «Попурри»

- Год:2013

- Город:Минск

- ISBN:978-985-15-1777-6

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Роберт Кийосаки - Инвестиции в недвижимость краткое содержание

Для широкого круга читателей.

Инвестиции в недвижимость - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Схема 6.2

Итак, что же происходит, когда вы получаете доход в результате продажи недвижимости, находящейся в собственности корпорации типа С? Вы платите значительно больше налогов.

Представьте себе, что, продав недвижимость, находившуюся в собственности больше одного года, вы получили доход в размере 500 тысяч долларов.

Из расчетов на следующей странице видно, что, используя модель корпорации типа С вместо ТОО, вы уплачиваете в федеральную казну на 144 500 долларов больше. Хочет ли Дядя Сэм, чтобы вы сделали выбор в пользу корпорации типа С? Конечно. А хотят ли этого инвесторы, вкладывающие деньги в ваш проект с недвижимостью? Разумеется, нет. Они просто посчитают, что вы не разбираетесь в своем деле. Избегайте советов «профессионалов», которые рекомендуют вам оформлять недвижимость в собственность корпорации типа С. Они сами не знают, что делают, причем за ваш счет.

Возьмите на заметку

Избегайте советов «профессионалов», которые рекомендуют вам оформлять недвижимость в собственность корпорации типа С.

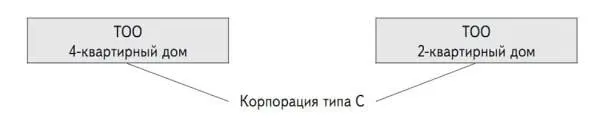

У нас частенько бывают клиенты, которым всевозможные «специалисты» и действующие в своих интересах дельцы рекомендуют следующую структуру оформления права собственности:

Схема 6.3

Суть этой модели заключается в том, что каждая из двух единиц недвижимости находится во владении ТОО, а оба ТОО, в свою очередь, являются собственностью корпорации типа С. Консультанты утверждают, что на налоговые вычеты это никак не влияет. Проблема, однако, в том, что не облагаемые налогом доходы ТОО все равно подлежат двойному налогообложению в рамках корпорации. Вы по-прежнему остаетесь в проигрышной позиции с точки зрения налогов.

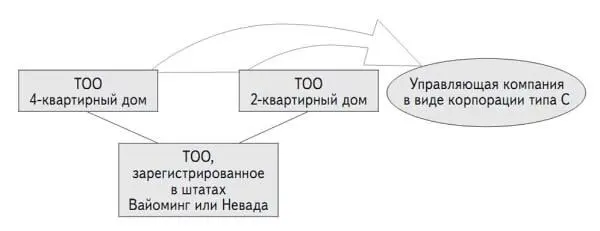

Если вы решили использовать корпорацию типа С в качестве собственника (правда, и в этом случае я бы с осторожностью прислушивался к советам специалистов, неумеренно расхваливающих ее преимущества), то можно предложить более выгодную модель:

Схема 6.4

В приведенной выше структуре товарищества с ограниченной ответственностью, владеющие титулом собственности на недвижимость, входят в ТОО, зарегистрированное в Вайоминге или Неваде (законодательства этих штатов обеспечивают наилучшую защиту имущества от судебных исков). Тем, кто хочет воспользоваться преимуществами корпорации типа С, можно предложить управляющую компанию, имеющую подобную форму собственности. Каждое из ТОО, владеющих титулом собственности, платит корпорации за оказание управленческих услуг и, таким образом, может использовать благоприятные возможности этой формы собственности. В то же время корпорация не владеет недвижимостью, что позволяет избежать двойного налогообложения прибыли, как было в первом примере.

Остерегайтесь также советчиков, которые рекомендуют учреждать больше фирм, чем вам в действительности необходимо. Управляющая корпорация спустя несколько лет, когда появятся большие денежные потоки, возможно, принесет определенную пользу. Но действительно ли она нужна вам в самом начале? Вероятно, нет. Поэтому не слишком доверяйте консультантам, которые действуют не в ваших, а в своих интересах.

Правило № 4: Офшорные стратегии не работают, когда речь идет о недвижимости в США, или В своем ли вы уме?

Как вы уже, вероятно, заметили, и в этой главе, и в других своих книгах я постоянно предостерегаю вас от скользких и продажных советчиков, которые не скупятся на любые заверения и увещевания, чтобы добиться чего-то своего. Самые невероятные предложения поступают от представителей офшорных зон, которые сулят уход от налогов и полную конфиденциальность. Разумеется, они никогда не упоминают о том, что их действия полностью противоречат существующим в США законам и правилам. В большинстве случаев эти люди живут на небольших островах в Карибском море или в крошечных европейских княжествах и поэтому находятся вне юрисдикции США. Они могут говорить все, что им вздумается.

Но можете ли вы позволить себе прислушиваться к словам людей, нарушающих законы вашей страны? Конечно же нет.

Чтобы вы не теряли бдительности, я расскажу, что может случиться, если вы решите воспользоваться офшорной стратегией защиты своей недвижимости, находящейся в США.

Джон работал врачом в Калифорнии и исправно платил налоги. Он имел в собственности двадцатиквартирный жилой дом в Роусвилле, который давал ему солидный доход. И все было бы хорошо, если бы не охватившая страну мания судебных процессов по поводу недвижимости и врачебных ошибок, к которой добавилась еще и ненасытная алчность налоговой службы Калифорнии, славящейся своей беспощадностью. Именно это и подтолкнуло Джона к решению обратить внимание на офшоры.

Один делец с карибского острова Невис проводил семинар для врачей в родном городе Джона. Этот человек выдавал себя за специалиста по защите недвижимости. Козыряя блестящими рекомендательными письмами и учеными степенями колледжей, о которых Джон раньше даже и не слышал, он предложил, казалось бы, безупречную стратегию защиты активов. По его словам выходило, что если Джон воспользуется услугами офшорной трастовой компании, то сможет сэкономить на налогах колоссальную сумму при соблюдении полной конфиденциальности. Стратегия выглядела следующим образом:

Схема 6.5

Консультант обещал, что Джону вообще не придется платить никаких налогов. В связи с тем, что ТОО Джона переходит во владение ТЗН «Невис», все деньги, получаемые в виде квартплаты от жильцов, будут уходить в офшор без уплаты налогов, а ТОО в США будет просто показывать нулевую прибыль. Консультант заверил также, что отпадает всякая необходимость в страховании недвижимости, так как подобная структура является абсолютно надежной и непробиваемой. Кроме того, поскольку банковский счет также выводится за пределы Америки в ведение второго ТЗН, прибыли не будут облагаться налогами по высоким ставкам США и Калифорнии. Более того, Джон сможет получать эти деньги у себя в США в виде денежных переводов от ТЗН «Невис» также без уплаты каких бы то ни было налогов. За эти услуги он должен будет всего лишь платить компании «Невис» 3 тысячи долларов в год.

Читать дальшеИнтервал:

Закладка: