Патрик Гохан - Слияния, поглощения и реструктуризация компаний

- Название:Слияния, поглощения и реструктуризация компаний

- Автор:

- Жанр:

- Издательство:Array Литагент «Альпина»

- Год:2012

- Город:Москва

- ISBN:978-5-9614-1183-6, 978-5-9614-2373-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Патрик Гохан - Слияния, поглощения и реструктуризация компаний краткое содержание

Книга ориентирована на руководителей и предпринимателей, которые ищут новые возможности для прибыльного роста своих компаний, а также на специалистов в области реструктуризации бизнеса.

Слияния, поглощения и реструктуризация компаний - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Вертикальными слияниями ( vertical mergers ) являются объединения компаний, имеющих взаимоотношения покупателя и продавца. Например, в 1993 г. крупнейшая в мире фармакологическая компания Merck приобрела Medco Containment Services – одного из самых крупных продавцов массовых рецептурных медикаментов – за 6 млрд. долл. Эта операция позволила Merck превратиться из крупнейшей фармацевтической компании в мощного интегрированного производителя и дистрибьютора медицинских препаратов. Эта сделка не была оспорена антитрестовскими регуляторами, хотя сама комбинация явственно привела к появлению более сильной корпорации. Парадоксально, но регулирующие органы ссылались на увеличение конкуренции и снижение цен, как на ожидаемый результат.

Конгломератное слияние ( conglomerate merger ) происходит, когда компании не являются конкурентами и не находятся в отношениях покупателя и продавца. Одним из таких примеров может быть покупка табачной компанией Philip Morris в 1985 г. компании General Foods за 5,6 млрд. долл. Очевидно, обе эти компании находились в достаточно далеких сферах экономической деятельности. Целесообразность конгломератных поглощений описывается в главе 4.

Причины слияний и поглощений

Как рассказывается в главе 4, существуют несколько возможных мотивов, или причин, по которым компании осуществляют слияния или поглощения. Одним из наиболее распространенных мотивов является расширение. Приобретение другой компании в сфере бизнеса или географической зоне, куда хочет проникнуть компания-покупатель, может быть более быстрым путем расширения, чем расширение внутреннее. Поглощение конкретной компании может дать определенные синергетические выгоды приобретателю, например, когда два вида экономической деятельности дополняют друг друга. Однако поглощение может быть и частью программы диверсификации, которая позволяет компании перейти к другим видам экономической деятельности.

Стремясь к расширению, компании, вовлеченные в слияния и поглощения, ссылаются на желание получить синергетический выигрыш как на одну из причин сделки. Синергия существует, когда сумма слагаемых более продуктивна и ценна, чем отдельные компоненты. Существует множество потенциальных источников синергии, и они описываются в главе 4.

Некоторые слияния и поглощения мотивируются финансовыми факторами. Например, осуществляемый покупателем финансовый анализ может обнаружить, что цель недооценена. Это значит, что стоимость для покупателя значительно превосходит рыночную стоимость компании-цели, даже когда к цене поглощения добавляется премия, которая обычно ассоциируется с изменением в контроле.

Другие мотивы, например налоговые, также могут играть роль в решении о поглощении. Такие мотивы более подробно рассматриваются в главе 15.

Финансирование слияний

Слияния оплачиваются несколькими способами: или только деньгами, или только ценными бумагами, или комбинацией денег и ценных бумаг. Сделки с ценными бумагами могут использовать акции покупателя, а также другие ценные бумаги, в частности долговые инструменты. Акции могут быть либо обыкновенными, либо привилегированными; а также зарегистрированными, что означает возможность свободной торговли на организованных биржах, или ограниченными, когда их нельзя предлагать для публичной продажи, хотя частные сделки между ограниченным числом покупателей, таких как институциональные инвесторы, разрешаются.

Сделки с акциями могут давать продавцу некоторые налоговые льготы, которых сделки с деньгами не дают. Однако сделки с ценными бумагами требуют от сторон четких договоренностей о стоимости ценных бумаг, что подчас создает некоторую неопределенность и дает деньгам преимущество над ценными бумагами в сделках с позиции продавца. Для больших сделок полностью денежная компенсация обычно предполагает, что покупатель должен влезть в долги, а это несет с собой нежелательные последствия риска. Хотя в 1980-е гг. сделки с ценными бумагами были довольно распространены, в 1990-е гг. такие сделки стали менее популярны. Различные преимущества и влияние на стоимость сделок с деньгами в сравнении со сделками с ценными бумагами описываются в главах 13 и 15.

Профессиональные участники слияний

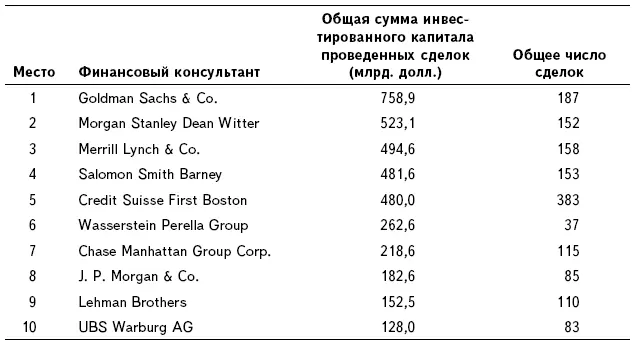

Когда компания решит, что хочет поглотить другую компанию или слиться с ней, она, как правило, прибегнет к помощи внешних профессионалов. Такими профессионалами обычно являются инвестиционные банкиры, адвокаты, бухгалтеры и специалисты по оценке. Инвестиционные банкиры могут оказать ряд услуг, включая помощь в выборе подходящей цели, оценку цели, совет по стратегии и предоставление необходимого финансирования для совершения сделки. В разгар четвертой волны слияний в 1980-е гг. гонорары за консультации и финансирование слияний были важным компонентом общей доходности главных инвестиционных банков. Таблица 1.3 показывает ранжирование финансовых консультантов в области слияний и поглощений.

Инвестиционным банкам часто приходится сталкиваться с проблемами, связанными с конфликтами между различными департаментами этих больших финансовых учреждений, которые играют очень разные роли в процессе слияния. Инвестиционные банки часто имеют арбитражные департаменты, способные накапливать акции компании, которая затем может быть поглощена. Если они покупают акции до того, как рынок убеждается, что компания будет куплена, они могут купить их по цене значительно ниже окончательной цены приобретения, обычно включающей премию сверх той цены, по которой торгуется акция. Этот процесс, полный рисков, известен как рисковый арбитраж ( risk arbitrage ). Если инвестиционный банк консультирует клиента относительно возможного приобретения компании, совершенно необходимо, чтобы между арбитражным департаментом и консультантами, работающими непосредственно с клиентами, была «возведена Китайская стена», так чтобы арбитражеры не могли воспользоваться информацией, которую имеют консультанты и которая пока еще не готова для выхода на рынок. Извлекать экономическую выгоду из такой внутренней информации ( inside information ) противозаконно. Подробнее об этом рассказывается в главе 3.

Таблица 1.3. Ранжирование американских финансовых консультантов, 01.01.00–31.12.00

Источник: Mergerstat Review, 2001.

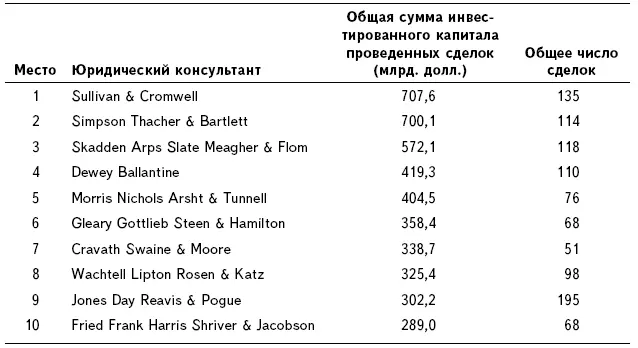

Таблица 1.4. Ранжирование американских юридических консультантов, 01.01.00–31.12.00

Источник: Mergerstat Review, 2001.

Читать дальшеИнтервал:

Закладка: