Алан Гринспен - Карта и территория. Риск, человеческая природа и проблемы прогнозирования

- Название:Карта и территория. Риск, человеческая природа и проблемы прогнозирования

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2015

- Город:Москва

- ISBN:978-5-9614-3735-5

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Алан Гринспен - Карта и территория. Риск, человеческая природа и проблемы прогнозирования краткое содержание

Карта и территория. Риск, человеческая природа и проблемы прогнозирования - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

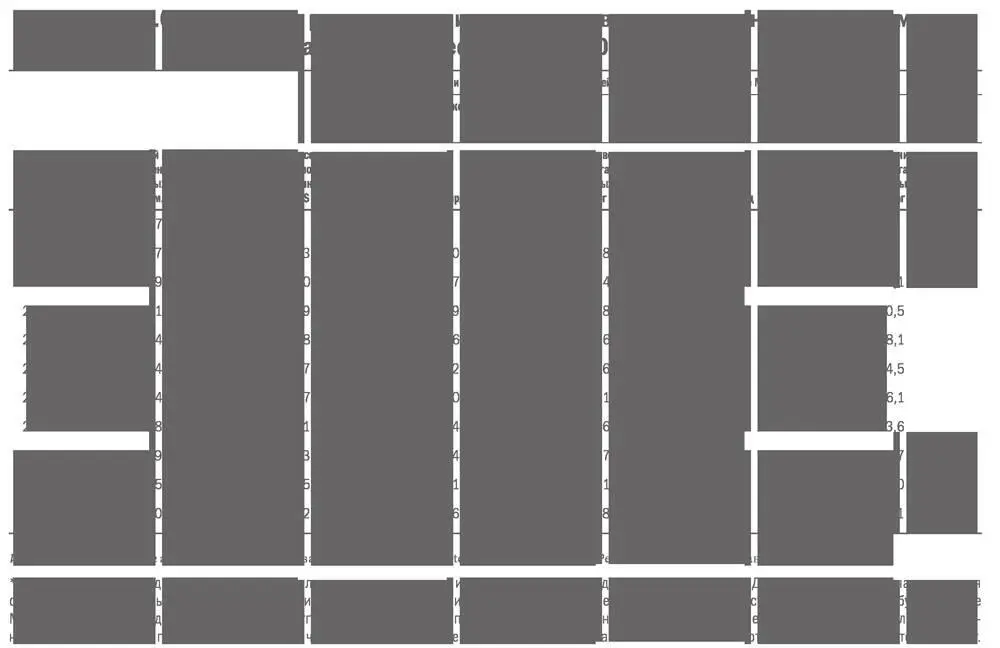

Темпы расходования у домохозяйств и компаний определяют и характеризуют влияние капитального стимула на ВВП [26] Снижение стоимости акций, конечно, создает отрицательный капитальный стимул равной величины.

. Я пришел к выводу, что 2,0 % чистой стоимости активов домохозяйств ежегодно расходовалось на личное потребление в течение последних четырех десятилетий (пример 4.5). С учетом того, что уровень чистых активов домохозяйств в 2009–2013 гг. составлял в среднем $65 трлн [27] Чистые активы домохозяйств включают в себя кумулятивные сбережения из дохода, чистый прирост капитала и кумулятивный чистый процент, полученный на чистые активы.

, расходы на личное потребление выросли примерно на $6,5 трлн за эти пять лет. Включение значительного влияния роста цен акций на инвестиции компаний в основные средства в эти годы (примерно $875 млрд повышает размер капитального стимула почти до $7,5 трлн что значительно больше эффекта федеральных налоговых стимулов за пятилетний период.

Эти два источника стимулирования (налоговый и капитальный) складываются друг с другом, однако налоговый стимул неизбежно добавляет $670 млрд к федеральному долгу, или 4 % к отношению долга к ВВП. Эту величину необходимо вычитать из чистого стимула (в дополнение к отрицательному эффекту дефицита), о чем говорит большинство исследований, но ее порядок неясен. Капитальный стимул увеличивает частный долг, но не федеральный.

Запуск печатного станка

Понятно, что центральные банки могут восполнять любой недостаток сбережений в экономике путем выпуска новых денежных ресурсов (т. е. печатания денег) и, таким образом, удовлетворять потребности правительства, превышающие доступные сбережения, без каких-либо последствий, но лишь до тех пор, пока держатели существующих требований на товары и услуги не начнут предъявлять их с целью приобретения товаров и услуг [28] Именно так поступали в последние годы ФРС и ЕЦБ. ФРС создавала резервы для финансирования приобретения казначейских ценных бумаг, которые лежали без движения как избыточные резервы на балансах американских депозитных институтов, и никто не подозревал, что они предоставляются тем, кто приобретает товары и услуги, и что они влияют на ВВП. ЕЦБ аналогичным образом финансировал европейский суверенный долг. Фактически центральные банки осуществляют финансирование (монетизируют суверенный долг) через депозитные институты, которые держат требования к центральным банкам, а последние, в свою очередь, держат требования к суверенным заемщикам.

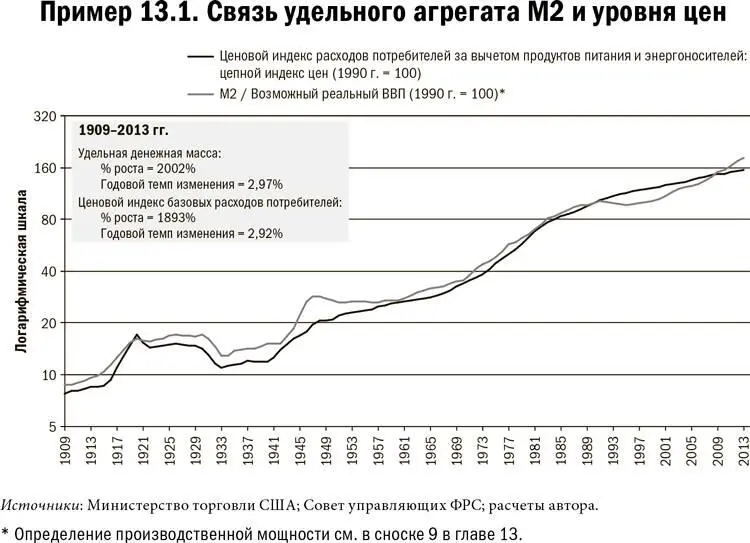

. Когда такие резервы направляются на приобретение товаров и услуг, не обеспеченных соответствующим увеличением производственной мощности экономики, как показывает история, на горизонте появляется значительная инфляция, которая в конечном итоге снижает покупательную способность оставшихся избыточных резервов и восстанавливает баланс между денежной массой и уровнем цен (пример 13.1).

Всеобъемлющие программы налогового стимулирования 2009 г. продемонстрировали практические недостатки массированного вмешательства. Эти программы исходят из того, что влияние комплекса налоговых послаблений и увеличения расходов на американскую экономику можно точно оценить и выверить с помощью традиционных макромоделей. Однако эти модели не позволили предвидеть самое важное экономическое событие нескольких десятилетий (кризис 2008 г.). Более того, с учетом статистической структуры существующим моделям присущи значительные изъяны [29] Большинство макромоделей подогнаны к среднему для исторических рядов и, следовательно, при прогнозировании редко отклоняются от этого. Прогнозирование рецессий обычно требует дискреционного изменения параметров модели (введения «поправочных коэффициентов»).

. Разве может внутренняя структура моделей, которые давали такие плохие результаты, быть информативной для определения направленности и результатов налоговых программ [30] Стандартный аргумент относительно того, что более высокие федеральные расходы приводят к увеличению номинального ВВП и, в результате этого, создают новые сбережения, справедлив лишь в определенной мере. Однако большинство программ стимулирования ориентируются на такие ассигнования и сокращения налога, которые расходуются наиболее быстро. А если все будет полностью израсходовано — предположительный идеал, — то сбережения неизбежно будут нулевыми. В этом случае никакие производственные ресурсы не будут направляться на продвижение инноваций, повышающих почасовую выработку и уровень жизни. Такое вмешательство возможно и повышает краткосрочную занятость, но ничего не дает для поддержания долгосрочной жизнеспособности экономики.

.

Приложение C

Примеры

Комментарии

Интервал:

Закладка: