Валентин Катасонов - О проценте: ссудном, подсудном, безрассудном. Вирус ростовщичества как угроза человечеству

- Название:О проценте: ссудном, подсудном, безрассудном. Вирус ростовщичества как угроза человечеству

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:2020

- Город:М.

- ISBN:978-5-901635-88-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Валентин Катасонов - О проценте: ссудном, подсудном, безрассудном. Вирус ростовщичества как угроза человечеству краткое содержание

Нынешнее издание содержит специальный раздел, состоящий из публикаций автора последнего времени, также раскрывающих тему книги и актуализирующих некоторые положения исходной версии.

О проценте: ссудном, подсудном, безрассудном. Вирус ростовщичества как угроза человечеству - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Во-первых, потому, что из официальной цифры государственного долга статистические службы США неправомерно исключают цифры внебюджетных заимствований (прямые заимствования государственных агентств и организаций) и заимствований властей штатов.

Во-вторых, потому, что в США применяются методики измерения валового общественного продукта, которые завышают реальные результаты хозяйственной деятельности страны. Справедливости ради надо сказать, что такие завышения имеют место и в других странах, в том числе и в России. Но статистические службы Америки «врут» наиболее бессовестно. Если измерить ВВП США по европейским методикам, то ВВП США окажется, по крайней мере, на пятнадцать процентов ниже.

Долги домашних хозяйств

Эти долги образуются в результате заимствований, которые американцы делали и делают в следующих основных формах: а) ипотечные кредиты; б) кредиты на приобретение автомобилей; в) другие потребительские кредиты (покупка товаров в кредит); г) кредитование с помощью кредитных карточек; д) кредиты на обучение.

В послевоенный период долги домашних хозяйств были сопоставимы с величиной государственного долга, даже несколько превышая его.

С приходом к власти президента Рейгана и курсом председателя ФРС Волкера П. на кредитное стимулирование потребительского спроса в Америке начался бум потребительского кредитования.

Еще в 1978 г. их общая сумма не превышала 1 трлн долл. Уже в 1990 г. задолженность домашних хозяйств возросла до 3,63 трлн долл. В 2008 г. долги домашних хозяйств США оценивались уже примерно в 13 трлн долл. Долги граждан в Америке сегодня превышают долги государства более чем в 1,3 раза.

Основная часть задолженности домашних хозяйств – долги по ипотечным кредитам, которые особенно быстро росли во время «бума» на рынке недвижимости в прошедшем десятилетии.

Долги бизнеса

В цифры бизнеса включаются долги компаний промышленности, торговли, транспорта, других отраслей реального сектора, а также финансового сектора (банки, страховые компании, агентства ипотечного кредитования и т. п.).

По состоянию на март 2008 г. задолженность частного сектора (бизнеса) по кредитам и займам оценивалась примерно в 25 трлн долл. (включая задолженность по процентам в размере 1,7 трлн долл.). Долг (основная сумма долга) компаний нефинансового сектора при этом составил 9,0 трлн долл., а финансового сектора – 14,2 трлн долл.

Получается, что банки и другие финансовые компании имели в полтора раза большую задолженность, чем компании реального сектора. А почему бы им и не заимствовать, если они работают по правилам «частичного резервирования» (о «частичном резервировании» мы скажем еще ниже)? Долги, создаваемые финансовым сектором экономики, – это как бы деньги, но не «первого сорта», а второго, третьего и т. п. В финансовой статистике они называются «денежными агрегатами», которые выражаются цифровыми и буквенными символами». Например, M0, М1, М2, М3, М2Х и т. д. Когда оборвалась всякая связь денег с золотом, стали говорить: « деньги – это долги». Но сегодня можно также сказать: « долги – это деньги». Особенно те долги, которые создаются компаниями финансового сектора экономики и которые становятся инструментами активной купли-продажи и других сделок. Некоторые экономисты называют такие деньги «второго» сорта также « финансовыми деньгами».

События нынешнего кризиса выявили гигантские масштабы задолженности отдельных финансовых институтов, которые либо оказались на грани банкротства, либо обанкротились.

Одно из наиболее шумных событий на Уолл-стрит – банкротство знаменитого инвестиционного банка Lehman Brothers. Это самое масштабное банкротство в истории США. На момент подачи заявления о банкротстве долги банка составляли 613 млрд долл. (плюс к этому 155 млрд долл. долгов по облигациям) [64].

При банкротстве таких гигантов большая часть долгов уничтожается, что приводит к сокращению совокупной денежной массы.

Совокупный долг Америки

Он представляет собой общий долг всех субъектов кредитно-денежных отношений в Америке – государства (в части, относящейся к «финансовому» долгу), домашних хозяйств, компаний и банков. Нетрудно прикинуть, что сегодня сумма совокупного долга Америки приближается к 50 трлн долларов. Если включить сюда так называемый «социальный» долг государства, то получим расширенный совокупный долг Америки, приближающийся к 100 трлн долларов.

Совокупный («финансовый») долг Америки сегодня в несколько раз превышает валовой внутренний продукт страны. В конце 2007 года он достиг 350 % ВВП. Для сравнения: в 1929 году (накануне Великой депрессии) этот показатель был ниже – 300 % [65].

Впрочем, совокупный долг целесообразно сравнивать не только с ВВП, но также с национальным богатством, которое выступает совокупным обеспечением долга.

По оценкам специалистов Института экономики РАН, сделанным на основе первичных данных Всемирного банка, национальное богатство США на стыке XX и XXI вв. составляло примерно 124 трлн долл. в текущих ценах. Однако более 3/4 этой величины приходилось на так называемый «человеческий капитал». Если взять материально-вещественную составляющую национального богатства (природные ресурсы и основные фонды), то она не превышала 40 трлн долл. (кстати, это меньше, чем материальное национальное богатство России на момент оценки) [66]. Можно предположить, что совокупный долг Америки превышает сегодня ее материальное национальное богатство (вряд ли корректно сопоставлять совокупный долг с величиной «человеческого капитала»). Это явный признак того, что эта страна уже является банкротом, но тщательно это маскирует.

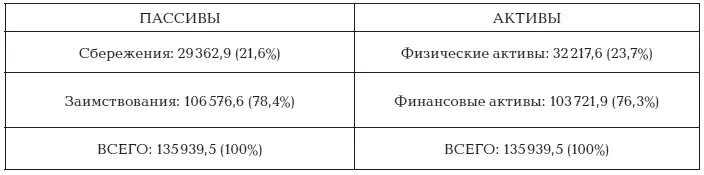

Если представить «экономику» США как одно большое предприятие (назовем его «Америка инкорпорейтед»), то у этого предприятия в обобщенном виде будет такой бухгалтерский баланс (по состоянию на конец 2005 года, млрд долл.; в ценах 2000 г.):

Данный баланс составлен А. Соломатиным на основе расчетов, которые он произвел, пользуясь данными официального сайта Бюро экономического анализа США. Как отмечает автор данного баланса, последние имеющиеся данные – на 2005 год [67]. Какие выводы можно сделать на основе представленного баланса?

Во-первых, большая часть так называемого «богатства» Америки (все активы) – это финансовые активы. На физические активы (здания, сооружения, машины, оборудование, другие основные фонды, запасы сырья), т. е. то, что традиционно и входило в понятие «национальное богатство», приходилось менее 1/4 . То есть богатство Америки – «дутое», сплошная «пена».

Читать дальшеИнтервал:

Закладка:

![Валентин Катасонов - О проценте ссудном, подсудном, безрассудном [Хрестоматия современных проблем «денежной цивилизации»]](/books/1070056/valentin-katasonov-o-procente-ssudnom-podsudnom.webp)