Бернар Лиетар - Будущее денег

- Название:Будущее денег

- Автор:

- Жанр:

- Издательство:Олимп, АСТ

- Год:2007

- Город:Москва

- ISBN:978-5-17-041315-7, 978-271-16487-3, 978-5-7390-2080-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Бернар Лиетар - Будущее денег краткое содержание

«Плавая в волнах денег» как рыбы, мы не задумываемся о своей «денежной среде обитания». Автор этой книги, известный специалист в области финансов Бернар Лиетар, помогает читателю стать «летучей рыбой», подняться над привычным окружением, чтобы понять сущность денег и увидеть возможные сценарии их, а значит, и нашего будущего. Причем делает он это не в академической манере, а в форме своеобразного бестселлера, со множеством занимательных отступлений. Книга раскрывает не сведущим в этой области людям глаза на то, чем они расплачиваются каждый день. Однако и специалисты получат огромное удовольствие от оригинального стиля изложения серьезных и архиважных для человечества проблем.

Будущее денег - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

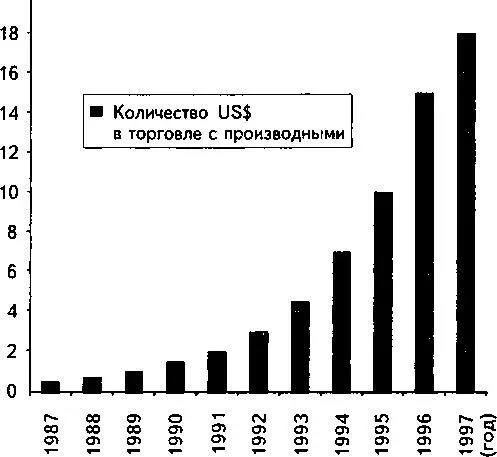

Рис. 3. Номинальная стоимость финансовых производных в международной торговле [46]

Перемещение рисков с одного места на другое — это прекрасно, если тот, кто рискует, и хорошо осведомлен, и достаточно силен. Ведь Мартин Мейер вывел закон, что «перемещающие риск инструменты в конечном счете перемещают его на тех, кто наименее способен иметь с ними дело» [47]. Однако я думаю, это обобщение излишне категорично: известно много весьма осведомленных и сильных учреждений, которые сгорели, не успев понять, что они уже в огне. Банк братьев Берингов — Baring Bank, главное имя Лондонского Сити на протяжении 233 лет — одна из наиболее впечатляющих жертв (см. текст в рамке).

Братья Беринги

Дюк Ришелье сказал в 1818 году, что есть шесть больших сил в Европе — Франция, Англия, Пруссия, Австрия, Россия и братья Беринги. Эта репутация не помогла банку Берингов в феврале 1995 года, когда один его молодой сотрудник, Ник Лисон, за несколько дней потерял 1,5 миллиарда долларов, двойной капитал этого банка, на сингапурском рынке производных. Надо полагать, такой ужасный результат стал большой неожиданностью для самого банка, ибо Рон Бакер, глава финансовой группы банка Берингов, всего лишь за несколько недель до краха восторгался действиями Лисона: «Ник имел удивительный день на SIMEX… Ник видит феноменальные возможности, и он использует их» [48].

Несмотря ни на что, производные финансовые инструменты остаются в арсенале банкиров прежде всего потому, что при правильном использовании они действительно могут быть полезны обществу и выгодны финансисту. Только нельзя забывать, что они способны обеспечивать нам и другие головокружительные перемены, в мгновение ока превращая потрясающий рост в жуткое падение. Это, конечно, сильно щекочет нервы, но не всегда полезно для кошелька. Как доктор Джекил вдруг меняет свою природу, оборачиваясь мистером Хайдом, точно так финансовые производные вдруг изменят природу вашего капитала, низведя его до состояния капли дождя на шляпе.

Мы рассмотрели валюту как один из видов активов. Но валюта страны на самом деле нечто большее. Она играет роль центральной нервной системы, которая определяет ценность активов всех видов в стране. Это станет более ясным, если мы посмотрим, как в остальных трех видах активов отражается все то, что происходит с валютой. Например, облигации привлекательны для инвестиций только тогда, когда валюта, в которой они номинированы, сохраняет ценность (т. е. инфляция низка или понижается). То же и с акциями: цены на них снижаются, когда повышаются процентные ставки, а последние имеют свойство взлетать, когда валюта испытывает проблемы. Ситуация с последним видом активов, недвижимостью, более сложная. С одной стороны, недвижимость — лучшая защита против инфляции. Но с другой стороны — она мало ликвидна, т. е. ее трудно быстро продать. Значит, при серьезных финансовых проблемах те, кто не может сделать очередной ипотечный платеж, будут вынуждены ликвидировать свою недвижимость по сниженным ценам. Например, после краха рынка акций в 1929 году реальная цена на недвижимость упала так же, как на акции.

Тогда, в 1929 году, лучшим спасением капитала оказались правительственные облигации, потому что правительство не могло обанкротиться (оно только напечатало бы деньги, если необходимо). Но сегодня ситуация потенциально хуже, чем тогда. Сегодня крах валюты может сбить не только рынок акций и недвижимости, но и разрушить последнее убежище, правительственные обязательства. Именно поэтому я согласен с профессором Робертом Гуттманом, писавшим, что крах денег — единственный способ, в котором могла бы проявиться истинная депрессия в наши дни [49]. Деньги — ахиллесова пята капиталистической системы, и это не новая идея: «Ленин, как считают, заявил, что лучший способ уничтожить капиталистическую систему — это уничтожить деньги» [50].

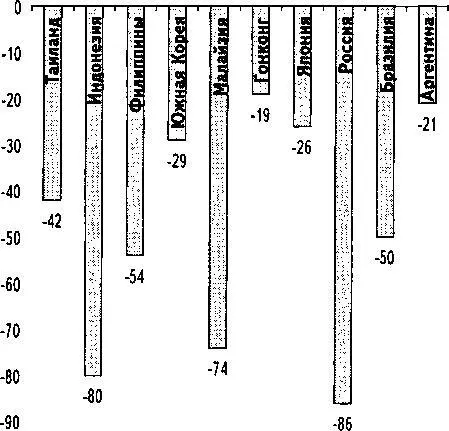

Наконец, взаимопроникновение различных финансовых рынков превращает легкое недомогание денежной системы в инфекционную болезнь. На рис. 4 показано распространение возникшего первоначально в Таиланде кризиса валюты через фондовые биржи десяти различных стран.

Изменения на фондовых биржах, %

Рис. 4. Изменения стоимости акций и других ценных бумаг на фондовых биржах в десяти странах с июня 1997 по декабрь 1998 года [51]

Если, как говорится, все яйца лежат в одной денежной корзине, то, я полагаю, нужно очень внимательно следить за этой корзиной. Некоторые высококвалифицированные люди получают зарплату именно за это. Позвольте мне их представить — и таким образом завершить обзор ключевых мировых денежных игроков.

Почему банки такие хрупкие

Банкам, по большому счету, никогда не везло. Если взять последние десятилетия прошлого века, то в США крупные банковские кризисы произошли из-за неприятностей с Латинской Америкой (например, в 80-х), а самая большая беда в их истории связана с падением сберегательного и ссудного капитала в 90-х. Скандинавские банки требовали спасения в начале 90-х. Японские страдали трижды: сначала при кризисе слаборазвитых стран в 80-х, потом при крахе рынка недвижимости в 90-х, и вдобавок в 1997-м при кризисе в Юго-Восточной Азии. А самые хитрые ситуации возникают, если в кризис попадают банки, действующие глобально, — так, причины и последствия краха Международного кредитного коммерческого банка (BCCI), обанкротившегося в 1991 году, все еще разбираются в судах по всему миру.

Почему банки настолько хрупки?

Абсолютный ответ: есть дилемма, которую невозможно разрешить. По природе банковского дела банки берут активы низкорисковые (депозиты) и вкладывают их в активы с высоким риском. Когда риски оплачиваются, оплачиваются и эти вложения, и хозяева банка сгребают весь урожай. Но когда риск не оплачивается и банк терпит неудачу, потери распределяются между хозяевами банка и вкладчиками (или правительственной сетью страхования, которая теперь защищает вкладчиков). Поэтому банки испытывают изрядное искушение: пойти на риск, даже если он высок, играть в азартные игры, надеясь на прибыль. Это называется «нравственным риском» на банкирском жаргоне.

Суть дилеммы такова: если банкам не позволять идти на риск, не станет банковского дела, но если им это позволено, то можно ли допустить, чтобы, рискнув чрезмерно, банк потерпел неудачу? Ведь крупные неудачи банка могут дестабилизировать финансовую систему страны, и не одной. Хуже всего, что прекращается выдача ссуд тысячам предприятий и болезнь быстро распространяется на все виды экономических действий. Внезапно могут оказаться под угрозой миллионы рабочих мест и средства существования людей.

Читать дальшеИнтервал:

Закладка:

![Дэйв Томпсон - В 10 раз больше денег для Вас. Тренинг позволит Вам получать в 10 раз больше денег [Владельцам Бизнеса]](/books/662074/dejv-tompson-v-10-raz-bolshe-deneg-dlya-vas-trenin.webp)