Питер Тиль - Стартап (курс CS183) - Стэнфорд, весна 2012 г.

- Название:Стартап (курс CS183) - Стэнфорд, весна 2012 г.

- Автор:

- Жанр:

- Издательство:Schlumberger

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Питер Тиль - Стартап (курс CS183) - Стэнфорд, весна 2012 г. краткое содержание

Весной 2012 года в Стенфордском университете Питер Тиль (Peter Thiel) провел курс «Стартап». Перед началом первой лекции Питер заявил слушателям: «Если я сделаю свою работу правильно, это будет последний предмет, который вам придется изучать».

Вот что сказано в Википедии о Питере Андреасе Тиле: «Американский бизнесмен, инвестор и управляющий хедж-фондами. Вместе с Максом Левчиным основал PayPal и был его генеральным директором. Сейчас президент Clarium Capital, хедж-фонда, занимающегося макро-инвестированием и имеющий активы стоимостью около $700 млн.; управляющий партнер в Founders Fund, венчурного фонда с капиталом $250 млн., который он основал вместе с Кеном Хоури и Луком Нозек в 2005; со-основатель и председатель инвестиционного комитета Mithril Capital Management. Тиль был первым внешним инвестором Фейсбука, купив в 2004 году 10.2% его акций за $500 000; сейчас входит в совет директоров Фейсбука. В 2011 он был 293-м в списке Форбс 400 с состоянием $1.5 млрд. в марте 2012. Живет в Калифорнии в городе Сан-Франциско.»

Один из слушателей курса записывал и выложил транскипт лекций Питера. Позже на Habrahabr.ru один из пользователей сервиса — Артур Заяц из Тулы — и его добровольные помощники выложили перевод лекций, за что им огромезное спасибо!

Однако, не всегда удобно читать лекции на Habrahabr.ru в онлайне. У многих есть ридеры на «электронных чернилах», еще большее количество людей используют для чтения смартфоны. Для таких пользователей я подготовил курс лекций Питера в фоматах doc, fb2 и epub. Думаю, многим будет удобнее изучать курс offline.

Буду рад услышать Ваши отзывы и пожелания в комментариях.

Владимир Салитринский

Стартап (курс CS183) - Стэнфорд, весна 2012 г. - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Так что вопрос о том, думать ли о привлечении инвесторов, не так уж и отличается от вопроса о привлечении соучредителей компании или ее сотрудников. Какие люди лучшие? Кого вы хотите видеть рядом с собой, в ком вы нуждаетесь на борту своего корабля?

Занятие 7: Следуйте за деньгами

I. Вы и венчурный капитал

Многие люди, создающие новое предприятие, никогда не сталкивались с венчурными капиталистами. Учредителям, которые действительно взаимодействуют с венчурными капиталистами, нет необходимости делать это на начальном этапе. Сначала вы объединяетесь с учредителями и приступаете к работе. Затем, возможно, вы привлекаете к инвестированию друзей, родственников или «бизнес-ангелов». Если вам все-таки понадобилось увеличить объем капитала, тогда нужно знать принцип действия венчурного капитала. Очень важно понимание того, как думает о деньгах венчурный капиталист, или, в некоторых случаях, как он не думает о них и, соответственно, теряет их.

Венчурные капиталисты появились в конце 40-х годов. До этого состоятельные лица и семьи достаточно часто инвестировали в новые предприятия. Но идея объединения средств, которые вкладывали бы профессионалы в компании на начальной стадии развития, родилась в 40-е годы. Сенд-Хилл-роуд, предшественница Кремниевой долины, появилась в конце 60-х, вместе с лидерами этой области — фондами Секвойя (Sequoia capital), Клейнер Перкинс (Kleiner Perkins) и Мэйфилд (Mayfield fund).

В общих чертах, венчурная фирма работает следующим образом. Вы собираете кучу денег, полученных от людей, называемых партнерами с ограниченной ответственностью. Затем вы берете деньги из этого фонда и инвестируете в портфели компаний, которых вы считаете перспективными. Если все будет хорошо, то со временем эти компании станут дороже, и все получат прибыль. Поэтому венчурные капиталисты играют двойную роль, побуждая партнеров с ограниченной ответственностью давать им деньги, и затем находят успешные (в перспективе) компании для их возврата.

Большая часть прибыли возвращается партнерам с ограниченной ответственностью в качестве дохода на инвестицию. Венчурные капиталисты, конечно, имеют свой пай. Типичная модель, называемая 2-и-20, означает, что венчурная фирма взимает годовую комиссию за управление средствами — 2% от фонда и получает 20% от прибыли без учета первоначальных капиталовложений. Теоретически, 2% комиссионного вознаграждения за управление средствами – уже достаточно для продолжения работы венчурной фирмы. На практике, сумма может оказаться намного больше. В рамках модели 2-и-20, фонд в размере $200 млн. будет зарабатывать $4 млн. комиссионных за управление. Но, конечно, надо признать, что настоящий доход, ожидаемый венчурными капиталистами, поступает с 20% доли от прибыли, которую называют «отсроченной» («перенесенной»).

Венчурные фонды работают в течение нескольких лет, так как для того, чтобы вырасти в цене, компаниям, в которые вы вложили деньги, обычно требуются годы. Большинство инвестиций в такие фонды либо не приносят денег, либо падают до нуля. Но идея в том, что успешно работающая компания с лихвой вернет все ваши вложения. В итоге, ваш фонд станет больше первоначально вложенных средств партнеров с ограниченной ответственностью.

Существует множество критериев успешного венчурного капиталиста. Вы должны иметь способности в области разумной оценки компаний, определения выдающихся предпринимателей, и т.п. Но есть один особенно важный фактор, который понимают немногие. Несомненно, основополагающий принцип венчурного капиталиста — использовать мощь экспоненциального роста в своих интересах. Это всего лишь начальная математика, что может показаться странным. Подобно тому, как арифметика на уровне 3-го класса — знание не только количества полученных акций, но и деление их на акции в обращении — является решающим моментом для понимания акционерного капитала, математика уровня 7-го класса – знание экспоненты (показателя степени) — является необходимым для понимания венчурного капитала.

Известная цитата Эйнштейна — cложные проценты — это самая могущественная сила во вселенной. Вирусный рост компаний можно рассматривать как подтверждение этой идеи. Преуспевающие предприятия проявляют тенденцию к экспоненциальной дуге. Не исключено, что они увеличиваются в размере на 50% в год, что суммируется на протяжении нескольких лет. Рост может быть более или менее резким. Но эта модель – существенный период экспоненциального роста — является основой любой успешной технологической компании. И в течение этого экспоненциального периода, оценки стоимости компаний имеют тенденцию к возрастанию по экспоненциальному закону.

Итак, рассмотрим гипотетический успешный фонд. Со временем, фонд инвестирует все доступные средства и рост инвестиционного портфеля прекращается. Это происходит довольно быстро. Успешные вложения растут по экспоненте. Суммируйте все инвестиции в течении жизненного цикла, и получите кривую в форме буквы J. В начале прибыль отсутствует. Кроме того, вам нужно выплатить вознаграждение управляющим. Но затем случается экспоненциальный рост, по крайней мере в теории. Поскольку вы начинаете ниже нуля, главный вопрос, когда же вы сможете «вынырнуть». Многим фондам это не удается.

Чтобы ответить на этот главный вопрос, вам необходимо задать еще один: как выглядит распределение прибыли на инвестированный капитал в венчурном фонде? Наивный ответ был бы таков: просто расставьте компании по убывающей на основании полученного ими дохода в соотношении с суммой инвестиций. Люди склонны разделять инвестиции на три группы. Плохие компании не получают прибыли вообще. Посредственные фирмы, возможно, получают прибыль в размере инвестиций, так что вы много не потеряете, но и много не заработаете. И наконец, отличные компании получают в среднем 3-10-картную прибыль.

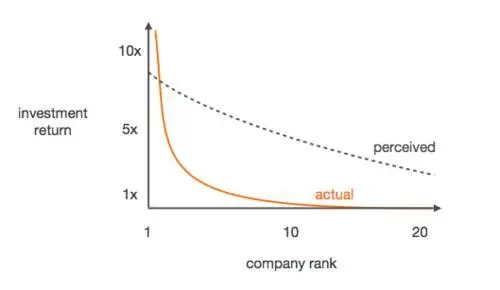

Но в данной модели не хватает ключевого момента: фактическая прибыль чрезвычайно ассиметрична. Чем больше венчурный капиталист понимает данную ассиметричную схему, тем он успешнее. Неудачливые венчурные капиталисты обычно считают, что пунктирная линия плоская, т.е. что все компании создаются в равных условиях, и некоторые просто терпят неудачу, другие топчутся на месте или растут. А фактически, вы получаете распределение на основе экспоненциального закона.

(investment return – доходность инвестированного капитала, perceived – воспринимаемая, actual – действительная, company rank – категория компаний)

Пример поможет внести ясность. Если вы рассмотрите фонд компании Founders Fund образца 2005 года, то окажется, что наилучшие инвестиции эффективнее, чем все остальные вместе взятые. И вложения во вторую в списке наилучшую компанию были примерно настолько же ценны, как и во все остальные, начиная с третьей и до конца списка. Такая же динамика держалась в целом по всему фонду. Это и есть распределение на основе экспоненциального закона на практике. В первом приближении, портфель венчурного капитала будет только тогда приносить деньги, если окажется, что ваша лучшая инвестиция в компанию будет стоить больше, чем весь ваш фонд. На практике довольно трудно быть настолько же доходным как этот венчурный фонд, если вы не дотягиваете до этих чисел.

Читать дальшеИнтервал:

Закладка: