Роберт Аллен - Множественные источники дохода

- Название:Множественные источники дохода

- Автор:

- Жанр:

- Издательство:Литагент Попурри

- Год:2016

- Город:Минск

- ISBN:978-985-15-3035-5

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Роберт Аллен - Множественные источники дохода краткое содержание

Множественные источники дохода - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Вот как отозвался об укрупненных, или усиленных, индексных фондах еженедельник Business Week в статье Эндрю Остерленда «Вот где действительно растет капуста» («Here's Where the Dough Really Rises» за 18 января 1999 г.). (Если вы желаете прочесть статью целиком, посетите сайт www.businessweek.comи кликните на Search Past Issues [поиск старых номеров].)

Считайте их индексными фондами на стероидах. Предлагаемые такими компаниям, как Rydex Series Trust, ProFunds Advisors и Potomac Funds, они обещают огромную прибыль путем покупки и продажи индексных опционов и фьючерсов, нежели просто акций. В прошлом году к их числу относились 2 из 10 наиболее отличившихся взаимных фондов… Усиленные фонды, большинство из которых не могут похвастаться размером, гарантируют серьезный прирост вашему доллару – 125, 150, даже 200 % от индексной прибыли. Этот прирост происходит от производных – индексных опционов и фьючерсов, которые могут быть приобретены лишь с небольшой долей наличных в стоимости контракта. Намеченная фондом прибыль достигается путем объединения опционов и фьючерсов с наличными средствами и основными акциями. Фонд (ProFunds) UltraOTC, имеющий целью удвоить прибыль по индексу NASDAQ 100, подскочил до 185,3 % в прошлом году, a Potomac ОТС Plus – до 104,2 %. Подобный скачок прибыльности, разумеется, палка о двух концах. UltraOTC испытал обвал, когда рынок неожиданно ударился в продажу в третьем квартале… «Так же как вызывать восхищение у тех, кто видел их успех, подобные фонды могут вызывать справедливые опасения, учитывая неожиданности реального рынка», – говорит Кевин МакДевит, аналитик из Morningstar, Inc. Очевидно, не являясь вполне подходящими для запросов старшего поколения, они вместе с тем привлекают все более растущую аудиторию. Все большее число людей, справедливо или не очень, считают себя готовыми к связанному с подобным инвестированием огромному риску.

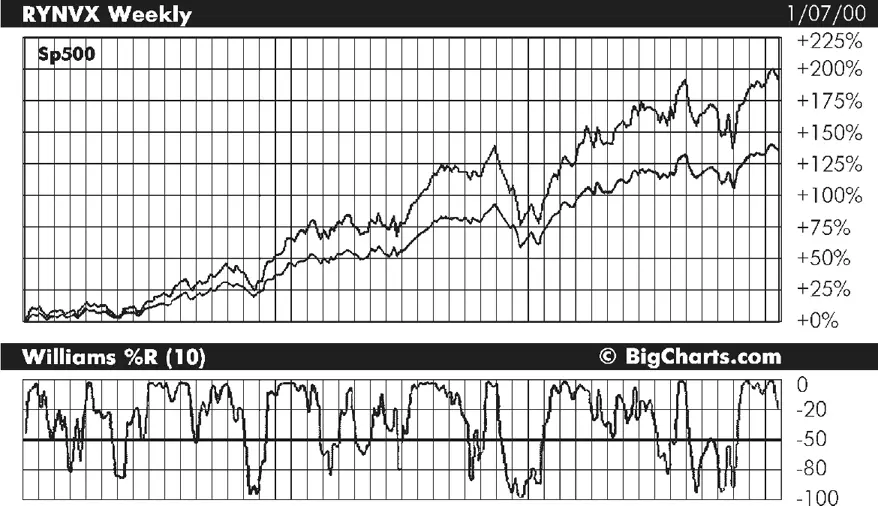

Первым семейством взаимных фондов, которое предложила клиентам такой вид инвестиций, как укрупненные индексные фонды, являлся Rydex ( www.rydexfimds.com). На сегодняшний день Rydex предлагает сразу несколько укрупненных индексных фондов, которые нацелены на существенное увеличение прибыли по различным индексам. Как я упоминал ранее, фонд Rydex Nova стремится превысить в полтора раза индексную прибыль по S&P 500. (См. график 6.3 результатов Rydex Nova.)

Некоторые укрупненные индексные фонды рассчитаны на инвестора, который желает спекулировать против какого-либо индекса. Так, в семействе Rydex имеется фонд Rydex Ursa (по латыни «медведь» – понятно теперь? [57] В американской биржевой терминологии термин Bear, букв, «медведь», традиционно связан с биржевой игрой на понижение котировок, в противоположность Bull, букв, «бык», термину, который служит синонимом слова «повышение котировок» в контексте игры на бирже. – Прим. перев.

), который стремится обеспечить однократный минус к доходам по S&P 500. Это значит, что, если S&P 500 дает прирост прибыли на 1 %, Ursa стремится опуститься на 1 %. Если же доход по S&P 500 падает на 1 %, Ursa стремится заработать дополнительный процент.

И в шутку и всерьез

Двое могут прожить на зарплату одного, но вдвое меньше.

График 6.3. Rydex Nova.Опубликовано с разрешения www.BigCharts.com.

Иными словами, Rydex Nova рассчитан на инвесторов, которые желают строить свою игру на предположении, что доход по S&P 500 будет расти, a Rydex Ursa – на тех, кто убежден в целесообразности игры на понижение. Ежедневно оба фонда делают свои ставки: Ursa ставит на то, что акции упадут в цене, a Nova – на то, что вырастут. Каждый их клиент находится в положении, когда заработает в 1,5 раза больше того, насколько переместится индекс, при условии, что окажется прав. Или проиграет в 1,5 раза больше, чем сдвинется индекс, при условии, что ошибется. Инвестору самому (или при помощи своего консультанта) решать, в какой фонд вкладывать свои средства. Управляющие фонда просто предоставляют свои услуги по конкретной схеме размещения инвестиций, не давая при этом советов.

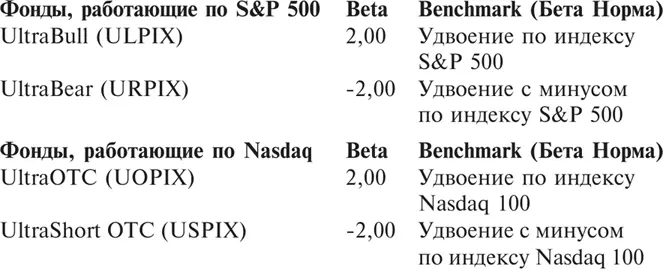

Другие семейства фондов, как, например, ProFunds ( www.profunds.com), предлагают укрупненные индексные фонды еще большего размаха:

Что это значит для инвестора?

Стратегические соображения очевидны. Согласно Донохью, если тенденция в сторону доминирования на рынке крупнейших акций, входящих в индекс S&P 500, продолжится и в данном секторе рынка будет продолжаться рост прибыли, то почему не сделать ставку на повышение S&P 500 и таким образом получить возможность обеспечить себе доход, вдвое превышающий индексный?

С другой стороны, если на протяжении длительного времени более 99,5 % всех управляемых фондов не были в состоянии обставить такой простой индексный фонд, как Vanguard 500 Index Fund, не логично ли вложить свои деньги в последний и выкинуть из головы управляемые фонды?

Допустим, что инвестирование в Vanguard 500 неплохой вариант, но вложение денег в Rydex Nova, обещающий превышение в полтора раза дохода по S&P 500, может показаться еще лучшим выбором. А инвестирование в фонд UltraBull из семейства Pro Funds, настроенный на прибыль, вдвое превышающую прибыль по S&P 500, кое-кому покажется еще более привлекательным.

Разумеется, высокие прибыли укрупненных индексных фондов – это большей частью чистая теория. Большинство из них сталкиваются с трудностями на пути к достижению намеченной реальной прибыли. Возможно, цель кого угодно вдохновляет, но только практика по-настоящему располагает.

Какова обратная сторона?

Что, если фондовый рынок переживет обвал – крутую коррекцию? Это тот случай, когда умение улавливать движения рынка означает все. Если вы распознаете коррекцию заблаговременно и выйдете из игры или перенесете средства в фонд с минусовым бета, то сможете обеспечить себе дополнительную прибыль. Если вам также удастся вовремя распознать начало периода восстановления, вы сможете хорошо заработать на ажиотаже. В обоих случаях, кроме всего прочего, требуется особая интуиция, которой не хватает даже многим профессионалам.

И именно в этом отношении Донохью проявляет себя во всем блеске. Консультационная фирма Донохью, W.E. Donoghue & Co., Inc. (WEDCO), распоряжается средствами клиентов с 1986 года, и ныне объем инвестиционных фондов, находящихся в ведении фирмы, превышает 100 миллионов долларов (минимальная стоимость договора – 100 тысяч долларов). Используя уникальные собственные (т. е. секретные) формулы, Донохью разработал портфель укрупненных индексных фондов, которые окрестил Bull and Bear Portfolio («Портфель быка и медведя»). Путем своевременного инвестирования в те или иные фонды и своевременного выхода из них сообразно необходимости его портфель принес 222,5 % прибыли в 1999 году. Это прибыль за вычетом всех операционных расходов и оплаты труда консультантов. За тот же период времени S&P 500 поднялся лишь на 22,1 %.

Читать дальшеИнтервал:

Закладка: