Альфред Фрост - Волновой принцип Эллиотта: Ключ к пониманию рынка

- Название:Волновой принцип Эллиотта: Ключ к пониманию рынка

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2012

- Город:Москва

- ISBN:978-5-9614-2245-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Альфред Фрост - Волновой принцип Эллиотта: Ключ к пониманию рынка краткое содержание

Исследуя финансовые рынки, Ральф Нельсон Эллиотт обнаружил, что цены на них меняются по узнаваемым моделям. Он назвал, определил и проиллюстрировал эти модели. Волновой принцип – не только один из лучших методов прогнозирования, это прежде всего детальное описание поведения рынков. Подобное описание дает огромное количество информации о положении рынка внутри поведенческого континуума и, таким образом, говорит о его вероятном дальнейшем пути.

Книга предназначена для инвесторов, трейдеров, аналитиков, финансистов.

Волновой принцип Эллиотта: Ключ к пониманию рынка - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

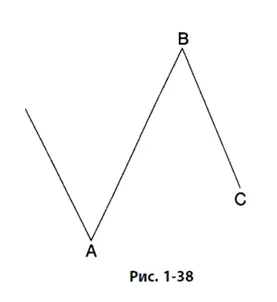

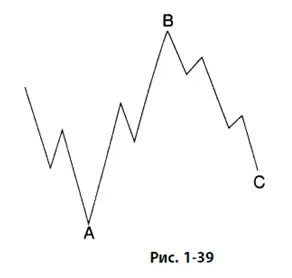

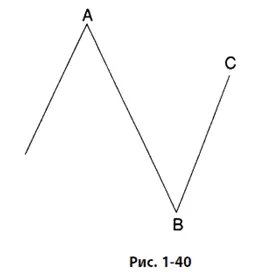

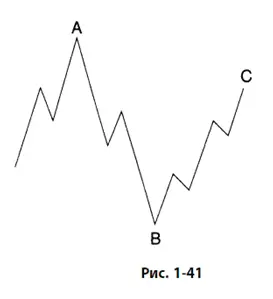

Горизонтальный треугольник

Треугольник, по-видимому, отражает баланс сил, становящийся причиной бокового движения, которое обычно сопровождается снижающимися объемом и волатильностью. Модель треугольника содержит пять перекрывающихся волн, которые делятся как 3–3 – 3–3 – 3 и помечаются буквами A – B–C – D–E. Треугольник ограничивается линиями, соединяющими конечные точки волн А и С, а также B и D. Волна Е может не дойти до линии А – С или проколоть ее, причем наш опыт говорит о том, что это бывает в большинстве случаев.

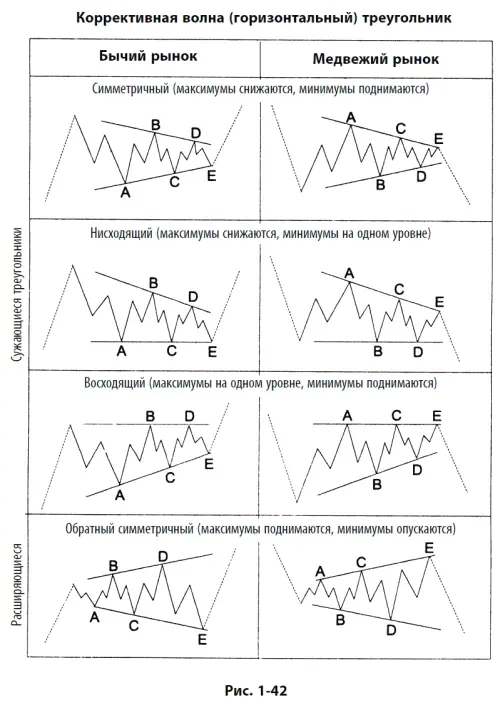

Существует две разновидности треугольников: сужающиеся и расширяющиеся. Среди сужающейся их разновидности есть три типа: симметричные, восходящие и нисходящие, как показано на рис. 1-42. У редко встречающегося расширяющегося треугольника нет вариаций. Он всегда появляется так, как показано на рис. 1-42, и по этой причине Эллиотт определил его как «обратный симметричный» треугольник.

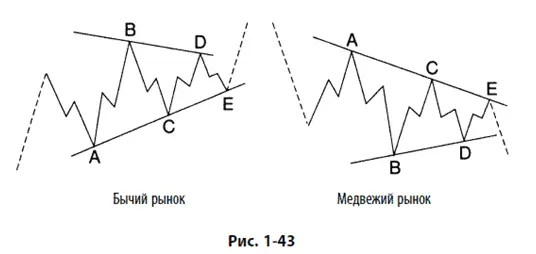

Рис. 1-42 изображает каждый из сужающихся треугольников внутри области предыдущих ценовых движений, что может быть определено как нормальный треугольник. Однако наиболее часто волна В сужающегося треугольника уходит дальше стартовой точки волны А, и в этом случае он может быть определен как бегущий треугольник, что показано на рис. 1-43. Несмотря на то что все треугольники, включая и бегущие, это проявления бокового движения, к концу волны Е они приводят к ценовой коррекции предыдущей волны.

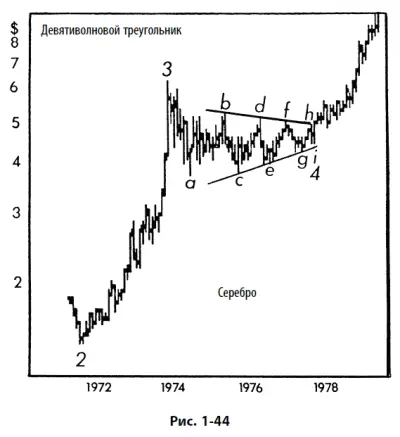

На графиках в этой книге представлено несколько реальных примеров треугольников (см. рис. 1-28, 3-15, 5–3, 6–9, 6-10 и 6-12). Как можно заметить, большинство подволн в треугольниках являются зигзагами, но иногда какая-то из подволн (обычно С) оказывается значительно сложнее, чем другие, и может принимать форму нормальной или расширенной горизонтальной коррекции или множественного зигзага. В редких случаях одна из подволн (обычно Е) сама по себе является треугольником, так что вся модель растягивается в девять волн. Таким образом, как и в случае зигзагов, треугольники иногда демонстрируют явление, аналогичное растяжению. Один из таких примеров возник в период с 1973 по 1977 г. на рынке серебра (см. рис. 1-44).

Треугольники всегда возникают в позиции, предшествующей последней из действующих волн в модели, степень которой на единицу больше, т. е. в качестве волны 4 в импульсе, волны В в модели А – В–С или последней волны Х в двойном или тройном зигзаге (см. следующий раздел). Кроме того, треугольник может появиться в качестве последней действующей модели в коррективной комбинации (этот случай обсуждается в следующем разделе), но даже тогда он обычно предшествует последней действующей волне в модели, степень которой на единицу больше степени коррективной комбинации. Хотя в крайне редких случаях вторая волна импульса, по-видимому, принимает форму треугольника, обычно это связано с тем фактом, что треугольник образует часть модели, являющейся двойной тройкой (см. рис. 3-12).

Когда треугольник возникает на фондовом рынке в позиции четвертой волны, пятая волна иногда оказывается очень быстрой и проходит расстояние, примерно равное самой широкой части треугольника. Эллиотт использовал для обозначения этой быстрой, короткой движущей волны, следующей за треугольником, слово «рывок». Обычно рывок – это импульс, но он может оказаться и конечным диагональным треугольником. На мощных трендовых рынках не бывает рывков, вместо них возникают затянувшиеся пятые волны. Так, если пятая волна, следующая за треугольником, продолжается и после обычного для рывка движения, это дает сигнал о том, что, вероятно, она окажется затяжной. Растущие импульсы степеней выше промежуточной, появляющиеся после треугольников на товарных рынках, обычно оказываются самыми длительными в последовательности, что объясняется в главе 6.

На основании нашего опыта работы с треугольниками, как показывают примеры на рис. 1-27 и позже 3-11 и 3-12, мы полагаем, что в большинстве случаев момент, в который ограничивающие линии сходящегося треугольника соединяются в его вершине, соответствует разворотной точке рынка. Возможно, распространенность этого свойства треугольников оправдала бы его внесение в список норм волнового анализа.

«Горизонтальными» называются коррективные треугольники, в противоположность термину «диагональный», который относится к движущим моделям, описанным в предыдущем разделе. Таким образом, термины «горизонтальный треугольник» и «диагональный треугольник» обозначают две характерные модели, используемые в волновом анализе. Эти термины соответствуют более распространенным «треугольнику» и «клину». Однако следует помнить о том, что в традиционном графическом анализе не существует точных определений данных моделей, что может приводить к путанице. Использование терминов, присущих только волновому принципу, поможет ее избежать.

Комбинации (двойные и тройные тройки)

Эллиотт называл боковые комбинации двух коррективных моделей «двойными тройками», а трех моделей – «тройными тройками». В то время как единичная тройка может быть только зигзагом или горизонтальной коррекцией, треугольник является допустимым последним компонентом подобных комбинаций и в этом контексте также называется «тройкой». Комбинация состоит из более простых типов коррекций, среди которых – зигзаги, горизонтальные коррекции и треугольники. Комбинации – это своего рода растяжения горизонтальных коррективных моделей. Как и в случае двойных и тройных зигзагов, компоненты, являющиеся простыми коррективными моделями, обозначаются буквами W, Y и Z. Каждая противодействующая волна, помеченная как Х, может принимать форму любой коррективной модели, но чаще всего зигзага. Как и в случае множественных зигзагов, три модели – по-видимому, предел, но даже они редки по сравнению со значительно более распространенными двойными тройками.

Читать дальшеИнтервал:

Закладка: