Антон Касьянов - Все о малом предпринимательстве. Полное практическое руководство

- Название:Все о малом предпринимательстве. Полное практическое руководство

- Автор:

- Жанр:

- Издательство:ГроссМедиа : РОСБУХ

- Год:2008

- Город:М.

- ISBN:978-5-476-00305-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Антон Касьянов - Все о малом предпринимательстве. Полное практическое руководство краткое содержание

Организационно-правовые основы деятельности предприятий малого бизнеса,бухгалтерский учет на малом предприятии, налогообложение ПБОЮЛ по общеустановленной системе, упрощенная система налогообложения, учета и отчетности, ЕНВД, анализ применения различных систем налогообложения и их влияния на финансовый результат деятельности малых предприятий.

Обо всем этом и многом другом в книге рассказано подробно и с использованием конкретных примеров.

В издании учтены все изменения российского законодательства, рассказано о новом Федеральном законе от 24 июля 2007 г. № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (действует с 1 января 2008 года).

Все о малом предпринимательстве. Полное практическое руководство - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

– вознаграждения, уплачиваемые посреднической организации, через которую приобретен объект основных средств;

– иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных средств.

Приведенный перечень – открытый. А значит, в него можно включить любые затраты, которые непосредственно связаны с приобретением, сооружением и изготовлением объекта основных средств, которые осуществлены до момента ввода объекта в эксплуатацию.

Не включаются в фактические затраты на приобретение, сооружение или изготовление основных средств общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением, сооружением или изготовлением основных средств.

ПРИМЕР

ООО «Верона» приобрело автомашину стоимостью 150 000 руб. без учета НДС. НДС по приобретенной машине составляет 27 000 руб. Была достигнута договоренность, что приемка машины будет осуществляться в гараже у покупателя. Перегон будет осуществляться продавцом за отдельную плату. Документы на доставку автомашины будут выписаны на третье лицо, не являющееся плательщиком НДС.

ООО «Верона» заплатило дополнительно 400 руб. за перегон машины до расположения предприятия.

В учете малого предприятия приобретение автомашины было отражено следующим образом:

ДЕБЕТ 08 КРЕДИТ 60

– 150 000 руб. – приобретена автомашина;

ДЕБЕТ 19 субсчет «Налог на добавленную стоимость по приобретенным основным средствам» КРЕДИТ 60

– 27 000 руб. – учтен НДС по приобретенной автомашине;

ДЕБЕТ 08 КРЕДИТ 60

– 400 руб. – отражены в учете расходы на перегон автомашины;

ДЕБЕТ 60 КРЕДИТ 50

– 400 руб. – произведена оплата за перегон машины;

ДЕБЕТ 01 субсчет «Основные средства» КРЕДИТ 08

– 150 400 руб. (150 000 + 400) – введена в эксплуатацию приобретенная автомашина;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19 субсчет «Налог на добавленную стоимость по приобретенным основным средствам»

– 27 000 руб. – отнесен на вычет при расчетах с бюджетом НДС, оплаченный при приобретении машины;

ДЕБЕТ 60 КРЕДИТ 51

– 187 000 руб. – произведена оплата поставщику за автомашину.

Но, формируя первоначальную стоимость основных средств, нематериальных активов необходимо быть внимательным и не упустить требования налогового учета, которые зачастую могут быть отличны от требований формирования первоначальной стоимости таких активов в бухгалтерском учете.

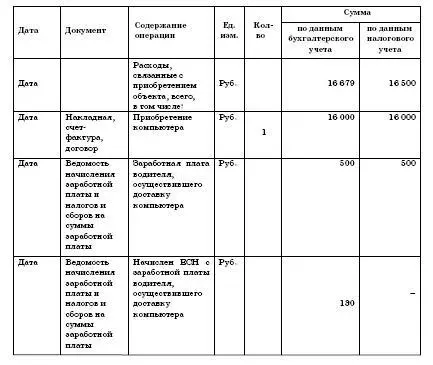

ПРИМЕР

Предприятие приобрело компьютер стоимостью 16 000 руб. без учета НДС. При этом за доставку компьютера шоферу предприятия было начислено 500 руб., и с начисленных сумм ЕСН и взнос по обязательному страхованию от несчастных случаев общим размером 26 % от начисленной оплаты в сумме 130 руб.

В бухгалтерском учете эти расходы формируют первоначальную стоимость актива. В налоговом учете дело обстоит по-другому. Там первоначальная стоимость основного средства определяется как сумма расходов на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с Налоговым кодексом РФ.

В соответствии же с пунктом 1 статьи 264 Налогового кодекса РФ невозмещаемые налоги, к которым относятся ЕСН и страховые взносы от несчастных случаев на производстве, учитываются в составе прочих расходов.

В бухгалтерском учете предприятия сделаны следующие записи:

ДЕБЕТ 08 КРЕДИТ 60

– 16 000 руб. – отражена стоимость компьютера;

ДЕБЕТ 08 КРЕДИТ 70

– 500 руб. – начислена заработная плата водителю, осуществившему доставку компьютера;

ДЕБЕТ 08 КРЕДИТ 69

– 130 руб. (500 руб. х 26 %) – начислен ЕСН с заработной платы водителя, осуществившего доставку компьютера;

ДЕБЕТ 08 КРЕДИТ 69

– 1 руб. (500 руб. х 0,2 %) – начислен страховой взнос от несчастных случаев на производстве с заработной платы водителя, осуществившего сборку компьютера.

Отражение возникновения актива в налоговом учете будет иметь следующий вид:

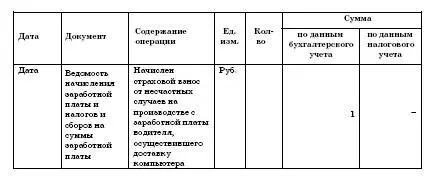

Регистр налогового учета «Формирование стоимости объекта учета» за… 2007 года

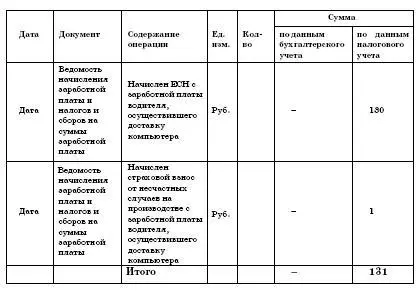

Регистр налогового учета «Прочие расходы» за… 2007 года

Порядок учета фактических затрат по нематериальным активам и материально-производственным запасам хотя и имеет свои особенности, но в целом аналогичен порядку учета фактических затрат на приобретение основных средств.

ПРИМЕР

Для осуществления торговой деятельности малое предприятие ООО «Юность» в январе 2007 года приобрело компьютер стоимостью 15 000 руб. (в том числе НДС – 2 288,14 руб.), исключительное право на использование компьютерной базы данных стоимостью 5 900 руб. (в том числе НДС – 900 руб.). Срок полезного использования приобретенной базы данных – 3 года.

При этом компьютер и исключительное право были оплачены по безналичному расчету (компьютер оплачен в полном размере, а исключительное право оплачено в сумме 3 000 руб.).

Приобретенный нематериальный актив предполагается использовать в ходе торгово-производственной деятельности.

Для упрощения примера предположим, что никаких дополнительных расходов, связанных с приобретением объектов, предприятие не имеет.

В бухгалтерском учете ООО «Юность» сделаны следующие записи:

ДЕБЕТ 08 КРЕДИТ 60

– 12 711,86 руб. (15 000 – 2 288,14) – приобретен компьютер;

ДЕБЕТ 19 субсчет «Налог на добавленную стоимость по приобретенным основным средствам» КРЕДИТ 60

– 2 288,14 руб. – учтен НДС по приобретенному компьютеру на основании предоставленного поставщиком счета-фактуры;

ДЕБЕТ 01 субсчет «Основные средства» КРЕДИТ 08

– 12 711,86 руб. – компьютер введен в эксплуатацию;

ДЕБЕТ 08 КРЕДИТ 60

– 5000 руб. – приобретено исключительное право на использование компьютерной базы данных;

ДЕБЕТ 19 субсчет «Налог на добавленную стоимость по приобретенным нематериальным активам» КРЕДИТ 60

– 900 руб. – учтен НДС по приобретенному исключительному праву на использование компьютерной базы данных на основании предоставленного поставщиком счета-фактуры;

ДЕБЕТ 04 КРЕДИТ 08

– 5000 руб. – принят к учету нематериальный актив на основании документов, подтверждающих право на его использование;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19 субсчет «Налог на добавленную стоимость по приобретенным основным средствам»

Читать дальшеИнтервал:

Закладка: