Антон Касьянов - Все о малом предпринимательстве. Полное практическое руководство

- Название:Все о малом предпринимательстве. Полное практическое руководство

- Автор:

- Жанр:

- Издательство:ГроссМедиа : РОСБУХ

- Год:2008

- Город:М.

- ISBN:978-5-476-00305-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Антон Касьянов - Все о малом предпринимательстве. Полное практическое руководство краткое содержание

Организационно-правовые основы деятельности предприятий малого бизнеса,бухгалтерский учет на малом предприятии, налогообложение ПБОЮЛ по общеустановленной системе, упрощенная система налогообложения, учета и отчетности, ЕНВД, анализ применения различных систем налогообложения и их влияния на финансовый результат деятельности малых предприятий.

Обо всем этом и многом другом в книге рассказано подробно и с использованием конкретных примеров.

В издании учтены все изменения российского законодательства, рассказано о новом Федеральном законе от 24 июля 2007 г. № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (действует с 1 января 2008 года).

Все о малом предпринимательстве. Полное практическое руководство - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

ПРИМЕР

Учетной политикой ООО «Юность» предусмотрено следующее: Выписка из Приказа об учетной политике предприятия:

Товары, приобретенные организацией для продажи, оцениваются по стоимости их приобретения.

Оценка товаров производится по покупной цене.

Затраты по заготовке и доставке товаров до центральных складов (баз), производимые до момента их передачи в продажу, включаются в цену приобретения этих товаров.

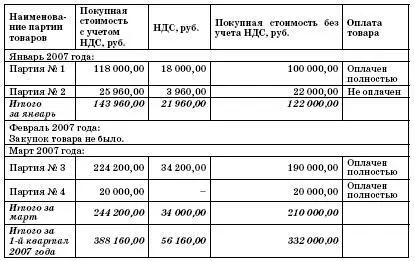

ООО «Юность» с января по март 2007 года приобрело следующие партии товаров:

В учете малого предприятия сделаны следующие бухгалтерские проводки. Январь 2007 года:

ДЕБЕТ 41 КРЕДИТ 60

– 100 000 руб. – оприходованы товары партии № 1;

ДЕБЕТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам» КРЕДИТ 60

– 18 000 руб. – учтен НДС по приобретенным товарам на основании предоставленных поставщиком счетов-фактур;

ДЕБЕТ 68 субсчет «Расчеты с бюджетом по НДС» КРЕДИТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам»

– 18 000 руб. – отнесен на вычет при расчетах с бюджетом НДС по приобретенным и оплаченным товарам партии № 1;

ДЕБЕТ 41 КРЕДИТ 60

– 22 000 руб. – оприходованы товары партии № 2;

ДЕБЕТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам» КРЕДИТ 60

– 3 960 руб. – учтен НДС по приобретенным товарам партии № 2 на основании предоставленных поставщиком счетов-фактур.

ДЕБЕТ 60 КРЕДИТ 51

– 118 000 руб. – оплачено поставщику за приобретенные товары партии № 1;

Март 2007 года:

ДЕБЕТ 41 КРЕДИТ 60

– 190 000 руб. – оприходованы товары партии № 3;

ДЕБЕТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам» КРЕДИТ 60

– 34 200 руб. – учтен НДС по приобретенным товарам на основании предоставленных поставщиком счетов-фактур;

ДЕБЕТ 68 субсчет «Расчеты с бюджетом по НДС» КРЕДИТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам»

– 34 200 руб. – отнесен на вычет при расчетах с бюджетом НДС по приобретенным и оплаченным товарам партии № 3;

ДЕБЕТ 60 КРЕДИТ 51

– 224 200 руб. – оплачено поставщику за приобретенные товары партии № 3;

ДЕБЕТ 41 КРЕДИТ 60

– 20 000 руб. – оприходованы товары партии № 4;

ДЕБЕТ 60 КРЕДИТ 51

– 20 000 руб. – произведена оплата поставщику за приобретенные товары партии № 4.

Расхождений в учете по упрощенной и общепринятой формам бухгалтерского учета в данном случае нет.

2.5.15. Учет реализации продукции (работ, услуг) и другого имущества малого предприятия

Реализация продукции, работ, услуг и другого имущества малого предприятия, а также определение финансового результата по этим операциям при применении общепринятой формы бухгалтерского учета отражается на счетах 45 «Товары отгруженные», 90 «Продажи», 91 «Прочие доходы и расходы», а малыми предприятиями, применяющими упрощенную форму бухгалтерского учета, – на счете 90 «Продажи».

Расчеты с покупателями и заказчиками при применении общепринятой формы бухгалтерского учета отражаются на счете 62 «Учет расчетов с покупателями и заказчиками», при использовании упрощенной формы учета – на счете 76 «Расчеты с разными дебиторами и кредиторами».

Способ отражения реализации при применении общеустановленной системы может зависеть и от способа оценки товаров, выбранного на предприятии.

Реализация в зависимости от выбранного метода будет выглядеть следующим способом:

ПРИМЕР

Покупная стоимость товаров составляет 120 000 руб. Продажная стоимость товаров с учетом НДС равна 169 920 руб. Предприятие 1 при этом учитывает товар с использованием счета 42, а Предприятие 2 без указанного счета.

Отражение у Предприятия 1:

ДЕБЕТ 62 КРЕДИТ 90

– 169 920 руб. – осуществлена реализация товара;

ДЕБЕТ 50 КРЕДИТ 62

– 169 920 руб. – внесена в кассу выручка за реализованный товар;

ДЕБЕТ 90 КРЕДИТ 68 субсчет «Расчеты с бюджетом по НДС»

– 25 920 руб. – начислен НДС от реализации;

ДЕБЕТ 90 КРЕДИТ 41

– 120 000 руб. – списана покупная стоимость реализованного товара;

ДЕБЕТ 90 КРЕДИТ 42

– 24 000 руб. – сторнирована реализованная торговая наценка;

ДЕБЕТ 90 КРЕДИТ 99

– 24 000 руб. (169 920 – 25 920–120 000) – определен финансовый результат от реализации;

ДЕБЕТ 99 КРЕДИТ 68 субсчет «Расчеты с бюджетом по налогу на прибыль»

– 5 760 руб. (24 000 руб. Ч 24 %) – начислен налог на прибыль.

Отражение у Предприятия 2:

ДЕБЕТ 62 КРЕДИТ 90

– 169 920 руб. – осуществлена реализация товара;

ДЕБЕТ 50 КРЕДИТ 62

– 169 920 руб. – внесена в кассу выручка за реализованный товар;

ДЕБЕТ 90 КРЕДИТ 68 субсчет «Расчеты с бюджетом по НДС»

– 25 920 руб. – начислен НДС от реализации;

ДЕБЕТ 90 КРЕДИТ 41

– 120 000 руб. – списана покупная стоимость реализованного товара;

ДЕБЕТ 90 КРЕДИТ 99

– 24 000 руб. (169 920 – 25 920–120 000) – определен финансовый результат от реализации;

ДЕБЕТ 99 КРЕДИТ 68 субсчет «Расчеты с бюджетом по налогу на прибыль»

– 5 760 руб. (24 000 руб. Ч 24 %) – начислен налог на прибыль.

Разные партии товаров поступают по разным ценам. По какой же цене их списывать при их реализации?

Пункт 16 ПБУ 5/01 предусматривает несколько способов оценки выбывающих материально-производственных запасов, а значит, и товаров (кроме товаров, учитываемых по продажной стоимости), а именно:

– по себестоимости каждой единицы;

– по средней себестоимости;

– по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО).

Аналогичные условия содержатся в пункте 58 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации № 34н.

Пункт 14 Типовых рекомендаций по организации бухучета малых предприятий указывает, что товары, приобретаемые малым предприятием для продажи, принимаются к бухгалтерскому учету по стоимости приобретения с дальнейшим их списанием при выбытии по методу средневзвешенной (средней) себестоимости.

При этом никакого выбора из предложенных методов сделать не предлагается. Если на предприятии и так хотят применять списание по средней себестоимости, то, как говорится, вопросов нет. Но если выгоден какой-то другой способ списания, можно ли применять его? На наш взгляд, несмотря на приведенный пункт Типовых рекомендаций, все-таки можно. Дело в том, что уравниловка малого бизнеса со всем остальным бизнесом в целом, отрицательно сказываясь на его развитии, в данном случае играет ему на руку. Формально мало какое фактически малое предприятие может считаться юридически малым, так как не соблюдается вся предусмотренная законодательством процедура, которую мы уже рассматривали на страницах данной книги. Это – во-первых.

Читать дальшеИнтервал:

Закладка: