Антон Касьянов - Все о малом предпринимательстве. Полное практическое руководство

- Название:Все о малом предпринимательстве. Полное практическое руководство

- Автор:

- Жанр:

- Издательство:ГроссМедиа : РОСБУХ

- Год:2008

- Город:М.

- ISBN:978-5-476-00305-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Антон Касьянов - Все о малом предпринимательстве. Полное практическое руководство краткое содержание

Организационно-правовые основы деятельности предприятий малого бизнеса,бухгалтерский учет на малом предприятии, налогообложение ПБОЮЛ по общеустановленной системе, упрощенная система налогообложения, учета и отчетности, ЕНВД, анализ применения различных систем налогообложения и их влияния на финансовый результат деятельности малых предприятий.

Обо всем этом и многом другом в книге рассказано подробно и с использованием конкретных примеров.

В издании учтены все изменения российского законодательства, рассказано о новом Федеральном законе от 24 июля 2007 г. № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (действует с 1 января 2008 года).

Все о малом предпринимательстве. Полное практическое руководство - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Но предполагаемый доход тем и отличается от фактического, что является только предполагаемым. Жизнь постоянно вносит в планы свои коррективы.

И фактический доход по сравнению с планируемым может значительно, даже более чем на 50 % увеличиться или уменьшиться.

В этом случае налогоплательщик обязан представить новую налоговую декларацию с указанием суммы предполагаемого дохода на текущий год. А налоговый орган обязан перерасчитать суммы авансовых платежей на текущий год по ненаступившим срокам уплаты.

Общая же сумма налога, подлежащая уплате в соответствующий бюджет, исчисляется налогоплательщиком с учетом сумм налога, удержанных налоговыми агентами при выплате налогоплательщику дохода, а также сумм авансовых платежей по налогу, фактически уплаченных в соответствующий бюджет.

ПРИМЕР

Сумма уплаченных авансовых платежей по НДФЛ индивидуального предпринимателя составила 12 090 руб. А сумма налога, рассчитанного исходя из фактического дохода, равна 15 000 руб. Поэтому данный индивидуальный предприниматель должен доплатить в бюджет 2 910 руб.

Но, рассказывая об особенностях исчисления НДФЛ по индивидуальным предпринимателям, нельзя умолчать о налоговых вычетах, право на которые глава 23 «Налог на доходы физических лиц» предоставляет в том числе и индивидуальным предпринимателям.

В соответствии со статьей 218 Налогового кодекса РФ налогоплательщики имеют право на применение ежемесячных стандартных налоговых вычетов.

При этом установлены налоговые вычеты нескольких размеров в зависимости от того, какой категории лиц они предоставляются.

Самый большой ежемесячный стандартный налоговый вычет составляет 3000 руб. и предоставляется, в частности, лицам, получившим или перенесшим лучевую болезнь и другие заболевания, связанные с радиационным воздействием вследствие катастрофы на Чернобыльской АЭС либо с работами по ликвидации последствий катастрофы на Чернобыльской АЭС, и ряду других подобных категорий лиц.

За ним идет налоговый вычет в размере 500 руб. за каждый месяц налогового периода, который распространяется на такие категории налогоплательщиков, как Герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней; инвалиды с детства, а также инвалиды I и II групп и прочие подобные лица.

Всем прочим налогоплательщикам, не перечисленным в предыдущих категориях, предоставляется налоговый вычет в размере 400 руб. за каждый месяц налогового периода до достижения месяца, в котором их доход, исчисленный нарастающим итогом с начала налогового периода, превысил 20 000 руб.

С того месяца, в котором произошло указанное превышение, стандартный налоговый вычет не применяется.

ПРИМЕР

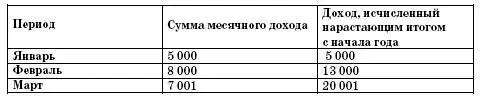

Доход индивидуального предпринимателя составил по месяцам:

В январе и феврале индивидуальный предприниматель будет иметь право на применение стандартного налогового вычета.

Сумма налога в этих периодах будет рассчитана:

В январе – (5 000 руб. – 400 руб.) Ч 13 % = 598 руб.

В феврале – (8 000 руб. – 400 руб.) Ч 13 % = 988 руб.

В марте доход, исчисленный нарастающим итогом с начала года, превысит 20 000 рублей и стандартный налоговый вычет больше не предоставляется.

В этом случае налог будет рассчитан: 7 001 руб. Ч 13 % = 910 руб.

Кроме стандартного налогового вычета на самого налогоплательщика ему предоставляется и стандартный налоговый вычет в размере 600 руб. на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося дневной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет у родителей и (или) супругов, опекунов или попечителей. Этот вычет также предоставляется до достижении дохода нарастающим итогом с начала года суммы 40 000 руб.

ПРИМЕР

Индивидуальный предприниматель имеет двоих детей в возрасте до 18 лет.

Его доход за отчетный период составил 6 000 руб. При этом его доход, исчисленный нарастающим итогом с начала года, не превысил 20 000 руб.

Поэтому из его месячного дохода (6 000 руб.) будут сделаны следующие стандартные налоговые вычеты:

6000 руб. – 400 руб. – (600 руб. Ч 2) = 4400 руб.

А сумма налога составит: 4400 руб. Ч 13 % = 572 руб.

Если же индивидуальный предприниматель является вдовой (вдовцом), одиноким родителем, опекуном или попечителем, то налоговый вычет производится в двойном размере.

ПРИМЕР

Воспользуемся данными предыдущего примера, но предположим, что индивидуальный предприниматель является вдовцом.

В этом случае сумма стандартных налоговых вычетом составит:

400 руб. + (600 руб. Ч 2 Ч 2) = 2800 руб.

И сумма налога будет равна:

(6 000 руб. – 2800 руб.) Ч 13 % = 416 руб.

А для того чтобы воспользоваться указанным вычетом в двойном размере, индивидуальный предприниматель должен иметь документы, подтверждающие право на данный вычет. Если же вдова (вдовец) или одинокий родитель вновь вступает в брак, то предоставление указанного вычета прекращается с месяца, следующего за вступлением их в брак.

ПРИМЕР

Индивидуальный предприниматель, являющийся одиноким родителем, пользовался стандартным налоговым вычетом, предоставляемым на каждого ребенка в двойном размере.

Но в марте он вступил в брак, и с апреля ему будет предоставляться указанный вычет лишь в одинарном размере при условии не превышения его дохода с начала года суммы 40 000 руб.

Если налогоплательщик имеет право более чем на один стандартный налоговый вычет, то ему предоставляется максимальный из соответствующих вычетов.

ПРИМЕР

Индивидуальный предприниматель является инвалидом с детства и имеет право на стандартный налоговый вычет в сумме 500 руб.

Кроме того, он, как и любой другой налогоплательщик, имеет право на стандартный налоговый вычет в сумме 400 руб.

Но пользоваться одновременно двумя вычетами он не сможет, поэтому ему будет предоставлен только максимальный вычет в размере 500 руб.

Но это условие, как уже можно было понять по приведенным примерам, не распространяется на вычет, предоставляемый на детей.

Статьей 219 Налогового кодекса РФ введено в оборот понятие социальных налоговых вычетов, к которым относятся суммы, перечисляемые налогоплательщиком на благотворительные цели; суммы, уплаченные налогоплательщиком в налоговом периоде за свое обучение и своих детей в образовательных учреждениях; суммы, уплаченные налогоплательщиком в налоговом периоде за услуги по лечению, предоставленные ему медицинскими учреждениями Российской Федерации.

Расходы на благотворительность принимаются к вычету в размере фактически произведенных расходов, но не более 25 процентов суммы дохода, полученного в налоговом периоде.

Читать дальшеИнтервал:

Закладка: