Джон Богл - Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях

- Название:Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2018

- Город:Москва

- ISBN:978-5-9614-5170-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Джон Богл - Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях краткое содержание

Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Доходность фонда против доходности инвестора

Более того, если посмотреть на доходность, заработанную не средним фондом , а средним инвестором фонда, отставание от рыночной доходности становится еще значительнее. По мере того как индустрия взаимных фондов все больше сосредотачивалась на маркетинге и все меньше – на управлении активами, мы стали предлагать нашим клиентам все новые заманчивые фонды. Эксперты по маркетингу чутко отслеживали скоротечные увлечения и модные веяния на рынке и с готовностью на них реагировали, – вспомните фонды «новой экономики» во время последнего рыночного пузыря. Индустрия взаимных фондов всячески пособничала и потворствовала действиям инвесторов, которые не только вложили сотни миллиардов долларов в фонды акций, когда фондовый рынок взлетел до своих исторических максимумов, но и выбирали неправильные фонды. Помимо истощающей накопления пени в виде расходов фонда, инвесторы заплатили огромную пеню за неправильный выбор времени для своих вложений и не менее значительную пеню за неудачный выбор фондов . (Нельзя сказать, чтобы инвесторы были абсолютно не виноваты в этих ошибках.)

Интуиция подсказывает, что издержки были значительными. И имеющиеся у нас данные, хотя и не совсем точные, подтверждают это предположение. Денежно-взвешенная доходность взаимных фондов, которую легко рассчитать, изучив квартальные денежные потоки каждого фонда, отстает от стандартной взвешенной по времени доходности на целых 3,7 % в год. Добавьте к этому 2,8 % годового отставания взвешенной по времени доходности среднего фонда акций от доходности отслеживающего S&P500 индексного фонда, и денежно-взвешенная доходность среднего фонда акций в совокупности будет отставать от доходности индексного фонда на 6,5 % в год . Таким образом, среднегодовая доходность за прошедший 20-летний период составила для фонда акций 6,3 %, а для индексного фонда – 12,8 % в номинальном выражении до вычета налогов.

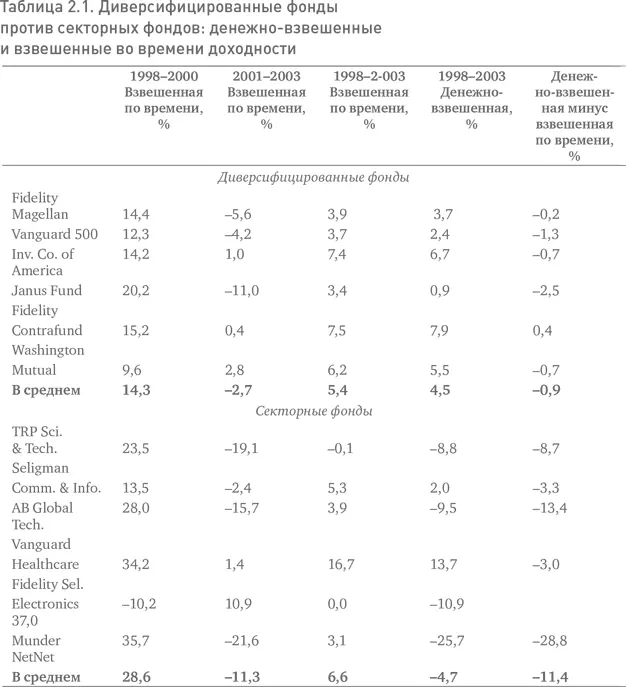

После применения разрушительной силы сложного процента к расходам на операционную деятельность фонда и расходам, связанным, ну, скажем, с владением фондом, один вложенный в фонд акций доллар через 20 лет даст нам $2,39 по сравнению с $10,12, которые положил бы в карман инвестор индексного фонда, – т. е. всего 25 % той суммы, которую инвестор мог бы накопить, просто держа портфель фондового рынка (таблица 2.1).

Бóльшая часть этого дополнительного отставания возникла по вине специализированных, как правило спекулятивных, фондов, которые активно создавались и продвигались нашей индустрией. Например, в период великого бычьего рынка и последующего медвежьего рынка с 1998 по 2003 г. денежно-взвешенные доходности шести крупнейших широко диверсифицированных фондов отставали от их взвешенных по времени доходностей в среднем менее чем на один процентный пункт, в то время как для шести крупнейших специализированных фондов это отставание составило в среднем более 11 %. Накапливаясь в течение шести лет рыночного пузыря, этот разрыв в доходностях был поразительным: специализированные фонды заработали положительную взвешенную по времени годовую доходность 6,6 %, но при этом потеряли в совокупности 25 % стоимости активов своих клиентов. В то же время, несмотря на чуть более низкую годовую доходность в 4,5 %, стоимость активов клиентов в широко диверсифицированных фондах выросла на 30 %. (Разница в 55 %!)

Две дорогостоящие и антипродуктивные тенденции

Эта шокирующая разница, показывающая, какой огромный урон наносят взаимные фонды накоплениям своих вкладчиков, подводит меня к двум другим темам, затронутым мною в вышеупомянутой статье об индустрии взаимных фондов. Первая тема – «маркетингизация» индустрии взаимных фондов; стремление большинства ведущих компаний любыми средствами продать свои фонды инвесторам; вторая тема – «конгломератизация» индустрии в результате скупки фондов гигантскими международными финансовыми институтами, желающими получить свой кусок пирога – долю в огромных прибылях, приносимых управлением активами.

Один логичный, хотя и не совершенный показатель, позволяющий отличить маркетинговую фирму от управляющей компании, – количество предлагаемых фондов. Здесь данные говорят сами за себя благодаря проведенному Fidelity исследованию 54 крупнейших компаний, управляющих примерно 85 % долгосрочных отраслевых активов. Девять компаний, каждая из которых предлагает меньше 15 взаимных фондов, однозначно доминируют в рейтингах, опережая почти 80 % своих прямых конкурентов (т. е. их фонды акций роста c большой капитализацией против остальных фондов акций роста c большой капитализацией, их сбалансированные фонды против остальных сбалансированных фондов и т. д.) С другой стороны, 45 компаний, предлагающих более 15 фондов (в среднем по 52 фонда каждая!) опередили всего 48 % своих конкурентов [32] Более подробные данные приведены в таблицах 2.4 и 2.5 в приложении к этой главе.

. Судя по всему, фокус на маркетинге идет в ущерб результатам управления активами.

Аналогичная закономерность выявляется и при сравнении фондов, управляемых 13 частными компаниями, и фондов, управляемых 41 компанией – семью публичными компаниями и 34 компаниями, входящими в публично торгуемые финансовые конгломераты. Фонды под управлением частных компаний – единственный modus operandi в отрасли до 1958 г. – опередили 71 % своих прямых конкурентов, в то время как фонды, работающие под эгидой конгломератов, превзошли только 45 % своих конкурентов. (Таблица 2.4 в приложении.)

Кажется разумным предположить, что публичная компания, руководство которой могло никогда и в глаза не видеть независимого директора фонда, занимается этим бизнесом главным образом ради привлечения активов и продвижения своего бренда и гораздо больше озабочена доходностью своего капитала, чем доходностью капитала, вверенного ей владельцами ее взаимного фонда . (Последствия этого синдрома мы могли наблюдать во время недавних скандалов.) Хотя руководство конгломератов совершенно очевидно несет фидуциарную ответственность перед владельцами своей компании и перед владельцами своих фондов, факты свидетельствуют о том, что, когда рассматриваются прейскуранты комиссионных сборов фондов, руководство обычно разрешает дилемму в пользу владельцев своей компании, игнорируя требование Закона об инвестиционных компаниях от 1940 г., согласно которому фонды должны «организовываться и управляться» в интересах их пайщиков, а не в интересах их менеджеров.

Читать дальшеИнтервал:

Закладка: