С. Барулин - Налоговый менеджмент

- Название:Налоговый менеджмент

- Автор:

- Жанр:

- Издательство:Омега-Л

- Год:2007

- Город:М.

- ISBN:978-5-365-00752-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

С. Барулин - Налоговый менеджмент краткое содержание

В учебном пособии рассматривается теория налогового менеджмента, изучаются особенности государственного и корпоративного налогового менеджмента.

Для студентов вузов экономических специальностей, аспирантов и преподавателей, слушателей системы дополнительного образования, органов государственной власти, менеджеров предприятий, а также для широкого круга лиц, интересующихся вопросами управления налогами.

Налоговый менеджмент - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

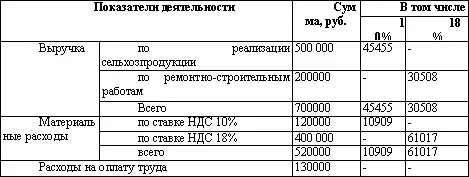

Показатели деятельности ООО «Восход» за 2005 г.

Доля доходов ООО «Восход» от реализации продукции, произведенной из собственной сельхозпродукции, равна 73 % {(500 000 руб. – 45455 руб.): (700 000 руб. – 75963 руб.) х 100 %}. Этот показатель позволяет организации перейти на уплату ЕСХН. Доля дохода от выполнения ремонтно-строительных работ – 27 % (100 % – 73 %).

Налоговая нагрузка при общем режиме налогообложения составляет.

Доход без учета НДС равен 624037 руб. {(500000 руб. – 45455 руб.) + (200000 руб. – 30508 руб.)}. Материальные затраты за вычетом НДС – 448074 руб. {(400000 руб. – 61017 руб.) + (120000 руб.– 10909 руб.)}.

Сумма НДС, подлежащая уплате в бюджет, – 4037 руб. ((45455 руб. + 30508 руб.) – (10909 руб. + 61017 руб.)).

Налоги на фонд оплаты труда составят: 26000 руб. (130000 руб. Х 20 %) – ЕСН начисленный; 13390 руб. (130 000 руб. Х 10,3 %) – взносы на обязательное пенсионное страхование. Таким образом, сумма ЕСН, уплачиваемая в бюджет, составит 12610 руб. (26000 руб. – 13390 руб.).

Общая сумма расходов – 604074 руб., из них: 404838 руб. – материальные затраты; 130 000 руб. – заработная плата; 12610 руб. – ЕСН; 13390 руб. – взносы на обязательное пенсионное страхование.

В соответствии с п. 9 ст. 274 НК РФ организация, получающая прибыль (убыток) от сельскохозяйственной деятельности, обязана вести раздельный учет затрат по такой деятельности. Поскольку разделить расходы в данном случае невозможно, организация распределяет их по видам деятельности пропорционально доле доходов от сельскохозяйственной деятельности в общем доходе организации по всем видам деятельности.

Расходы по реализации собственной сельхозпродукции равны 453055 руб. (604074 руб. Х 75 %).

Налоговая база по налогу на прибыль от реализации собственной сельхозпродукции – 1490 руб. (454545 руб. – 453055 руб.).

Ставка налога на прибыль от реализации собственной сельхозпродукции в 2005 г. составляла 0 %, поэтому налог на прибыль равен 0 руб.

Расходы на выполнение ремонтно-строительных работ – 151018 руб. (604074 руб. Х 25 %).

Налоговая база по налогу на прибыль по ремонтно-строительным работам сельхозтехники – 18474 руб. (169492 руб. – 151018 руб.).

Ставка налога на прибыль по иным (не сельскохозяйственным) видам деятельности составляет 24 %, поэтому налог на прибыль равен 4433 руб. (18474 руб. Х 24 %).

Налоговая нагрузка при применении ЕСХН составляет следующие значения.

Если организация не предполагает снижать цену при переходе на ЕСХН, доход от реализации, учитываемый при формировании налоговой базы по ЕСХН, равен 700 000 руб.

Затраты организации, учитываемые при формировании налоговой базы, составят 663390 руб.: 448074 руб. – материальные затраты; 71926 руб. (10909 руб. + 61017 руб.) – НДС; 130 000 руб. – заработная плата; 13390 руб. (130 000 руб. Х 10,3 %) – взносы на обязательное пенсионное страхование.

Налогооблагаемая база по ЕСХН равна 36610 руб. (700 000 руб. – 663390 руб.).

Таким образом, сумма ЕСХН, уплачиваемая в бюджет, составит 2196 руб. (36610 руб. Х 6 %).

Экономия на налогах при применении ЕСХН по сравнению с общим режимом налогообложения в 2005 г. составит: (4433 руб. + 4037 руб. + 12610 руб.) – 2196 руб. = 18884 руб.

Для вновь созданных организаций (вновь зарегистрированных индивидуальных предпринимателей) и для налогоплательщиков, которые уже состоят на учете в налоговых органах, порядок перехода на уплату ЕСХН различен. Вновь созданные организации и вновь зарегистрированные индивидуальные предприниматели вправе перейти на уплату ЕСХН с момента постановки на учет в налоговой инспекции, для этого они должны подать заявление о переходе на специальный режим одновременно с заявлением о госрегистрации.

Предприятия и индивидуальные предприниматели, уже осуществляющие деятельность в сфере агробизнеса, если они предполагают перейти на уплату ЕСХН, обязаны подать соответствующее заявление в период с 20 октября по 20 декабря текущего года. Организации подают заявление в налоговую инспекцию по своему местонахождению, а индивидуальные предприниматели – по месту жительства.

1. Каково значение корпоративного налогового менеджмента в современных российских условиях?

2. В чем Вы видите выгоды для предприятия от организации корпоративного налогового менеджмента?

3. Чем отличаются понятия налоговая оптимизация, налоговая минимизация?

4. Раскройте причины уменьшения налогов в современном мире?

5. Чем отличается механизм бюджетирования на предприятии от государственного?

6. Подробно охарактеризуйте виды налогового планирования и их особенности.

7. Опишите поэтапный механизм организации налогового планирования на предприятии.

8. Какова специфика НДС с точки зрения налоговой оптимизации?

9. В чем специфика налогового планирования в рамках специальных налоговых режимов?

1. Налоговый кодекс Российской Федерации. – М.: ГроссМедиа, 2006.

2. Налоговый Кодекс Российской Федерации. Части 1, 2 (с последними изменениями и дополнениями) www.garant.ru/main/10800200-000.htm

3. Акулинин Д.Ю. Правовые аспекты налогового планирования //Налоговый вестник. 2004. № 10.

4. Акчурина Е.В. Оптимизация налогообложения: Учебно-практическое пособие. М.: ОСЬ-89, 2003.

5. Брызгалин А.В., Берник В.Р., Головкин А.Н. Налоговая оптимизация: принципы, методы, рекомендации, арбитражная практика /Под ред. к.ю.н. А.В. Брызгалина. Изд 2-е, перераб. и доп. – Екб.: Издательство «Налоги и финансовое право», 2005.

6. Васильева А.А., Гурвич Е.Т. Отраслевая структура российской налоговой системы //Проблемы прогнозирования. 2005. № 3.

7. Джаарбеков С.М. Методы и схемы оптимизации налогообложения. М.: ИЦФЭР, 2004.

8. Дуканич Л.В. Налоги и налогообложение. Серия «Учебники и учебные пособия». Ростов н/Д: Феникс, 2000.

9. Евстигнеев Е.Н. Основы налогового планирования. СПб.: Питер, 2004.

10. Злобина Л.А., Стажкова М.М. Оптимизация налогообложения экономического субъекта: Учебное пособие. М.: Академический проект, 2003.

11. Кобенко А. Формирование бюджета налогов //Финансовый директор. 2004. № 4.

12. Липатова И.В. Налоговое планирование: принципы, методы, правовые вопросы //Финансы. 2003. № 7

13. Лукаш Ю.А. Оптимизация налогов. Методы и схемы. М.: ГроссМедиа, 2005.

14. Мельник Д. Налоговый менеджмент. М.: Финансы и статистика, 1999.

15. Муравьев В.В. Организация налогового планирования на предприятии //Аудит и финансовый анализ. 2001. № 2.

16. Налоговое планирование /Е. Вылкова, М. Романовский. – СПб.: Питер, 2004.

17. Налоговый менеджмент: Учебник для студентов вузов, обучающихся по специальности «Менеджмент организации» /Под ред. проф., чл. – корр. РАН Поршнева А.Г. – М.: ИНФРА-М, 2003

18. Румянцев А.В. Налоговое регулирование в зарубежных странах //Менеджмент в России и за рубежом. 1998. № 6.

Читать дальшеИнтервал:

Закладка: