Валерий Шевчук - Макроэкономика: конспект лекций

- Название:Макроэкономика: конспект лекций

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Валерий Шевчук - Макроэкономика: конспект лекций краткое содержание

Непосредственной сдаче экзамена или зачета по любой учебной дисциплине всегда предшествует достаточно краткий период, когда студент должен сосредоточиться, систематизировать свои знания. Выражаясь компьютерным языком, он должен «вывести информацию из долговременной памяти в оперативную», сделать ее готовой к немедленному и эффективному использованию. Специфика периода подготовки к экзамену или зачету заключается в том, что студент уже ничего не изучает (для этого просто нет времени): он лишь вспоминает и систематизирует изученное.

Предлагаемое пособие поможет студентам в решении этой задачи применительно к курсу «Макроэкономика».

Содержание и структура пособия соответствуют требованиям Государственного образовательного стандарта высшего профессионального образования.

Издание предназначено студентам вузов.

Макроэкономика: конспект лекций - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

рост нормы обязательных резервов с 10 до 20 % сокращает величину банковского мультипликатора с 10 (1 / 0,1) до 5 (1 / 0,2).

Таким образом, изменение нормы обязательных резервов оказывает влияние на денежную массу по двум каналам: и через изменение кредитных возможностей коммерческих банков, и через изменение величины мультипликатора. В результате даже незначительные изменения нормы обязательных резервов могут привести к существенным и непредсказуемым изменениям денежной массы.

Стабильность нормы обязательных резервов служит основой для спокойного ведения дел коммерческими банками, поэтому данный инструмент, как правило, не используется в развитых странах для целей текущего контроля над предложением денег. Изменение нормы обязательных резервов происходит лишь в случаях, когда ЦБ намерен добиться значительного расширения или сжатия денежной массы (так, в США последний раз этот инструмент использовался в период кризиса 1974–1975 гг.). К тому же с начала 1980-х гг. процедура пересмотра этого показателя в развитых странах стала достаточно громоздкой и технически сложной, поэтому он перестал быть средством оперативного и гибкого управления денежной массой.

Вторым инструментом монетарной политики выступает регулирование учетной ставки процента , которая в России носит название ставки рефинансирования. Учетная ставка процента – это ставка процента, по которой ЦБ предоставляет кредиты коммерческим банкам. Коммерческие банки прибегают к займам у ЦБ, если они неожиданно сталкиваются с необходимостью срочного пополнения резервов или для выхода из сложного финансового положения. В последнем случае ЦБ выступает в качестве кредитора последней инстанции (подробнее о функциях ЦБ см. тему 8). Денежные средства, полученные в ссуду у ЦБ (через «дисконтное окно») по учетной ставке, представляют собой дополнительные резервы коммерческих банков, основу для мультипликативного увеличения денежной массы; благодаря этому, изменяя учетную ставку, ЦБ может воздействовать на предложение денег.

Коммерческие банки рассматривают учетную ставку как издержки, связанные с приобретением резервов. Чем выше учетная ставка, тем меньше займов берут коммерческие банки у ЦБ и поэтому тем меньше величина резервов, которые они могут выдать в кредит. А чем меньше кредитные возможности банков, тем меньший объем кредитов они предоставляют и, следовательно, тем меньше денежная масса. Если же учетная ставка процента снижается, то это побуждает коммерческие банки брать кредиты у ЦБ для увеличения своих резервов. Резервы коммерческих банков увеличиваются, кредитные возможности расширяются, начинается процесс мультипликативного увеличения денежной массы.

Таким образом, в отличие от воздействия на предложение денег, оказываемого изменением нормы обязательных резервов, изменение учетной ставки процента влияет только на величину кредитных возможностей коммерческих банков , не изменяя величины банковского мультипликатора.

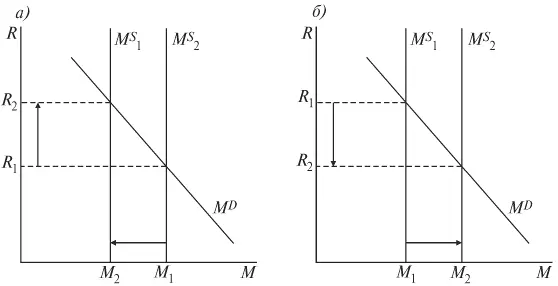

Изменение учетной ставки не является самым гибким и оперативным инструментом монетарной политики. Это связано прежде всего с тем, что объем кредитов, получаемых коммерческими банками путем займа у ЦБ, в развитых странах относительно невелик и, например, в США не превышает 2–3% общей величины банковских резервов. Дело в том, что ЦБ не позволяет коммерческим банкам злоупотреблять возможностью получения у него кредитов. Он предоставляет средства только в том случае, если по оценкам экспертов банк действительно нуждается в помощи, а причины его финансовых затруднений являются объективными. Вследствие этого изменение учетной ставки скорее рассматривается как информационный сигнал о намечаемом направлении политики ЦБ. Например, объявление о предполагаемом повышении учетной ставки ЦБ информирует экономических агентов о его намерении проводить сдерживающую монетарную политику (как правило, для борьбы с инфляцией). Учетная ставка выступает своеобразным ориентиром для установления межбанковской ставки процента (т. е. ставки процента, по которой коммерческие банки предоставляют кредиты друг другу) и ставки процента, по которой коммерческие банки выдают кредиты небанковскому сектору экономики (домохозяйствам и фирмам). Когда ЦБ повышает учетную ставку процента, денежная масса сокращается (сдвиг влево кривой предложения денег от МS 1 до МS 2), а рыночная ставка процента растет (от R 1 до R 2) (рис. 9.1, а ). Поэтому, даже если ЦБ только объявляет о возможном повышении учетной ставки процента, экономические агенты знают, что эта мера должна привести к уменьшению денежной массы, соответственно, экономика быстро реагирует, коммерческие банки повышают ставку процента по кредитам, деньги (кредиты) становятся «дорогими», денежная масса сокращается.

а ) уменьшение денежной массы; б ) увеличение денежной массы

Наиболее важным и оперативным средством контроля за денежной массой выступают операции на открытом рынке – покупка и продажа центральным банком государственных ценных бумаг на вторичных рынках ценных бумаг (деятельность ЦБ на первичных рынках ценных бумаг, как правило, запрещена законом). Объектами операций на открытом рынке служат преимущественно казначейские векселя и краткосрочные государственные облигации.

Государственные ценные бумаги покупаются и продаются коммерческим банкам и населению. Покупка центральным банком государственных облигаций и в первом, и во втором случае увеличивает резервы коммерческих банков. Если ЦБ покупает ценные бумаги у коммерческого банка, он увеличивает сумму резервов на его счете в центральном банке. Тем самым общий объем резервных депозитов банковской системы возрастает, что увеличивает кредитные возможности банков и ведет к депозитному (мультипликативному) расширению. Таким образом, как и изменение учетной ставки процента, операции на открытом рынке влияют на изменение предложения денег, воздействуя лишь на величину кредитных возможностей коммерческих банков, а изменения величины банковского мультипликатора не происходит.

Если ЦБ покупает ценные бумаги у населения (домохозяйств или фирм), то при условии, что продавец вкладывает полученную у ЦБ сумму на свой счет в коммерческом банке, резервы коммерческого банка увеличиваются и предложение денег возрастет по тем же причинам, как и в случае, когда ценные бумаги продает коммерческий банк. Отличие, однако, состоит в том, что, когда продавцом выступает коммерческий банк, его резервы увеличиваются, как уже отмечалось, на всю сумму покупки облигаций. А если ценные бумаги продает частное лицо, то увеличивается лишь сумма на текущих счетах (величина депозитов), поэтому кредитные возможности банковской системы будут меньше, поскольку часть депозита в соответствии с нормой обязательных резервов должна быть отчислена в обязательные резервы.

Читать дальшеИнтервал:

Закладка: