Наталья Ермасова - Финансовый менеджмент: конспект лекций

- Название:Финансовый менеджмент: конспект лекций

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Наталья Ермасова - Финансовый менеджмент: конспект лекций краткое содержание

Непосредственной сдаче экзамена или зачета по любой учебной дисциплине всегда предшествует краткий период, когда студент должен сосредоточиться, систематизировать свои знания. Выражаясь компьютерным языком, он должен «вывести информацию из долговременной памяти в оперативную», сделать ее готовой к немедленному и эффективному использованию. Специфика периода подготовки к экзамену или зачету заключается в том, что студент уже ничего не изучает (для этого просто нет времени): он лишь вспоминает и систематизирует изученное.

Предлагаемое пособие поможет студентам в решении именно этой задачи применительно к курсу «Финансовый менеджмент».

Содержание и структура пособия соответствуют требованиям Государственного образовательного стандарта высшего профессионального образования.

Финансовый менеджмент: конспект лекций - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

В современной практике риск-менеджмента получили широкое распространение следующие основные направления распределения рисков (трансферта части рисков партнерам).

1. Распределение между предприятием и поставщиками сырья, материалов и комплектующих риска (прежде всего, финансового), связанного с потерей (порчей) имущества (активов) в процессе их транспортирования и осуществления погрузо-разгрузочных работ. Формы такого распределения рисков регулируются соответствующими международными правилами «ИНКОТЕРМС-90».

2. Распределение риска между участниками лизинговой операции. Так, при оперативном лизинге субъект экономики передаст арендодателю риск морального устаревания используемого (лизингуемого) актива, риск потери им технической производительности (при соблюдении установленных правил эксплуатации) и ряд других видов рисков, предусматриваемых соответствующими специальными оговорками в заключаемом контракте.

3. Распределение риска (прежде всего, кредитного) между участниками факторинговой (форфейтинговой) операции, который передастся соответствующему финансовому институту – коммерческому банку или факторинговой компании. Эта форма распределения риска носит для субъекта экономики платный характер, однако позволяет в существенной степени нейтрализовать негативные финансовые последствия.

4. Качественное распределение (передача части) риска. Подразумевает принятие решения участниками инновационного (венчурного) проекта с учетом организационно-технического потенциала субъекта экономической (предпринимательской) деятельности и форм его присутствия на рынке по расширению (сужению) числа потенциальных инвесторов (участников инновационного проекта). Объединяя усилия в решении проблемы снижения рисков, несколько субъектов экономики могут разделить между собой как возможную прибыль, так и убытки. Как правило, поиски партнеров проводятся среди тех субъектов экономики, которые располагают дополнительными финансовыми ресурсами, а также информацией о состоянии и особенностях рынка. Для этого могут создаваться акционерные общества, финансово-промышленные группы. Степень распределения рисков, а следовательно, и уровень снижения их негативных финансовых последствий для субъекта экономики является предметом контрактных переговоров с партнерами, отражаемых согласованными с ними условиями соответствующих контрактов.

Разукрупнение риска снижает однократную величину риска и достигается, например, выдачей револьверных кредитов.

Распределение рисков во времени связано с тем, что не следует проводить несколько опасных мероприятий в одно и то же время, иначе совокупность нескольких несокрушительных опасностей может превысить финансовую критическую массу допустимых потерь и уничтожить субъект инвестиционной деятельности.

Изоляция опасных взаимоусиливающих факторов друг от друга является продолжением двух предыдущих способов. Дело в том, что некоторые события, происходящие одновременно, имеют свойство усиливать друг друга. Например, снижение репутации инвестора-реципиента может привести к снижению доходов и ухудшению сервиса, что, в свою очередь, еще больше ухудшит репутацию инвестора-реципиента. Возможность таких «порочных» кругов следует считать особо опасным фактором. При разработке программ управления рисками необходимо закладывать возможности разрыва таких кругов в случае непредвиденных обстоятельств и изоляции взаимоинициирующих и взаимоусиливающих нежелательных процессов как в пространстве, так и во времени, а также и по другим существенным организационным параметрам.

Страховой трансферт риска состоит в том, что риск-возмещение переносится на профессионального контрагента-страховщика, с которым заключается договор страхования.

Нестраховой трансферт риска отличается от страхового тем, что риски по сделке принимает на себя не профессиональный страховщик, а один из партнеров. Условия переноса риска определяются оговорками к договору.

Сокращение вероятности наступления нежелательных событий уменьшает не величину возможных потерь, а их среднее значение на период времени, потому что сокращается их частота. Это важно, так как позволяет организации сократить соответствующие резервы и перевести средства в более прибыльные активы. Сокращение длительности неопределенности предполагает сокращение времени и нахождения в зоне действия риска, и актуальности риска. Иначе говоря, это уменьшение времени взаимодействия с риском [48].

Покупка финансовых инструментов хеджирования рисков предусматривает операции с ценными бумагами, которые растут или падают в цене в противоположных направлениях. Это отдельный и весьма специфический вопрос, хотя значение и возможности его возрастают по мере развития фондового рынка. В странах с развитой рыночной экономикой и соответственно развитым рынком ценных бумаг многообразные способы хеджирования имеют чрезвычайно большое значение.

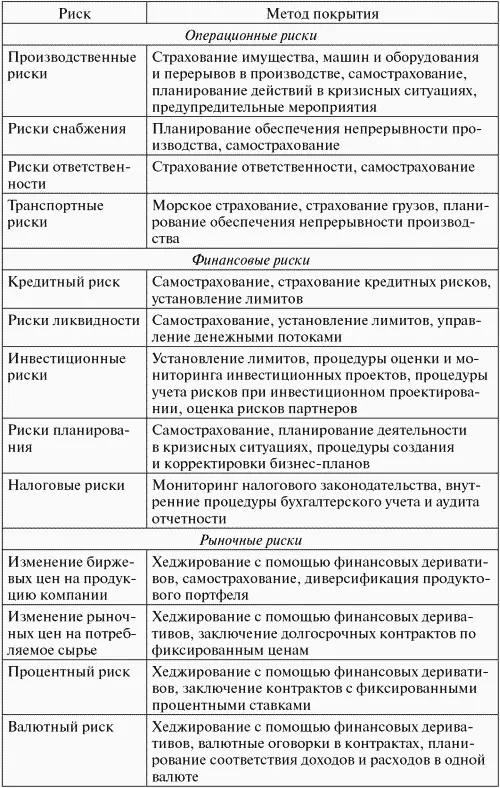

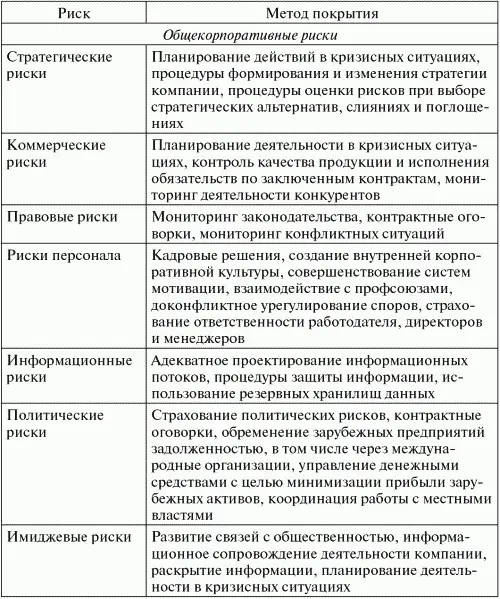

В завершение анализа методов воздействия на риски приведем таблицу типовых решений по воздействию на отдельные группы рисков (табл. 8.1).

Завершающим этапом процесса управления рисками является построение системы мониторинга эффективности управления и корректировка политики и процедур по результатам мониторинга.

Таблица 8.1 Типовые решения по воздействию на различные категории рисков

Целями мониторинга являются:

– контроль за исполнением принятого решения о воздействии на риск;

– контроль за изменением оценки риска и корректировка методов воздействия на риск;

– контроль за изменением внешней среды;

– контроль за эффективностью процесса воздействия на риск (оценка снижения риска и эффективности его финансирования) и корректировка применяемых процедур и инструментов;

– выявление новых рисков.

Немаловажным фактором эффективности деятельности риск-менеджера является уверенность в том, что получаемые аналитические результаты являются максимально точными. Правильность любого расчета риска зависит от принятых в модели предположений и допущений. Возможность системы риск-менеджмента определять отличные от нормальных модели поведения факторов риска и приводить их в соответствие с имеющимися историческими данными позволяет значительно повысить уверенность в точности аналитических результатов. Лучшим вариантом будет система, которая сама подберет и оптимизирует наиболее адекватную модель для конкретного временного ряда. Таким образом, можно сделать следующие выводы и рекомендации:

Читать дальшеИнтервал:

Закладка: