Александр Зрелов - Налоговое право: конспект лекций

- Название:Налоговое право: конспект лекций

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Александр Зрелов - Налоговое право: конспект лекций краткое содержание

Непосредственной сдаче экзамена или зачета по любой учебной дисциплине всегда предшествует достаточно краткий период, когда студент должен сосредоточиться, систематизировать свои знания. Выражаясь компьютерным языком, он должен «вывести информацию из долговременной памяти в оперативную», сделать ее готовой к немедленному и эффективному использованию. Специфика периода подготовки к экзамену или зачету заключается в том, что студент уже ничего не изучает (для этого просто нет времени): он лишь вспоминает и систематизирует изученное.

Предлагаемое пособие поможет студентам в решении именно этой задачи применительно к курсу «Налоговое право».

Содержание и структура пособия соответствуют требованиям Государственного образовательного стандарта высшего профессионального образования.

Издание предназначено студентам высших учебных заведений.

Налоговое право: конспект лекций - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

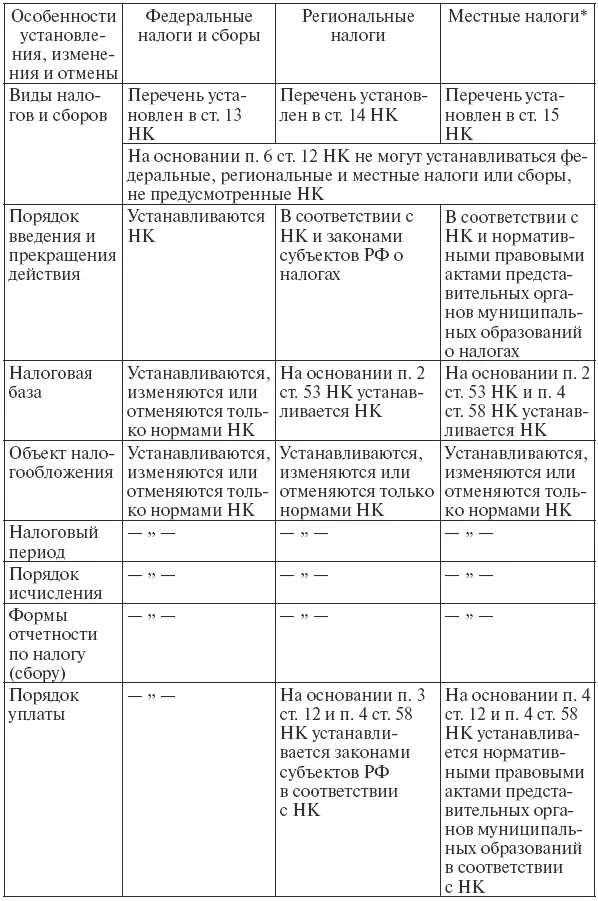

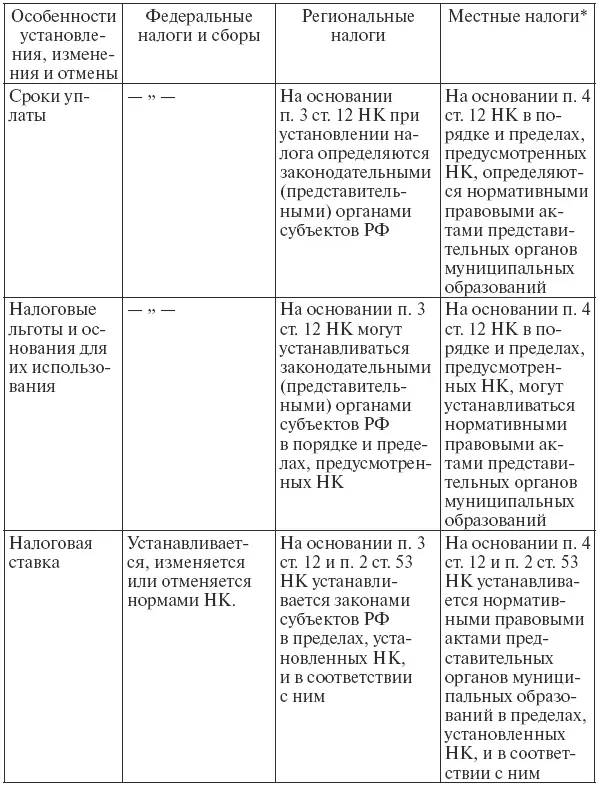

* Местные налоги и сборы в городах федерального значения Москве и Санкт-Петербурге устанавливаются и вводятся в действие и прекращают действовать в соответствии с НК и законами указанных субъектов РФ.

Действующая система налогообложения допускает установление специальных налоговых режимов (систем налогообложения).Установление и введение в действие специальных налоговых режимов (СНР) не относится к установлению и введению в действие новых налогов и сборов. Случаи и порядок применения СНР определяются актами законодательства о налогах и сборах.

Специальным налоговым режимом признается особый порядок исчисления и уплаты налогов и сборов, применяемый в случаях и в порядке, установленных НК и иными актами законодательства о налогах и сборах. СНР могут предусматривать особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов и сборов.

Установление и введение в действие СНР не идентично установлению и введению в действие новых налогов и сборов.

К специальным налоговым режимам относятся:

– система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) (гл. 26.1 НК);

– упрощенная система налогообложения (гл. 26.2 НК);

– система налогообложения в виде ЕНВД для отдельных видов деятельности (гл. 26.3 НК);

– система налогообложения при выполнении соглашений о разделе продукции (гл. 26.4 НК).

4.2. Основные этапы налоговой реформы и современная внутренняя налоговая политика России

На момент формирования современной налоговой системы в начале 1990-х гг. внутренняя налоговая политика Российской Федерации состояла в решении следующих задач:

– ограничение стихийности рыночных отношений;

– воздействие на формирование производственной и социальной инфраструктур;

– снижение инфляции.

Формирование налоговой системы, а вместе с ней и государственной политики в сфере налогов проходило в условиях глобальных экономико-политических преобразований, повлекших за собой пересмотр уже действующих и создание качественно иных механизмов обеспечения существования государства.

Дальнейшее развитие налоговой системы потребовало пересмотра, как отдельных элементов, так и ее основных задач и непосредственной роли в системе государственной власти РФ. Было принято решение о реформировании налоговой системы.

Основными задачами, решение которых происходило в ходе налоговой реформы, стали:

– повышение уровня справедливости и нейтральности налоговой системы;

– снижение общего налогового бремени;

– упрощение налоговой системы;

– обеспечение стабильности и предсказуемости налоговой системы;

– создание эффективного инструмента государственного противодействия негативному влиянию на налоговую систему «проблемных налогоплательщиков».

В процессе реформирования налоговой системы РФ к настоящему моменту уже проведено несколько этапов.

Основными задачами первого этапа реформирования налоговой системы РФ были названы:

– формирование единого подхода к вопросам налогообложения, включая предоставление права на получение налоговых льгот, а также защиту законных интересов всех налогоплательщиков;

– четкое разграничение прав по установлению и взиманию налоговых платежей между различными уровнями власти;

– закрепление приоритета норм, установленных налоговым законодательством, над иными законодательно-нормативными актами, не относящимися к нормам налогового права, однако в той или иной мере затрагивающими вопросы налогообложения;

– достижение однократности налогообложения, означающей, что один и тот же объект может облагаться налогом одного вида только один раз за установленный законом период налогообложения;

– определение конкретного перечня прав и обязанностей налогоплательщиков, с одной стороны, и налоговых органов – с другой.

Нормативное закрепление путей своего достижения поставленные задачи нашли в Законе об основах налоговой системы.

Отсутствие единой научно обоснованной концепции на первом этапе формирования современной налоговой системы Российской Федерации привело к несбалансированному построению механизма налогообложения, недостатки которого продолжают проявляться и сегодня.

Второй этап налоговой реформы, реализация которого началась с середины 1990-х гг., преследовал задачи:

– построения стабильной, единой для Российской Федерации налоговой системы с правовым механизмом взаимодействия всех ее элементов в рамках единого налогового правового пространства;

– развития налогового федерализма, позволяющего обеспечить федеральный, региональные и местные бюджеты закрепленными за ними и гарантированными налоговыми источниками доходов;

– создания рациональной налоговой системы, обеспечивающей достижение баланса общегосударственных и частных интересов и способствующей развитию предпринимательства, активизации инвестиционной деятельности, увеличению богатства государства и его граждан;

– сокращения общего количества налогов в стране, запрет на введение налогов и сборов, не указанных в налоговом законодательстве;

– снижения общего налогового бремени;

– формирования единой налоговой правовой базы;

– совершенствования системы ответственности плательщиков за нарушение налогового законодательства;

– интеграции всего массива законодательных и нормативных актов в единый нормативный документ;

– закрепления единого понятийного аппарата, предусматривающего однозначную трактовку положений налогового законодательства;

– отмены всех видов налогов и сборов, имеющих базой объем производимой продукции (налог с оборота);

– реформирования порядка налогообложения средств, направляемых на оплату труда;

– исчисления базы для налога на прибыль согласно действующим мировым стандартам;

– отказа от многочисленных льгот и преференций;

– создания системы предупреждения совершения противоправных действий в налоговой сфере;

– повышения экономической ответственности за совершение налоговых правонарушений и преступлений.

Одним из важнейших результатов второго этапа реформирования налоговой системы РФ стало принятие первой, а затем и второй части НК. С середины 1998 г. началась активная работа органов налоговой администрации по сокращению размера налоговых недоимок. Закрытый перечень налогов и сборов, предусмотренный в первоначальном варианте текста НК, включал только 28 наименований (с 1 января 2006 г. в стране действует налоговая система, состоящая из 14 налогов и сборов и четырех специальных налоговых режимов), что по сравнению с почти сотней различных налогов и сборов уже является существенным позитивным фактором.

Читать дальшеИнтервал:

Закладка: