Юлия Черкасова - Бюджетно-налоговый потенциал в финансовом регулировании региона

- Название:Бюджетно-налоговый потенциал в финансовом регулировании региона

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:978-5-7638-2770-5

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Юлия Черкасова - Бюджетно-налоговый потенциал в финансовом регулировании региона краткое содержание

Бюджетно-налоговый потенциал в финансовом регулировании региона - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Отмечая благоприятный характер реформ, проведенных в области механизма распределения федеральной финансовой помощи, нельзя не отметить тот факт, что этот процесс не дошел до местного уровня. В настоящее время не существует единой общепринятой методики оценки налогового потенциала муниципалитетов. Усиление роли местного самоуправления и необходимость повышения эффективности решения вопросов местного значения требуют совершенствования системы формирования доходов местных бюджетов как с точки зрения бюджетного регулирования, так и с позиций достоверности оценки территориальной доходной базы.

Разработка научно обоснованного методологического подхода к оценке налогового потенциала территории с целью прогнозирования доходной части местных бюджетов и выработка предложений в области бюджетного регулирования через оценку соответствия доходных источников расходным полномочиям в условиях реформы местного самоуправления являются основным направлением данного исследования.

1. Экономическая сущность налогового потенциала

Механизмы выравнивания бюджетной обеспеченности достаточно разнообразны. Они неоднократно менялись в процессе формирования российской модели бюджетного федерализма. В настоящее время опубликовано немало работ, обобщающих этапы её развития. Особого внимания, на наш взгляд, заслуживают работы А. Г. Игутина, А. М. Лаврова, И. В. Подоприной, В. М. Родионовой, А. Г. Силуанова, В. Б. Христенко и др.

Оценивая периоды развития межбюджетных отношений с разных позиций, большинство авторов сходятся во мнении о выделении следующих этапов (прил. 1):

I этап – годы «стихийной децентрализации» (1991–1993 гг.). Данный период характеризуется созданием новой бюджетной системы РФ, формированием основ межбюджетных отношений. Однако значительные изменения законодательной базы способствовали резкому росту доли региональных и местных бюджетов в доходах консолидированного бюджета. Кроме того, межбюджетные отношения строились стихийно, под влиянием политических факторов и вышли за рамки законодательного регулирования;

II этап – «экспериментальный бюджетный федерализм» (1994–1996 гг.). В этот период были использованы принципиально новые подходы к перераспределению доходов по уровням бюджетной системы, а именно:

• введены единые нормативы отчислений от федеральных налогов для всех регионов (в основном это касалось НДС), а в дальнейшем были утверждены стабильные для ближайших 3 лет пропорции разделения федеральных налогов между центром и регионами;

• сняты ограничения для введения региональными и местными властями собственных налогов;

• предоставлены права субъектам Федерации самостоятельно устанавливать ставку налога на прибыль организаций, поступающего в их бюджеты (в рамках ограничения максимальной «региональной» ставки);

• образован Фонд финансовой поддержки регионов (ФФПР), средства которого должны были перераспределяться между субъектами по специальным критериям и формулам (более 70 субъектов Федерации получали трансферты из ФФПР);

III этап – углубление кризиса межбюджетных отношений (1997– 1998 гг.). С одной стороны, принятые в этот период законы способствовали реформированию местных финансов, с другой – межбюджетные отношения стали источником постоянной напряженности во взаимоотношении различных уровней власти;

IV этап – реформа становления межбюджетных отношений (1999–2000 гг.). Главное внимание на этом этапе уделялось реформированию системы межбюджетных трансфертов, а также впервые были обозначены вопросы межбюджетных отношений на региональном уровне;

V этап – развитие бюджетного федерализма (2001–2005 гг.). В этот период завершилось реформирование ФФПР. Кроме этого, на федеральном уровне была закреплена методика распределения основной части финансовой помощи субъектам Российской Федерации и решена давно назревшая проблема – законодательное закрепление налоговых полномочий, доходных источников и расходных обязательств бюджетов всех уровней;

VI этап – повышение эффективности межбюджетных отношений и качества управления финансами (2006 г. и по настоящее время).

В контексте проводимого исследования определенный интерес в данный момент представляет IV и следующие за ним этапы развития межбюджетных отношений. Ведь именно в методику распределения трансфертов на 2000 г. были внесены коренные изменения. Так, впервые вместо отчетных данных о налоговых поступлениях и произведенных бюджетных расходах по регионам в формуле их расчета стали использовать показатели налогового потенциала и расходных потребностей. Несмотря на целый ряд недостатков, выявленных в ходе дальнейшего практического применения данной методики, следует отметить, что впервые в ее разработке был проявлен новый подход, учитывающий структуру экономики региона, которая оказывает существенное влияние на формирование налогового потенциала, а также ограниченные возможности получения достоверных данных для анализа и планирования. Данная методика явилась основой для построения объективной (несмещенной) оценки налогового потенциала, которая не должна лишать регионы заинтересованности в увеличении сбора налогов.

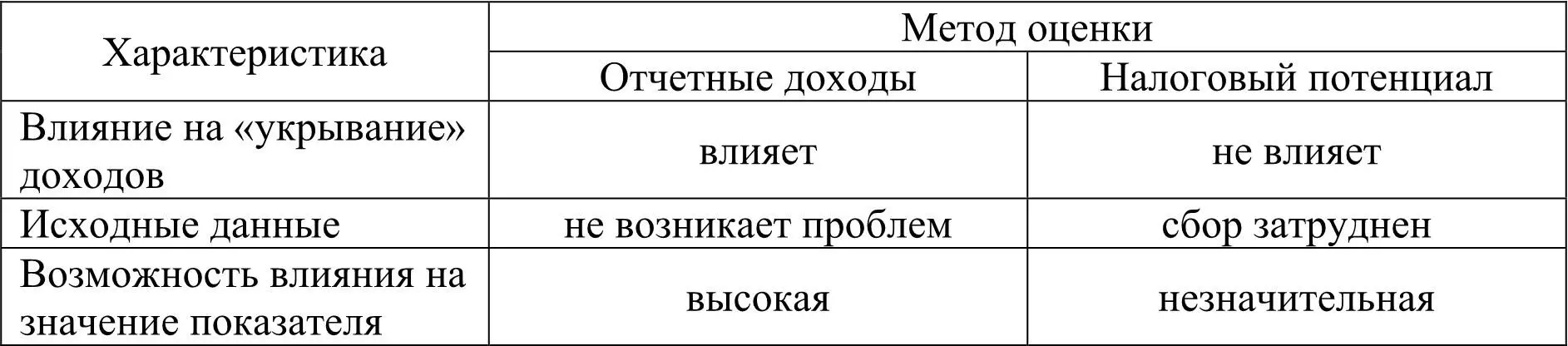

Рассматриваемый подход, безусловно, предпочтительнее использования фактических расходов и доходов за прошлые периоды. Как показали исследования, а затем и опыт использования методик, существенные недостатки одного метода являются однозначными преимуществами другого (табл. 1).

Таблица 1

Сравнительная характеристика прогноза доходов бюджета в целях выравнивания бюджетной обеспеченности

Так, метод прогнозирования доходов от достигнутых показателей позволяет использовать имеющиеся в распоряжении финансовых органов отчетные данные об исполнении бюджета. Показатели, принимаемые за основу расчета налогового потенциала, в настоящее время являются предметом научных дискуссий, так как, кроме реальной характеристики налога, эти данные должны быть доступны для анализа. Конечно, в условиях постоянного изменения законодательства используемый ранее метод также имеет некоторые преимущества. Однако реализация принципа стабильности налоговой системы постепенно сведет влияние изменений нормативной базы к минимуму.

Налоговый потенциал играет весомую роль в совершенствовании межбюджетных отношений вообще и в определении порядка предоставления трансфертов в частности. Его преимущества очевидны, и основное из них – наличие стимула у органов власти в увеличении собственной доходной базы.

Читать дальшеИнтервал:

Закладка: