Олег Лаврушин - Деньги. Кредит. Банки

- Название:Деньги. Кредит. Банки

- Автор:

- Жанр:

- Издательство:Финансы и статистика

- Год:2002

- Город:Москва

- ISBN:5-279-02111-3

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Олег Лаврушин - Деньги. Кредит. Банки краткое содержание

В учебнике рассматриваются основные вопросы денежного обращения, принципы и формы кредитования народного хозяйства, создание и совершенствование банковской системы, роль банковского сектора России. Особое внимание уделяется значению этих категорий в процессах распределения и перераспределения национального дохода, в создании дополнительных капиталов, которые можно направить на развитие производства. Раскрываются причины, последствия платежного кризиса, меры по его смягчению, а также процессы изменения покупательной способности денежной единицы (1 - е изд. - 1998 г.). Для студентов, преподавателей, научных работников, специалистов финансовой и банковской системы.

Деньги. Кредит. Банки - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Пбаз = С 1 +С 2 +П м ,

где С 1 - средняя реальная цена всех кредитных ресурсов на планируемый период;

С 2 - отношение планируемых расходов по обеспечению функционирования банка к ожидаемому объему продуктивно размещенных средств;

П м - планируемый уровень прибыльности ссудных операций банка с минимальным риском.

Средняя реальная цена кредитных ресурсов ( C 1 ) определяется по формуле средневзвешенной арифметической исходя из цены отдельного вида ресурсов и его удельного веса в общей сумме мобилизуемых банком (платных и бесплатных) средств.

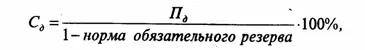

Средняя реальная цена отдельных видов ресурсов определяется на основе рыночной номинальной цены указанных ресурсов и корректировки на норму обязательного резерва, депонируемого в Центральном банке РФ.

В частности,

где С ? - средняя реальная цена привлекаемых банком срочных депозитов;

П ? - средний рыночный уровень депозитного процента.

Аналогично определяется средняя реальная цена по другим источникам средств, по которым предусмотрено отчисление средств в фонд обязательных резервов.

Надбавка за риск дифференцируется в зависимости от следующих критериев:

кредитоспособности заемщика;

наличия обеспечения по ссуде;

срока кредита;

прочности взаимоотношений клиента с банком.

Учитывая, что процент по активным операциям банка играет важную роль в формировании доходов, а плата за привлеченные ресурсы занимает существенное место в составе его расходов, актуальное значение имеет проблема определения процентной маржи (Мфакт), т.е. разницы между средними ставками по активным (Па ) и пассивным операциям банка (Пп ):

Мфакт = Па - Пп

Основными факторами, влияющими на размер процентной маржи, являются объем и состав кредитных вложений и их источников, сроки платежей, характер применяемых процентных ставок и их движение.

При действующей практике кредитования в нашей стране, как правило, применяются фиксированные ставки процента, не подлежащие пересмотру до окончания кредитной сделки. Однако, продвигаясь по пути создания рыночного механизма, нельзя не учитывать опыт западных стран, где одновременно существует набор процентных ставок, которые, в большинстве случаев, пересматриваются в зависимости от рыночной конъюнктуры и приспосабливаются к ней.

В этих условиях все активы и пассивы принято делить на четыре категории в соответствии с быстротой регулирования процентных платежей и перехода на новый уровень ставок. Существует следующая классификация:

А. Активы и пассивы, по которым применяется немедленный и полный пересмотр процентных ставок при изменении рыночных условий.

В. Полное регулирование в течение трех месяцев.

С. Активы и пассивы, по которым ставки пересматриваются в период, превышающий три месяца.

D . Активы и пассивы с полностью финансированными ставками.

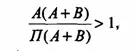

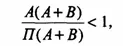

Взаимодействие этих факторов определяется путем сопоставления первых двух категорий активов (А+В) с аналогичными пассивами с учетом сложившейся рыночной ситуации.

В период, когда процентные ставки растут, для банка более благоприятно соотношение, когда

т.е. число активов с подвижными процентными ставками превышает соответствующую величину пассивов, в связи с чем увеличивается разрыв в ставках по активным и пассивным операциям - растет процентная маржа.

Напротив, при падении рыночного уровня процента желательно придерживаться следующего соотношения, когда

и подкреплять активы с фиксированными ставками за счет пассивов, характеризующихся срочностью пересмотра платежей по процентам.

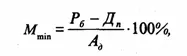

Для эффективного управления доходом от ссудных операций определяется и анализируется минимальная процентная маржа, характеризующая сложившуюся величину затрат, не покрытых полученными комиссиями и прочими доходами, на каждый рубль продуктивно размещенных средств:

где P б - расходы по обеспечению функционирования банка (все расходы, кроме сумм начисленных процентов);

Д п - прочие доходы кредитного учреждения (доходы, за исключением поступлений по активным операциям банка); возмещение клиентами почтовых и телеграфных расходов, поступившая плата за услуги, оказанные предприятиям, проценты и комиссии, дополученные за прошлые годы, и востребованные проценты и комиссии, излишне уплаченные клиентам в прошлые годы, прочие доходы;

А ? - актив баланса банка, приносящий доход на вложенные средства: кредитные вложения, приобретенные ценные бумаги, средства, перечисленные предприятиям для участия в их хозяйственной деятельности, и др.

Приведенные выше подходы используются коммерческими банками при проведении процентной политики по активным и пассивным операциям.

Вопросы для самоконтроля

Какова сущность ссудного процента?

В чем заключаются функции ссудного процента и какова его роль?

Каковы факторы, определяющие уровень ссудного процента?

Какова характеристика банковского процента - одной из форм ссудного процента?

Глава 14. Взаимодействие кредита и денег

Кредит и деньги являются самостоятельными экономическими категориями. выражающими определенные экономические отношения. В то же время эти категории тесно взаимосвязаны, причем с развитием общества их взаимодействие становится все более активным.

Вопрос о первичности кредита или денег в обществе - не однозначный. По нашему мнению, сначала появилась такая экономическая категория, как кредит. Деньги возникают только на основе развития товарного производства и товарного обращения. Кредит же может существовать и в натуральной форме, когда на условиях возвратности предоставляется не товар, а натуральный продукт.

В первобытном обществе появлению подобного кредита способствовали три обстоятельства.

Во-первых, ряд необходимых первобытному племени орудий производства мог быть продуктом только коллективного труда, а служил он для индивидуальной производственной деятельности. Например, выдолбленная из ствола дерева лодка-каноэ изготовлялась значительным количеством людей и принадлежала всему племени. Вместе с тем в море на ней выходило не более двух-трех опытных рыболовов, которые и получали эту лодку от вождей племени при условии ее возврата по первому требованию. В охотничьих племенах таким же средством производства, предоставляемым сравнительно небольшому коллективу опытных охотников при условии возврата, служили сети для загонной охоты, также требующие для их изготовления труда значительного количества людей.

Читать дальшеИнтервал:

Закладка: