Стив Нисон - Японские свечи: Графический анализ финансовых рынков

- Название:Японские свечи: Графический анализ финансовых рынков

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2016

- Город:Москва

- ISBN:978-5-9614-4054-6

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Стив Нисон - Японские свечи: Графический анализ финансовых рынков краткое содержание

Когда-то Стив Нисон первым в доступной форме и с многочисленными примерами рассказал западному миру о японских свечах. Перед вами обновленное издание его классической книги, адресованной как новичкам в трейдинге, так и профессионалам.

Японские свечи: Графический анализ финансовых рынков - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

На рисунке 4.12 вы найдете классический пример молота – без верхней тени, с маленьким телом и длинной нижней тенью, во много раз превышающей размеры тела. Эта свеча образовалась в результате длительного снижения, которое началось несколькими месяцами ранее, и успешно предсказала его окончание.

На рисунке 4.13 приведен идеальный пример повешенного. В момент его возникновения рынок открылся с гэпом вверх и обновил максимумы, но уже на следующий день торги начались с гэпа вниз, и все, кто совершал покупки по ценам предыдущего открытия или закрытия, остались с убыточными позициями.

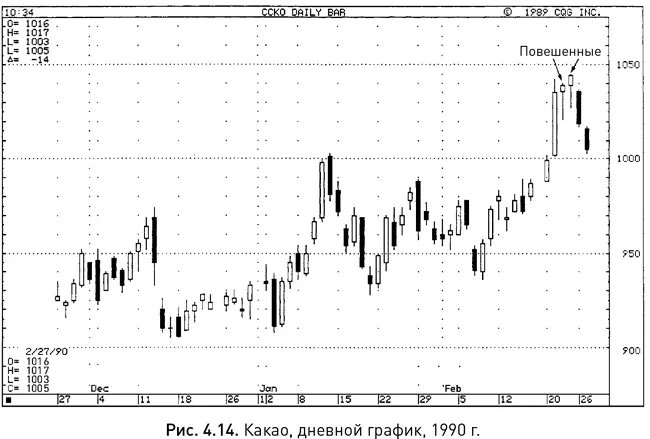

На рисунке 4.14 ралли, продолжавшееся с начала февраля, прервалось после появления двух идущих друг за другом повешенных. Этот график доказывает важность дополнительных сигналов для подтверждения смены сложившегося тренда. Одним из таких сигналов, напомню, служит открытие рынка на следующий день на отметке ниже тела повешенного. Обратите внимание, что после возникновения первого повешенного ближайшие торги начались выше его тела, то есть подтверждающего сигнала не возникло. А вот за вторым повешенным последовало подтверждение: цена открытия оказалась ниже его тела, и поле этого рынок двинулся вниз.

Рисунок 4.15 иллюстрирует еще один способ убедиться, что рынок действительно готов к снижению, – проверить, не идет ли следом за повешенным черная свеча, у которой цена закрытия ниже, чем у повешенного. Так, свечи 1, 2 и 3 представляют собой серию повешенных. Однако в первых двух случаях отсутствие подтверждающих сигналов свидетельствовало о том, что восходящая тенденция остается достаточно сильной. А вот после повешенного 3 сформировалась черная свеча: хотя открылся рынок практически на прежнем уровне, цена закрытия оказалась уже гораздо ниже, поэтому все, кто совершал покупки неделей ранее, ушли в минус.

На рисунке 4.16 показано чрезвычайно резкое повышение цен на апельсиновый сок в конце 1989 г. – начале 1990 г., которое прервалось после того, как на графике возник повешенный. Этот пример подтверждает, что модель разворота необязательно предвещает смену тренда на противоположный: как уже отмечалось в главе 3, она лишь сигнализирует о завершении предыдущего тренда. В данном случае восходящая тенденция сменилась боковым движением, но не перешла в снижение. Еще один повешенный возник на этом графике в июле, и вот здесь уже события развивались иначе – характер рынка резко поменялся с бычьего на медвежий.

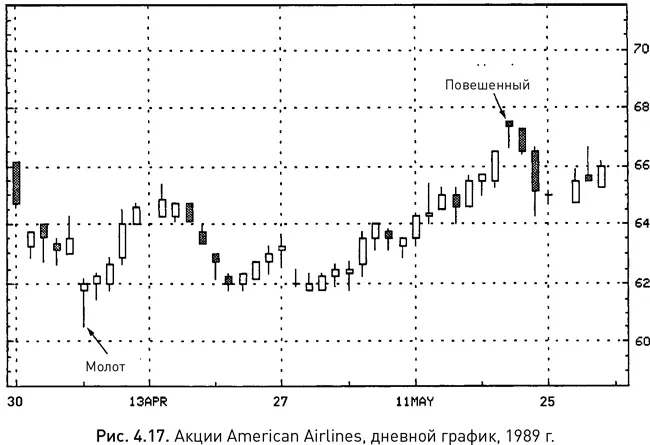

На рисунке 4.17 можно видеть классического повешенного, возникшего в мае, – с очень маленьким телом, длинной нижней тенью и отсутствующей верхней тенью. Черное тело свечи, появившейся на следующий день, свидетельствовало об истинности медвежьего сигнала и о том, что настало время закрывать длинные позиции. Также обратите внимание на бычий молот, который возник на этом графике в начале апреля.

Модель поглощения (Engulfing Pattern)

Как отмечалось выше, молот и повешенный – это отдельно взятые свечи, предупреждающие о смене рыночной тенденции. Однако большинство других сигналов, возникающих на свечных графиках, представляют собой комбинации из нескольких свечей. Так, модель поглощения – один из ключевых сигналов разворота – состоит из двух свечей, которые, как правило, окрашены в разные цвета.

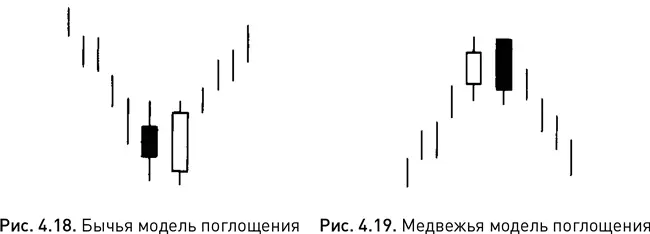

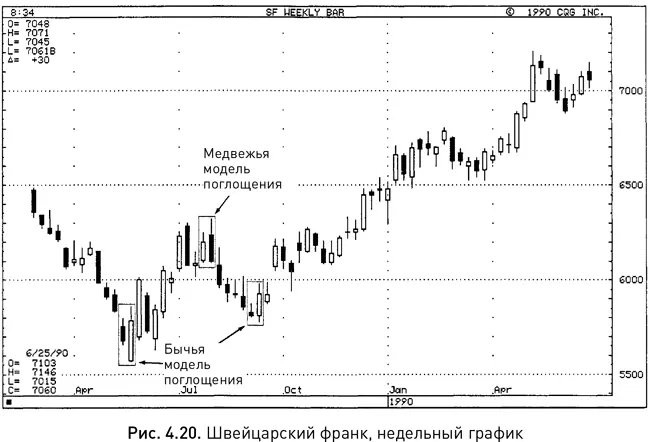

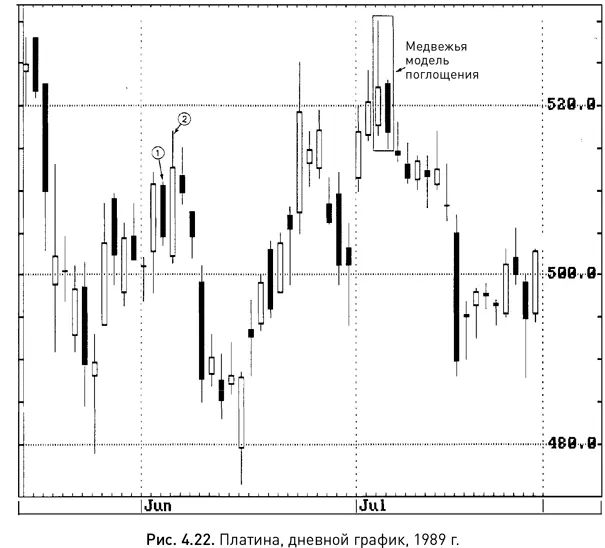

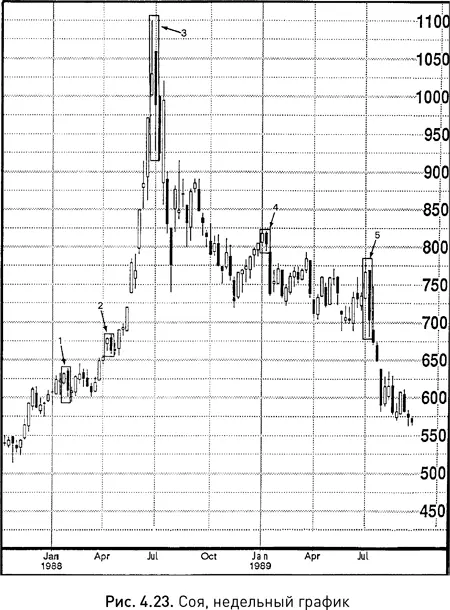

На рисунке 4.18 показана бычья модель поглощения . Во время нисходящего тренда появляется свеча с бычьем белым телом, которое перекрывает собой черное тело предыдущей свечи, как бы поглощает его. Это свидетельствует о том, что давление покупателей стало превосходить давление продавцов. В свою очередь на рисунке 4.19 приведена медвежья модель поглощения , в которой белое тело первой свечи полностью перекрывается следующим за ним черным телом второй. Эта модель возникает в период растущего рынка и является сигналом разворота на вершине.

Модель поглощения должна отвечать трем критериям:

1. На рынке должен наблюдаться ярко выраженный восходящий или нисходящий тренд, хотя бы краткосрочный.

2. Тело второй свечи должно перекрывать собой тело первой (при этом поглощения тени может и не происходить).

3. Цвет второго тела должен отличаться от цвета первого. Исключение возможно лишь в том случае, если первая свеча имеет настолько мизерное тело, что напоминает дожи или является дожи. Таким образом, если после продолжительного нисходящего тренда крохотное белое тело поглощается другим белым телом, но очень большим, можно говорить о сигнале разворота в основании. При восходящей тенденции поглощение очень маленького черного тела большим черным будет служить сигналом разворота на вершине.

В западном техническом анализе ближайшим аналогом модели поглощения является день разворота (reversal day). Это день, когда во время восходящей (или нисходящей) тенденции достигается новый ценовой максимум (минимум), однако завершаются торги на отметке ниже (выше), чем цена закрытия предыдущего дня. Впрочем, модель поглощения позволяет даже тогда получать сигналы о грядущей смене тренда, когда о наступлении дня разворота говорить не приходится. Это будет видно, например, по рисункам 4.21, 4.22 и 4.23.

Ниже перечислены факторы, повышающие вероятность изменения рыночной тенденции после того, как на графике возникает модель поглощения:

1. Если первая свеча модели имеет очень короткое тело, а вторая – очень длинное. Это свидетельствует о том, что старая тенденция ослабевает, а новая набирает силу.

Читать дальшеИнтервал:

Закладка: