Владимир Савенок - Ваши деньги должны работать. Руководство по разумному инвестированию капитала

- Название:Ваши деньги должны работать. Руководство по разумному инвестированию капитала

- Автор:

- Жанр:

- Издательство:Манн Иванов Фербер

- Год:2010

- Город:Москва

- ISBN:978-5-91657-084-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Владимир Савенок - Ваши деньги должны работать. Руководство по разумному инвестированию капитала краткое содержание

Как грамотно распорядиться ими, чтобы ваши деньги росли быстрее рынка, работали на вас, обеспечили вам безбедную жизнь в старости (или тогда, когда вы захотите «выйти на пенсию»)?

Автор этой книги – ведущий эксперт по управлению личными финансами – дает подробный обзор всевозможных способов выгодного инвестирования для частного лица. Рассмотрены три вида сбалансированных портфелей – консервативный, умеренный и агрессивный, – примерами для которых послужили реальные жизненные ситуации людей с разным отношением к финансовому риску.

Книга будет полезна бизнесмену, предпринимателю, финансовому и инвестиционному консультанту, частному инвестору.

Ваши деньги должны работать. Руководство по разумному инвестированию капитала - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

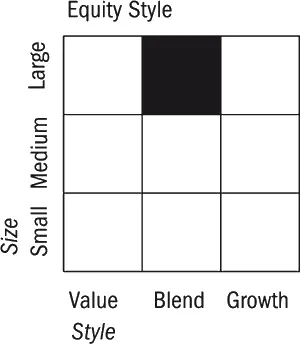

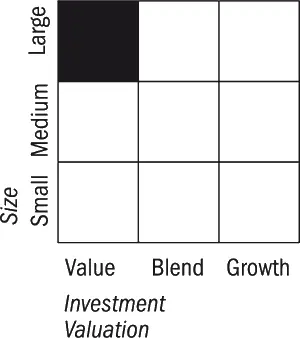

Для того чтобы понять, в какие ценные бумаги инвестирует тот или иной фонд, компания Morningstar [4]создала очень удобную матрицу, называемую Morningstar Style Box.

По горизонтали указан стиль инвестирования: Value (недооцененные рынком акции), Growth (акции быстрорастущих компаний) и Blend (акции, не относящиеся ни к недооцененным, ни к растущим).

По вертикали указана капитализация компаний, в акции которых инвестируются средства: Large (крупные компании), Mid (средние), Small (мелкие).

При просмотре информации о том или ином фонде на странице, посвященной фонду, вы можете видеть эту матрицу и сразу оценить стиль инвестирования данного фонда. Поясню сказанное на паре примеров.

Возьмем, к примеру, фонд Allianz RCM BRIC Stars.

Рис. 1. Матрица оценки инвестиций фонда Allianz RCM BRIC Stars.

Что показывает его матрица ( рис. 1 )? То, что рассматриваемый фонд инвестирует в акции (equity) крупных компаний (Large), не относящихся ни к недооцененным (Value), ни к растущим (Growth).

Приведу еще один пример фонда – Amana Trust Income.

Рис. 2. Матрица оценки инвестиций (investment valuation) фонда Amana Trust Income

Как видно из рис. 2 , объекты инвестирования указанного фонда – акции крупных недооцененных компаний (Large – Value). В частности, в данный фонд включены такие известные компании, как Pfizer, Procter & Gamble и Colgate-Palmolive.

Описанной матрицей пользуются также все популярные финансовые сайты ( www.finance.yahoo.com, www.msn.money.com и т. д.).

Теперь о самих фондах.

Фонды денежного рынка

Этот вид фондов можно назвать спокойной гаванью для ваших денег, поскольку он практически не подвергается колебаниям и тем самым почти исключает риски. Как видно из названия, данные фонды инвестируют в краткосрочные ценные бумаги рынка денег (депозитные сертификаты). Фактически это просто банковские депозиты, размещенные в различных валютах. Указанные фонды обладают большой стабильностью, однако и приносят не намного больше, чем простые депозиты. Как правило, разница составляет +0,5 / +1 % годовых по сравнению с депозитными ставками.

Фонды рынка денег особенно практичны в случае необходимости «припарковать» деньги в момент нестабильности на фондовых рынках. Средства всегда доступны, однако рекомендуемый срок инвестиции – не более двух лет (для инвестиций на более долгий срок существуют более эффективные виды вложений).

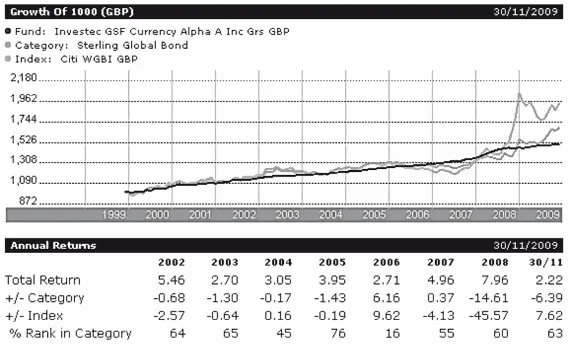

Пример такого консервативного фонда в евро – фонд Investec GSF Currency Alpha A Inc Grs GBP. Взгляните на график [5]его доходности за период с середины 1999 года по ноябрь 2009 года ( рис. 3 ).

Рис. 3. Изменение цены пая фонда Investec GSF Currency Alpha A Inc Grs GBP в период 1999–2009 гг.

Источник: www.morningstar.co.uk

Рост фонда показан самой пологой кривой. Многие мечтают о таком ровном росте, особенно после 2008 года!

Как вы можете видеть на графике и в таблице под ним, доходность (total return) этого фонда в 2005 году составила 3,95 %, в 2008-м – 7,96 %, а за шесть месяцев 2009 года – 1,79 %.

Фонды облигаций

Фонды облигаций инвестируют в государственные облигации, а также в облигации корпораций и компаний. Результат работы этих фондов очень сильно зависит от изменения процентных ставок на рынке. Например, в 2009 году фонды, инвестирующие в государственные облигации развитых стран, стали совершенно неинтересны для инвестора, так как ставки по долларам и евро очень низкие и падать им больше некуда, а облигации растут именно тогда, когда ставки падают (сейчас ставки находятся на уровне 0,5–1 %). Однако ставки обязательно начнут расти через какое-то время, и тогда облигации будут терять свою цену, а их доходность станет расти.

Рассматриваемые фонды лучше всего подходят для консервативных инвесторов со среднесрочными инвестиционными целями, которые все же желают получать нечто большее, чем стандартные проценты по депозиту. Минимальный рекомендуемый срок инвестиций – не менее двух лет. Отдача от таких фондов составляет в среднем 6–8 % годовых.

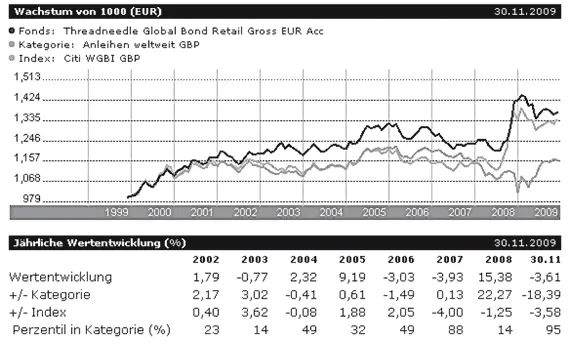

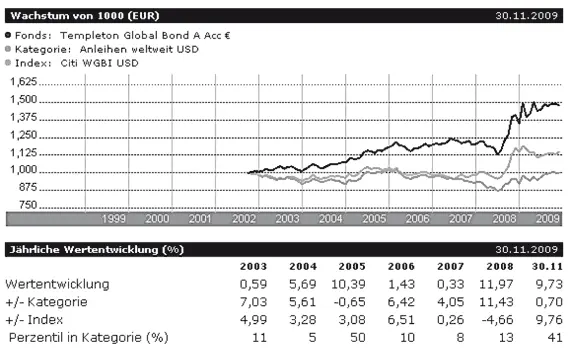

Приведу в качестве примера два фонда облигаций.

Первый фонд – Threadneedle Global Bond Retail Gross EUR Acc ( рис. 4 ). Он инвестирует деньги пайщиков в государственные облигации развитых стран. Обратите внимание на строчку доходности (Wertenwicklung) в таблице: в 2008 году этот фонд вырос на 15,38 %! Такая доходность для консервативного фонда облигаций считается очень высокой. Однако за семь месяцев 2009 года фонд потерял 2,78 %.

Второй фонд облигаций – Templeton Global Bond A Acc EUR ( рис. 5 ). Его рост в 2008 году был немного меньше, чем у первого фонда, – 11,97 %. Зато за первые шесть месяцев 2009 года он вырос на 10,18%

Рис. 4. Изменение цены пая фонда Threadneedle Global Bond Retail Gross EUR Acc в период 1999–2009 гг.

Источник: www.morningstar.de

Рис. 5. Изменение цены пая фонда Templeton Global Bond A Acc EUR в период 2003–2009 гг.

Источник: www.morningstar.de

Почему такие разные результаты, если оба фонда инвестируют в облигации? Все зависит от того, какие именно облигации выбрали управляющие этими фондами. Так, в отличие от первого фонда облигаций второй инвестирует капитал не только в облигации развитых стран, но и в облигации развивающихся стран (России, Польши, Малайзии и т. д.), и это позволило ему показать хороший рост в 2009 году.

Фонды «голубых фишек»

Этот классический вид фондов был создан на рынке первым. Он инвестирует в акции крупнейших корпораций и компаний («голубые фишки») и подвергается курсовым колебаниям, поэтому наиболее важный параметр успеха – время. Это хороший выбор для инвесторов, готовых на разумный и просчитанный риск. Подобные фонды предполагают долгосрочную инвестицию, рассчитанную на срок свыше пяти лет, и приносят в среднем 10–12 % годовых.

Это самый популярный вид фондов, и их существует огромное множество. Для примера покажу фонд, который инвестирует в «голубые фишки» США, – T. Rowe Price Equity Index 500 ( рис. 6 ). Это индексный фонд, копирующий индекс S&P 500.

Если вы присмотритесь к графику, то увидите, что он имеет странный черно-серый цвет. На самом деле здесь показаны два графика – изменение цены пая фонда T.Row Price (черный цвет) и изменение индекса S&P 500 (серый цвет). Как видите, фонд полностью копирует индекс (хотелось бы мне увидеть хотя бы один российский индексный фонд, который столь же четко копировал бы индекс ММВБ или РТС).

Читать дальшеИнтервал:

Закладка: