Владимир Савенок - Ваши деньги должны работать. Руководство по разумному инвестированию капитала

- Название:Ваши деньги должны работать. Руководство по разумному инвестированию капитала

- Автор:

- Жанр:

- Издательство:Манн Иванов Фербер

- Год:2010

- Город:Москва

- ISBN:978-5-91657-084-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Владимир Савенок - Ваши деньги должны работать. Руководство по разумному инвестированию капитала краткое содержание

Как грамотно распорядиться ими, чтобы ваши деньги росли быстрее рынка, работали на вас, обеспечили вам безбедную жизнь в старости (или тогда, когда вы захотите «выйти на пенсию»)?

Автор этой книги – ведущий эксперт по управлению личными финансами – дает подробный обзор всевозможных способов выгодного инвестирования для частного лица. Рассмотрены три вида сбалансированных портфелей – консервативный, умеренный и агрессивный, – примерами для которых послужили реальные жизненные ситуации людей с разным отношением к финансовому риску.

Книга будет полезна бизнесмену, предпринимателю, финансовому и инвестиционному консультанту, частному инвестору.

Ваши деньги должны работать. Руководство по разумному инвестированию капитала - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

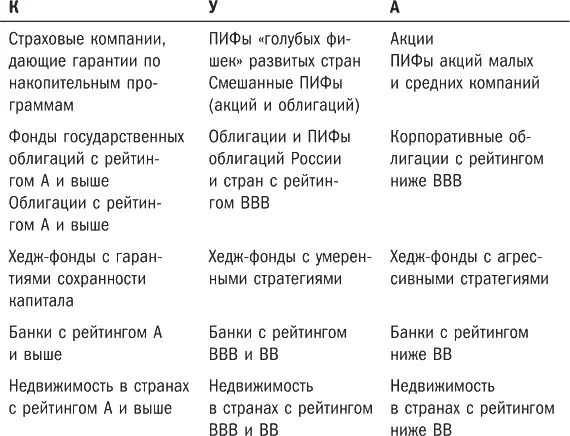

Следующая категория – акции малых и средних компаний. И акции, и ПИФы – агрессивный тип инвестирования независимо от того, российские это акции и ПИФы или же зарубежные.

Конечно, не все малые компании одинаково агрессивны; точно так же и не все ПИФы акций малых компаний одинаково агрессивны.

При желании можно было бы разбить классификацию рисков не на три категории (К, У, А), а на пять и более, но я не вижу в этом большого смысла.

А теперь об облигациях.

На своих семинарах я провожу следующий тест. Ближе к концу семинара, когда слушатели узнали от меня все об акциях, облигациях, ПИФах и рисках, я даю им перечень инвестиционных инструментов (банки, ПИФы, хедж-фонды, недвижимость) и прошу определить, к какому виду риска относится тот или иной инструмент. Это мой главный тест по итогам семинара (я же говорил выше, что понимание рисков – самое основное при инвестировании). Не скрою – мне очень льстит то, что большинство слушателей правильно оценивают риски всех инструментов (хотя у меня там есть несколько небольших ловушек). Однако всегда есть те, кто что-то упускает. Например, слово «облигация» некоторые полностью ассоциируют со словом «гарантия». Дальнейшее движение по пути логики приводит к тому, что, если есть слово «гарантия» – значит, это консервативный инструмент. Но кто дает такую гарантию? Кто выпустил эту облигацию? Вы же сами прекрасно понимаете, что нельзя сравнивать по рискам облигации, выпущенные правительством Нигерии и правительством Германии.

Поэтому, когда мы говорим о рисках облигаций (или фондов облигаций), нужно знать, кто за ними стоит – иначе говоря, каков рейтинг эмитента этих облигаций.

• Государственные облигации США, Германии, Франции, Великобритании имеют самый высокий рейтинг надежности – ААА, и поэтому они являются консервативными инструментами.

• Государственные облигации Польши, Чехии – умеренные.

• Облигации России, Индии и других стран с рейтингом ВВВ – умеренные.

• Облигации с рейтингом ниже ВВВ – агрессивные.

Точно так же оценивается по рискам и недвижимость. Квартиру или офис в российском городе N нельзя приравнять по риску к квартире или офису в Женеве или во Франкфурте. (Хотя некоторые жители города N считают, что их недвижимость надежнее, чем недвижимость в Швейцарии.)

Хедж-фонды – какие риски они несут? Из раздела о хедж-фондах вы уже знаете, что они могут быть и К-, и У-, и А-инструментами. Риск здесь определяется волатильностью отдельно взятого хедж-фонда, а также наличием гарантии банка при инвестировании в хедж-фонд.

Давайте подведем небольшой итог сказанному выше и попытаемся составить небольшие списки К-, У– и А-инструментов ( табл. 4 ).

Табл. 4. Консервативные, умеренные и агрессивные инструменты

Возможно, я не все здесь учел, но и этого краткого списка хватит, чтобы у вас было представление об инвестиционных инструментах категорий К, У и А.

Перед тем как начать работу над портфелем клиента, я всегда задаю вопрос, как он сам хотел бы распределить свои активы по рискам. Другими словами, какую долю капитала он хотел бы инвестировать консервативно, какую – умеренно и какую – агрессивно. Константин, Ульяна и Александр тоже ответили на данный вопрос. Ответили по-разному (что и понятно).

К.: «Я хотел бы инвестировать все 100 % консервативно: на пенсии я не хочу рисковать своим капиталом».

У.: «Меня интересует высокая доходность, но я не хочу сильно рисковать. В то же время я не хочу инвестировать бо ´льшую долю консервативно. Давайте сделаем такое распределение: К – 40 %; У – 60 %; А – 0 %.

А.: «Все 100 % – агрессивно. Однозначно! Мне нужен адреналин, и я чувствую, что рынки еще долго будут идти вверх. С чего бы им падать, когда экономика так прет?»

Забегая вперед, скажу, что после 2008 года Александр несколько поостыл и изменил свое мнение относительно распределения активов по рискам.

Из всех троих труднее всего было переубедить Александра. Я на исторических примерах показывал ему, что может случиться с фондовым рынком и недвижимостью:

– Александр, как вы думаете, сколько процентов капитала вы потеряли бы, если бы инвестировали 100 % капитала агрессивно на зарубежных рынках в 1999 году?

– Может быть, 20 %. Вряд ли больше, – ответил, немного подумав, Александр.

– Нет, Александр. 25 % вы могли бы потерять за один день – именно настолько упал индекс Доу-Джонса в октябре 1987 года. А если бы вы вложили свой капитал в бурно развивающиеся акции интернет-компаний в 1999 году, вы могли бы потерять более 90 % капитала. С 1999 по 2003 год акции одной из самых крупных интернет-компаний – Yahoo! – упали на 95 %, а многие игроки вообще исчезли с этого рынка.

– Нет, мне такие потери, конечно, не нужны. Но ведь российский рынок-то растет, и растет хорошо. [20]Только ленивый не делает деньги на нем. И я не вижу причин, по которым он может упасть.

– В 1999 году очень многие инвесторы тоже не видели никаких причин. То, что вы не видите причин, не значит, что рынок не может упасть. Я предлагаю сделать так. Значительную часть вашего капитала вы действительно можете инвестировать агрессивно, в том числе в отдельные акции, которые можете купить через брокера. Но, на мой взгляд, в вашем портфеле обязательно должны быть и умеренные, и немного консервативных активов. Поэтому я предлагаю вам следующую структуру рисков: К – 15 %, У – 35 %, А – 50 %. Посидим в такой структуре пару лет, а дальше посмотрим, что делать.

В конце концов Александр согласился с данной структурой, что помогло в будущем удержать его портфель от глубокого падения во время мирового финансового кризиса.

4.2. Выбор инструментов для портфелей Константина, Ульяны и Александра

– Жить хорошо!

– А хорошо жить – еще лучше!

Из кинофильма «Кавказская пленница»Мы с вами все ближе и ближе к развязке – к построению портфелей трех героев, первые буквы имен которых по странной случайности совпадают с первыми буквами трех видов рыночного риска. Давайте вместе с вами определим, какие инструменты включить в портфели Константина, Ульяны и Александра. Но прежде чем перейти к конкретным инструментам, я покажу, на какой структуре портфеля остановился каждый из героев.

Константин

Первоначальное пожелание по структуре портфеля было таким: 100 % инвестировать консервативно.

Я предложил Константину несколько иную структуру портфеля по рискам: К – 60 %; У – 30 %; А – 10 %.

Портфель с такой структурой активов – консервативный портфель.

Держать 100 % капитала в консервативных активах не совсем разумно. Статистика показывает, что риски портфеля со 100 % облигаций выше, чем риски портфеля, включающего в себя 20 % акций; таким образом, структура К– и У-активов в соотношении 80 к 20 является очень консервативной.

Читать дальшеИнтервал:

Закладка: