Ян Никифоров - Фьючерсы и опционы

- Название:Фьючерсы и опционы

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:2018

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Ян Никифоров - Фьючерсы и опционы краткое содержание

Фьючерсы и опционы - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Цена изменилась со 100 долл. до 120 долл., рост составил всего 20 %, при этом по счету удалось заработать 100 %. Такой эффект был достигнут благодаря залогу на фьючерс. В текущем примере эффект плеча составил 1 к 5, на каждый процент роста цены базового актива, по счету зарабатывали 5 %. Из текущего примера можно увидеть, что чем ниже залог, тем больше эффект плеча. Например: на фьючерсные контракты на нефть залог иногда достигает 3–5 %, соответственно эффект плеча составит 1 к 20. Говоря о фьючерсах, я использую термин эффект плеча и при этом никогда не говорю «плечо» или «маржинальная сделка». Если вспомнить определение маржинальной сделки или сделки с плечом, то оно звучит следующим образом – взять денег в долг у брокера и на эти деньги купить еще больше акций. На рынке производных инструментов деньги в долг у брокера не используются, эффект плеча образуется благодаря логике (природе) фьючерсного контракта. При работе с фьючерсом вносится исключительно залог, который в несколько раз меньше цены базового актива. Но при этом нужно помнить, что маленький залог сделан изначально не для спекулянтов, а для участников рынка, которые хотят застраховать (захеджировать) риск изменения цены.

В текущем примере можно представить фермера на рынке фьючерсных контрактов, который, придя на биржу, не будет продавать фьючерс, по которому высокий залог (например, 70 или 100 %), поскольку у фермера в данный момент нет денег и зерна. А вот если по фьючерсу низкий залог, то в таком случае этот финансовый инструмент становится доступным для хеджирования своих позиций. Первоначально фьючерсные контракты создавались для хеджеров (участников торгов, которые страхуются от изменения цены базового актива), но из-за эффекта плеча этот рынок довольно быстро наполнился спекулянтами.

Думаю, что реальные создатели привычных нам фьючерсных контрактов едва ли подозревали, какой размах в будущем получит этот производный инструмент. В далеком прошлом подразумевалось, что цену на базовый актив будут определять производители и потребители товара, спекулянты будут всего лишь создавать ликвидность. На сегодняшний день это соотношение можно подвергнуть большим сомнениям, – думаю, спекулянты в несколько раз превосходят по объемам реальных потребителей или производителей базового актива. В качестве примера можно взглянуть на фьючерсные контракты нефти: 90 % участников не дожидаются даты поставки и закрывают свои позиции и только 10 % отставляют позиции до поставки.

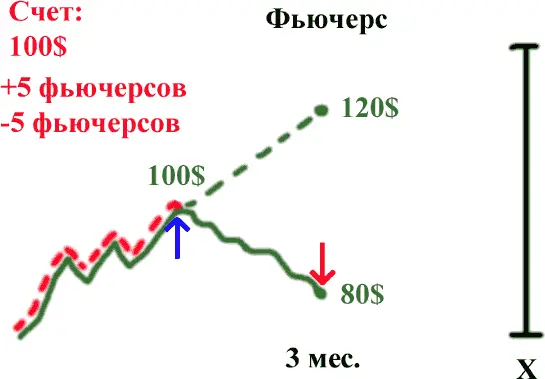

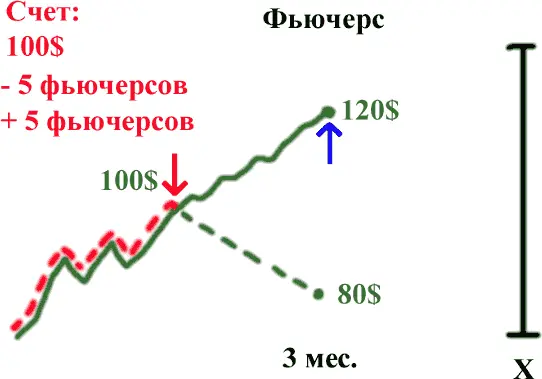

Перед тем как рассмотреть второй пример сделки, скажу, что на рынке фьючерсных контрактов и других производных инструментов деньги перетекают из кармана в карман в чистом виде. Для этого давайте дополним рис. 2.4 и представим, что при открытии позиции прогноз был не верен и цена на зерно не выросла до 120 долл., а наоборот – упала до 80 долл.

Рис. 2.6

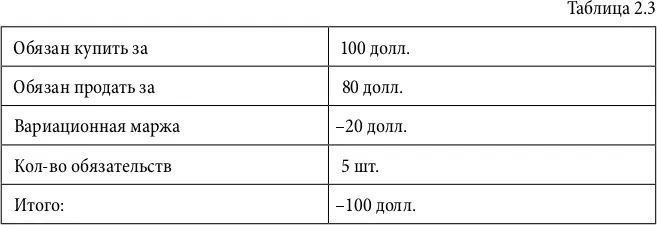

По цене в 80 долл. продали 5 фьючерсов. Теперь вспоминаем логику продажи фьючерса – я обязан продать 1 тонну зерна по цене 80 долл. в день Х. Значит, обязан купить за 100 долл., продать за 80 долл.

В табл. 2.3 показан финансовый результат по сделке это минус 100 долл., значит, залог по фьючерсам в 100 долл. освобождается и с него списывается тоже 100 долл., – на брокерском счету ноль. Эффект плеча при падении работает против нас, на каждый процент движения цены по счету потери 5 %. Рынок фьючерсов довольно коварен, на нем можно получить как большую прибыль, так и большие потери.

Пример на рис. 2.4 и 2.6 можно обозначить как сделка Long. Поскольку в текущем примере фьючерс покупался с игрой на повышение цены. Следующим примером рассмотрим сделку Short, в которой будет продаваться фьючерс, и попытаемся заработать на снижении цены. Позже сравнив эти два примера (Long и Short), мы увидим, откуда берутся прибыли на рынке производных инструментов.

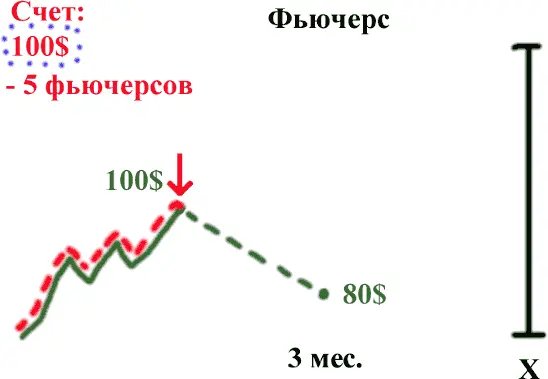

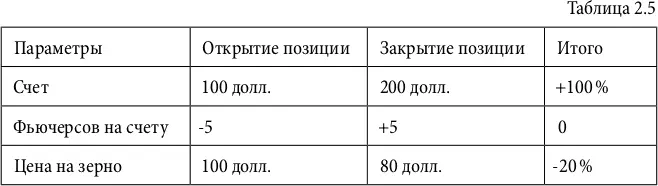

Первоначальные данные: цена на зерно – 100 долл., на брокерском счете – 100 долл., до погашения фьючерсного контракта – 3 месяца, залог по фьючерсу – 20 % от цены базового актива, прогноз движения цены – падение до 80 долл. Так же как и в сделке Long (рис. 2.5), будем использовать максимальный риск и работать 5 фьючерсными контрактами. Однако в текущем примере прогноз таков, что цена будет снижаться, следовательно необходимо фьючерсные контракты продавать.

Рис. 2.7

Как только мы продадим 5 фьючерсных контрактов, биржа заблокирует на нашем счете 100 долл. и зачислит на наш счет –5 фьючерсов. Биржа и брокер для отражения сделок Short всегда использует знак минуса (–5 фьючерсов на зерно).

При сделке с фьючерсами мы всегда берем на себя обязательства, в текущем примере (рис. 2.7) фьючерсы были проданы, значит, были взяты следующие обязательства —

я обязан продать 1 тонну зерна за 100 долл. в день Х.

Если в предыдущем примере (рис. 2.4) были взяты обязательства купить, то в текущем – продать. Обратите внимание, что на фьючерсах нет сделок Short в классическом понимании рынка акций. На рынке акций для того, чтобы открыть сделку Short, необходимо взять эти акции в долг у брокера, а на рынке фьючерсов заключается договор на то, что мы что-то продадим в будущем.

Рис. 2.8

Сделка открыта, и в течение времени, скажем двух недель, цена на зерно снижается до 80 долл. При достижении этой цены мы покупаем 5 фьючерсных контрактов, при этом помним, что покупка фьючерсных контрактов это новое обязательство, в текущем примере это будет звучать следующим образом —

я обязан купить 1 тонну зерна 80 долл. в день Х.

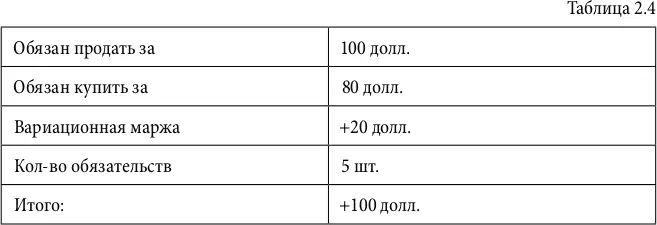

На рис. 2.8 можно увидеть, что когда-то было взято обязательство продать за 100 долл., а потом было взято обязательство купить за 80 долл. От перемены мест обязательств сперва продать, затем купить или сперва купить, а потом продать смысл расчетов не изменяется. Следовательно, вариационная маржа составит +100 долл. Расчет приведен в табл. 2.4.

Итог: позиция по фьючерсам – ноль, залог в 100 долл. разблокировали, вариационную маржу моментально зачислили на счет.

Еще раз хочу напомнить о погашении. В примере со сделкой Short, так же как и в примере со сделкой Long, все сделки и тем более расчеты по ним происходили до даты погашения. Большинство спекулянтов не дожидаются даты погашения, по тем причинам, что они работают с плечами, а следовательно физически не смогут исполнить обязательства по фьючерсам в момент погашения. Обратите внимание на рис. 2.5 и представьте, что было бы если б цена на зерно плавно росла и в день Х также составила 120 долл., а позиция по фьючерсам была не закрыта. Значит, в этот момент времени спекулянту пришлось бы исполнять свои обязательства – покупать зерно. И самое страшное здесь не в том, что реально это зерно ему не нужно, а в том, что у спекулянта просто не хватит денег. Спекулянт обязан купить 5 тонн зерна за 100 долл., значит, ему потребуется 500 долл., а на счету всего 100 долл. Как правильно вести себя в момент наступления даты поставки, я опишу чуть позднее, поскольку в текущей части хочу максимально доступно разъяснить технологию и математику работы фьючерса для спекулянта.

Читать дальшеИнтервал:

Закладка: