Ян Никифоров - Фьючерсы и опционы

- Название:Фьючерсы и опционы

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:2018

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Ян Никифоров - Фьючерсы и опционы краткое содержание

Фьючерсы и опционы - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Часть 1. Форвард

К производным инструментам относят следующие: форвард, фьючерс и опцион. О каждом из этих инструментов мы с вами будем говорить долго и подробно. Сейчас остановимся на общих понятиях и определениях. Хотелось бы начать с самого названия «производные инструменты». У нас в стране из-за сложностей перевода или по каким-то другим причинам производные инструменты также называют срочными инструментами, срочными контрактами и иногда деривативами. То есть производные инструменты, срочные инструменты, срочные контракты и деривативы – одно и то же, за этим стоит форвард, фьючерс или опцион.

Начнем с основ, немного поговорим об истории появления самого понятия срочного контракта. Самый первый срочный контракт – это форвард. Определение форварда не даю, поскольку оно довольно не информативное. Начну с примера, который является частично историческим, частично придуманным.

1950–60-е годы, Соединенные Штаты Америки, реальная биржа зерна. Это означает, что можно прийти на эту биржу с деньгами и купить зерно или наоборот – привезти зерно, продать его и получить деньги. Если есть биржа зерна, значит на ней есть покупатели и продавцы. Если есть покупатели и продавцы, значит есть цена, и естественно эта цена как-то меняется. Предположим, в текущий момент времени цена за одну тонну зерна составляет ровно 100 долл.

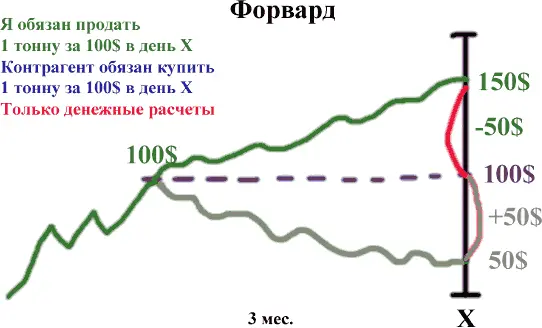

Рис. 1.1

Теперь, чтобы лучше понять пример, не думаем о том, как в данном случае извлечь прибыль, а просто пытаемся понять логику всего процесса. Для этого представим себя производителями этого зерна, то есть некими фермерами. Мы – американский фермер – смотрим на цену на зерно, она равна 100 долл. (рис. 1.1). Эта цена нас вполне устраивает, и весь наш бизнес-план построен из такого расчета, что цена на зерно будет 100 долл. А именно – мы должны спланировать на определенный промежуток времени такие параметры, как оплата труда, кредиты, арендные платежи и различные другие моменты. Но зерна у нас сейчас нет. Зерно появится только через три месяца в некоторый день Х (рис. 1.2).

Рис. 1.2

Думаю, вам очевидно, какие риски появляются у фермера (производителя товара). В текущем примере – это риск падения цены. Если цена на зерно, скажем, упадет до 30 или 50 долл., то весь бизнес понесет большие потери. Или наоборот, если цена вырастет до 150 долл., мы получим еще и сверхприбыль. При этом важно понимать, что производитель зерна не биржевой спекулянт и не инвестор, его основная задача – производить зерно.

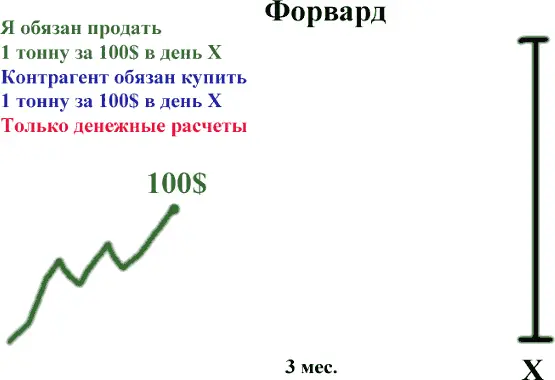

Каким образом фермер решал эту задачу? Он приходил на биржу и искал себе контрагента. Пока не думаем о том, кто такой контрагент и зачем он нужен, но он реально есть. Найдя этого контрагента, фермер заключал с ним договор. Договор, в котором прописывал следующие:

Я обязан продать одну тонну зерна за 100 долл. в день Х.

Если это договор, значит контрагент брал на себя встречные обязательства. Контрагент обязывался:

Купить одну тонну зерна за 100 долл. в день Х.

В этот момент времени фермер и контрагент просто составили договор на бумаге, поставили печать, подписи и разошлись по сторонам. Никто никому ни копейки денег пока не заплатил. С единственной оговоркой – договор (контракт) подразумевает только денежные взаиморасчеты (рис. 1.3).

Рис. 1.3

Договор подписан, участники расходились по сторонам, после чего фермер начинал производить (выращивать) зерно.

Теперь давайте рассмотрим различные варианты развития событий, когда цена может упасть или вырасти, и что в результате этого получит фермер (производитель товара), имея на руках такой договор.

Первый вариант развития событий. Фермер производит зерно, а тем временем в течение трех месяцев цена на зерно на бирже плавно снижается и в день Х составляет 50 долл. за одну тонну.

Рис. 1.4

Что делает фермер? В первую очередь фермер идет на биржу и продает за 50 долл. одну тонну зерна, которую он произвел. Но при этом он знает, что был некоторый договор, в котором контрагент обязался купить зерно за 100 долл., а текущая цена – 50 долл. и контракт (договор) подразумевал только денежные взаиморасчеты. Что происходило в этот момент времени? Контрагент выплачивал фермеру 50 долл. (рис. 1.4), то есть он выплачивал разницу между обязательством и текущей ценой в день Х.

В результате фермер получал еще 50 долл. к ранее полученным за продажу зерна. В итоге его финансовый результат составил 100 долл., которые он и планировал получить.

Второй вариант развития событий. Цена на зерно в течение трех месяцев как-то росла и в момент поставки (день Х) составила 150 долл.

Рис. 1.5

Фермер приходит на биржу и продает зерно за 150 долл. Но теперь, контрагент приходит к фермеру и говорит: «Ты обязался мне продать за 100 долл., а текущая цена 150 долл.». Значит, в этом случае фермер должен возместить разницу контрагенту (рис. 1.5).

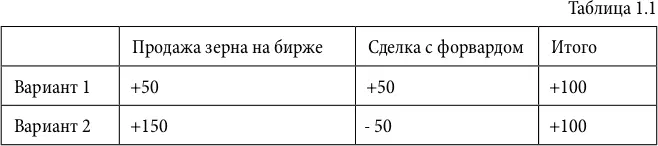

Финансовый результат у фермера: продажа зерна за 150 долл. возврат контрагенту 50 долл., итого – 100 долл. Обратите внимание – и при росте, и при падении финансовый результат у фермера остался равен 100 долл., то есть то, что он и хотел получить (табл. 1.1).

Теперь давайте этот пример наделим дополнительными определениями и комментариями.

При росте цены и при падении фермер получил одинаковый финансовый результат, значит такую сделку можно назвать сделкой хеджирования. Иными словами, фермер застраховал свое зерно, которое он еще не произвел от изменения биржевой цены. Хеджирование – это не что иное, как страхование от изменения цены в будущем.

В этом определении важным является то, что при росте цены не заработал, а при падении цены не потерял. Это и есть хеджирование в чистом виде. В текущем примере хотелось бы сделать акцент на неправильность трактовки и использования определения хеджирования. Поверьте, даже с экранов телевизоров или в аналитических статьях в Интернете иногда допускают ошибки – советуя инвесторам (спекулянтам) хеджировать позиции по акциям. Если Вы простой инвестор, то для Вас нет абсолютно никакого смысла хеджировать, скажем, позицию по акции Газпрома. Потому что если Вы захеджируете позицию по акции Газпрома, значит, при росте Вы не заработаете, а при падении не потеряете – следовательно, самый простой способ хеджировать позиции по акциям – это их продать.

Читать дальшеИнтервал:

Закладка: