Денис Шевчук - Корпоративные финансы

- Название:Корпоративные финансы

- Автор:

- Жанр:

- Издательство:ДенисАлександровичШевчук248b3c1b-4e8c-102c-9c5b-e8b0b7836b8f

- Год:2008

- Город:М.

- ISBN:978-5-476-00575-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Денис Шевчук - Корпоративные финансы краткое содержание

Содержание данного пособия представляет собой подробное описание методов, инструментов, источников и форм финансирования. Основной задачей курса является получение знаний по привлечению финансовых ресурсов для любых организационно-правовых форм бизнеса. В частности: банковское кредитование, коммерческий кредит, финансовые инструменты, внутренние источники финансирования, привлечение финансирования за счёт оптимизации налогообложения, лизинг, факторинг, эмиссия ценных бумаг, кредитный консалтинг, ипотечное кредитование и залоговые операции, дополнительные источники финансирования и др.

Корпоративные финансы - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

– Конвертируемые облигации позволяют в будущем произвести обмен на другую ценную бумагу, как правило, на обыкновенные акции эмитента.

– Таким образом, держатель облигации может конвертировать требование в долю участия, если работа предприятия будет признана успешной и конверсия будет выглядеть привлекательной; в то же время за ним сохраняются специальные права кредитора.

– Облигации могут погашаться поставкой товарной продукции, такой, как нефть или драгоценные металлы.

Преимущества конвертируемых облигаций:

– Потеря контроля происходит в момент и при условии конвертации.

– Если стоимость акции не увеличивается, держатель облигации может выбрать вариант погашения без конверсии.

– Держатели получают текущий доход плюс возможность получить дополнительный доход при росте стоимости акций.

– Возможность конверсии делает облигации более ценными, что позволяет эмитенту платить меньшую процентную ставку (или продавать их с большей премией или меньшей скидкой), чем в случае с обычными облигациями.

– В отличие от дивидендов, выплаты по купонам, как правило, не учитываются в составе налогооблагаемого дохода.

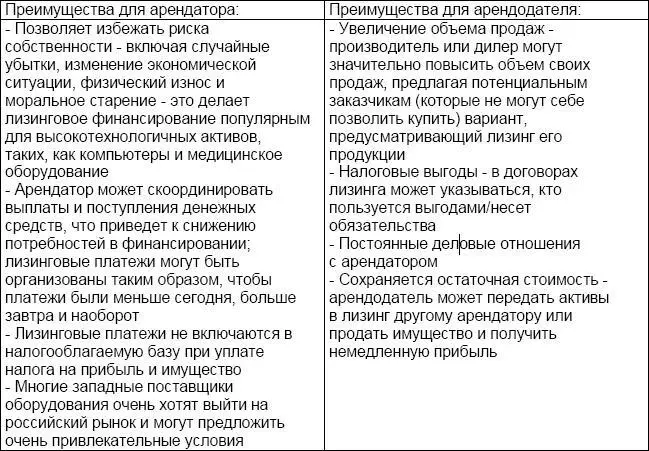

Лизинг. Лизинг является соглашением, определяющим условия, по которым владелец имущества, арендодатель, передает арендатору право пользоваться имуществом.

Предприятия могут брать в лизинг землю, здания и почти любой вид оборудования. Некоторые случаи лизинга представляют собой простые договора аренды («оперативный лизинг»), в то время как другие сильно напоминают покупку имущества за счет заемных средств («финансовый лизинг»). Благодаря некоторым положениям налогового законодательства лизинг может являться экономически выгодным вариантом как для арендатора, так и для арендодателя, и используется некоторыми арендаторами несмотря на то, что они располагают средствами для покупки взятых в лизинг активов.

Таблица 3.5.

Преимущества лизинга

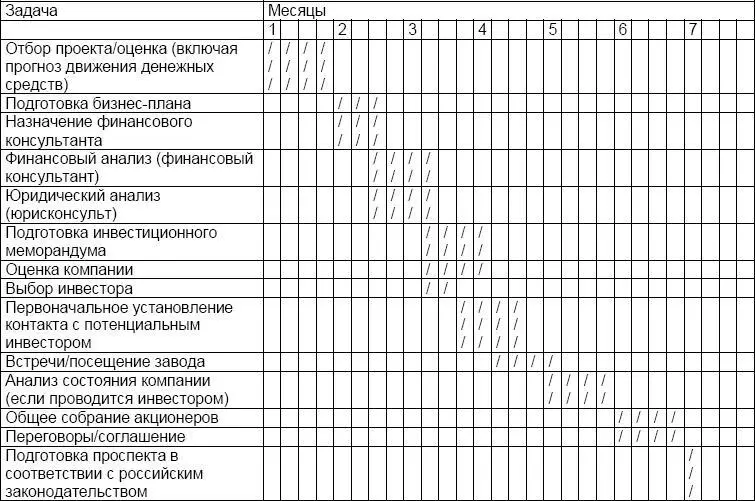

В вопросе выбора источника финансирования немаловажное значение играют сроки, в которые может быть получено финансирование. Сравнительный анализ источников долгосрочного финансирования по этому критерию приведен ниже.

Таблица 3.6

Банковское финансирование: Задачи и минимальные сроки

Таблица 3.7

Поиск портфельного инвестора: Задачи и минимальные сроки

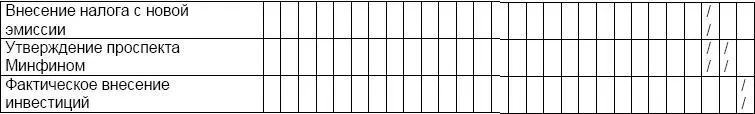

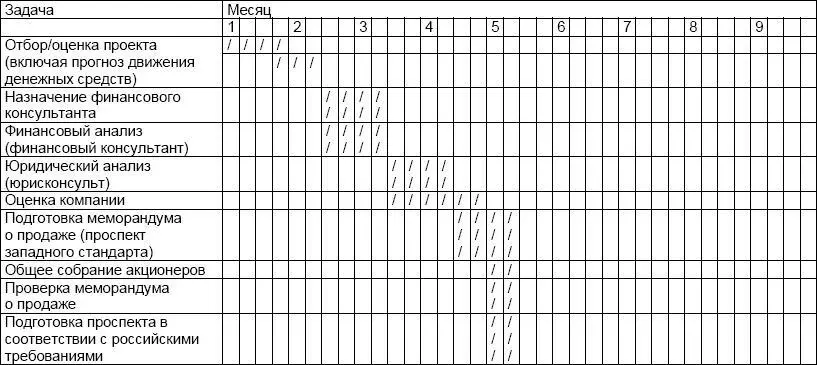

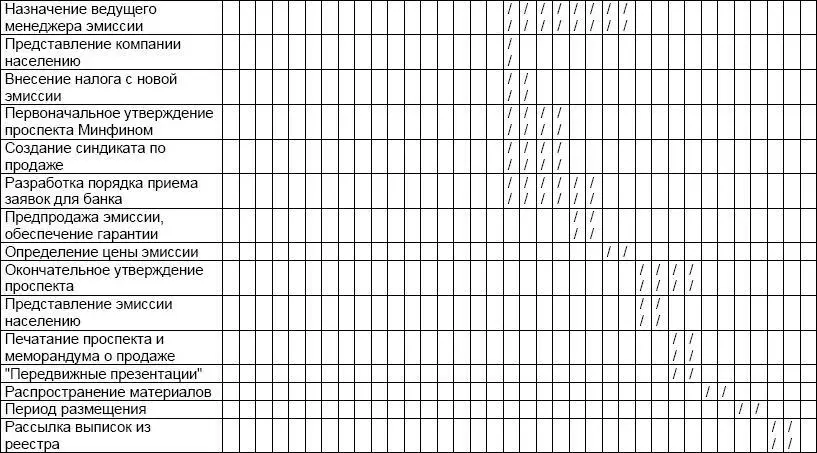

Таблица 3.8

Публичные эмиссии акций: Задачи и минимальные сроки

3.3. Выбор инвестора

Российские банки. Преимущества российских банков в том, что они:

– знают местную обстановку и локальный инвестиционный климат;

– понимают отечественную бизнес-культуру и осознают положение российских предприятий;;

– понимают российскую финансовую отчетность и систему бухгалтерского учета;

– могут предложить консультации по снижению издержек финансирования, основываясь на своем опыте.

Но, с другой стороны, российские банки чрезвычайно отрицательно относятся к риску и будут, скорее всего, требовать существенного обеспечения.

Иностранные банки. Для того, чтобы российское предприятие заинтересовало иностранный банк, его инвестиционный проект должен соответствовать кредитной стратегии банка. Рассматривая иностранные банки в качестве инвесторов, следует иметь в виду следующие обстоятельства:

– Большинство иностранных банков весьма разборчивы в выборе предприятий, которым они предоставят кредит, и предпочитают кредитовать производственные, коммунальные/телекоммуникационные предприятия, а также экспортные отрасли;

– Некоторые российские предприятия уже получили финансирование от иностранных банков через свои филиалы, зарегистрированные за границей, но это очень трудно организовать, а требования законодательства, регулирующего валютное обращение, очень строгие;

– Увеличившееся присутствие иностранных банков в России сделало более вероятным получение финансирования из этого источника. Наилучшим вариантом для вас в этом случае являются филиалы банков, получившие лицензию на ведение банковских операций в России;

– Финансирование за счет заемных средств, получаемое от иностранных банков, возможно на более длительный период и по более низкой стоимости, чем получаемое от российских банков. Они также имеют доступ к крупным суммам капитала;

– Так как большинство иностранных банков, работающих в России, являются стабильными, они часто предоставляют и более надежный источник финансирования в будущем.

Инвестиционные банки. Многие российские банки сегодня называют себя «инвестиционными», что, строго говоря, не совсем правильно. С точки зрения непрофессионала, любой банк – инвестиционный: ведь он инвестирует средства, размещенные клиентами на депозитах. Тем не менее, у инвестиционного банка есть очень точное определение – это инвестиционный институт, который занимается размещением новых выпусков ценных бумаг. Правильнее считать инвестиционный банк не инвестором, а финансовым посредником. Компания, желающая разместить (то есть продать) новый выпуск своих акций или облигаций, может привлечь инвестиционный банк для проведения публичного предложения или частного размещения этого выпуска. Очень часто инвестиционный банк привлекают к финансовым проектам на более ранних стадиях их реализации, чтобы специалисты инвестиционного банка помогли руководству компании решить, какого рода ценные бумаги и когда стоит выпускать, чтобы привлечь необходимый объем финансирования на наиболее выгодных условиях.

Существует два механизма взаимодействия между компанией-эмитентом и инвестиционным банком.

1. Инвестиционный банк выкупает весь выпуск у эмитента по договорной цене, а затем перепродает его инвесторам по более высокой (если удастся) цене. Разница между этими двумя ценами составляет доход инвестиционного банка.

2. Инвестиционный банк действует как агент эмитента, получая за это некоторый процент от полной стоимости размещенного выпуска.

Читать дальшеИнтервал:

Закладка: