Александр Элдер - Как играть и выигрывать на бирже.

- Название:Как играть и выигрывать на бирже.

- Автор:

- Жанр:

- Издательство:Диаграмма

- Год:2001

- Город:Москва

- ISBN:5-901706-01-3

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Александр Элдер - Как играть и выигрывать на бирже. краткое содержание

Автор этого международного бестселлера, д-р Александр Элдер, — профессиональный биржевик и эксперт по техническому анализу. Он учит, что успешная биржевая игра зависит от трех факторов: психологии, методов и контроля над риском.

В первой части этой книги д-р Элдер показывает, что ключи к победе — в вашей психологии. Он учит, как стать дисциплинированным игроком и избежать эмоциональных ловушек на бирже.

Затем объясняет, как найти выгодные сделки, пользуясь графиками, компьютерными индикаторами и другими инструментами анализа биржи. Вы увидите, как скомбинировать различные методы анализа в эффективную систему биржевой игры.

И наконец, вам станет ясно, как управлять деньгами на своем биржевом счете. Правила для ограничения риска важны для биржевика, как запас воздуха для аквалангиста.

Раскрыв эту книгу, вы сделали первый шаг к познанию новых методов игры на валютных, фондовых, фьючерсных и других рынках. Вам предстоит узнать «Как играть и выигрывать на бирже».

Как играть и выигрывать на бирже. - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

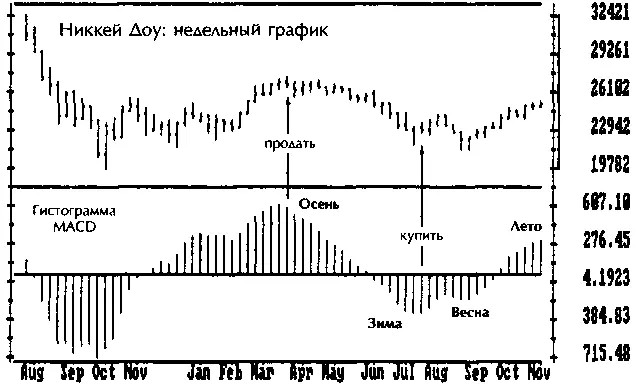

Мартин Принг (Martin Pring) применил идею времен года к ценам, однако еще лучше воспользоваться ею для технических индикаторов. «Времена года» - простой, но действенный критерий, который помогает купить, когда цены низки, а продать, когда они высоки. Времена года» подскажут вам, чего ожидать от сигнала индикатора - сильного или слабого движения цен.

«Время года» у любого индикатора определяется двумя факторами: его углом и положением - выше или ниже - нулевой линии. Проанализируем гистограмму MACD (см. раздел 26) с точки зрения «времен года». Наклон гистограммы определяется соотношением между двумя соседними столбиками. Подъем гистограммы MACD под нулевой линией - это весна; подъем выше нулевой линии - лето; падение над нулевой линией - осень; а падение под нулевой линией - зима. Весна - лучшее время играть на повышение, а осень - на понижение (рис.36-2).

рис.36-2. Биржевые времена года.

Понятие времен года применимо почти к любому индикатору - например, к приведенной здесь недельной гистограмме MACD. Этот подход помогает трейдеру действовать по сезону.

Осень: индикатор выше нулевой линии, но падает. Это лучшая пора для открытия коротких позиций.

Зима: индикатор упал ниже нулевой линии. Снимайте прибыль с коротких позиций.

Весна: индикатор набирает высоту, но он пока ниже нулевой линии. Это лучшее время для открытия длинных позиций. Обратите внимание на весенние заморозки, когда цены упали на новый минимум, а гистограмма MACD временно опускалась. Когда она опускается за свою нулевую линию, играть на понижение не стоит. Не надо и покупать, когда гистограмма поднимается выше нулевой линии. Расхождение впадин - новый минимум цен и впадина индикатора мельче предыдущей - подает сильный сигнал к покупке.

Лето: индикатор поднимается выше нулевой линии. В самую жаркую пору снимайте прибыль с длинных позиций, пользуясь силой этого индикатора.

| Наклон индикатора | Положение относит. нулевой линии года | Время | Тактика игры |

|---|---|---|---|

| Вверх | Ниже | Весна | Играть на повышение |

| Вверх | Выше | Лето | Начать продажу |

| Вниз | Выше | Осень | Играть на понижение |

| Вниз | Ниже | Зима | Приступить к закрытию позиций |

Если гистограмма MACD ниже нулевой линии, но идет вверх, на рынке - весна. Погода прохладная, но с каждым днем теплеет. Большинство трейдеров боятся покупать, опасаясь возвращения зимы. Решиться на покупку психологически трудно: еще свежи воспоминания о нисходящей тенденции. Но на самом деле весна - лучшая пора для покупки, т.к. она сулит самые большую прибыль, а риск относительно невелик, поскольку защитный стоп-приказ можно разместить чуть ниже недавнего минимума.

Когда гистограмма MACD поднимается выше нулевой линии, на рынке - лето: большинство трейдеров уверены в восходящей тенденции. В эту пору покупать психологически легко, т.к. у быков большая компания. Но летние возможности прибыли уступают весенним, а риск при этом выше, т.к. защитные стоп-приказы должны быть более удалены от уровня вхождения в рынок.

Если гистограмма MACD выше нулевой линии, но идет вниз, на рынке - осень. Мало кто узнаёт ее наступление, и большинство продолжает играть на повышение в надежде на возвращение лета. Играть на понижение осенью психологически трудно: ведь нужно идти против толпы, все еще играющей на повышение. Но осень - лучшая пора для игры на понижение. Размер возможной прибыли высок, а степень риска ограничена, т.к. можно разместить защитный стоп-приказ выше недавних максимумов или использовать опционы.

Когда гистограмма MACD опускается ниже нулевой линии, на рынке - зима. К этому моменту большинство трейдеров уже видят, что тенденция идет на понижение. Играть на понижение зимой психологически легко, пристроившись к длинному торговому ряду бойких медведей. Но к этому времени соотношение между риском и прибылью менее благоприятно для медведей. Размер возможной прибыли уменьшается, а риск велик, т.к. защитные стоп-приказы придется размещать сравнительно далеко от текущего уровня цен.

У погоды - в том числе и биржевой - бывают капризы, и трейдер, как хороший фермер, должен быть начеку. Как в осеннюю пору врывается бабье лето, так биржевое осеннее увядание нет-нет да и всколыхнет подъем. Как по весне поля, бывает, прихватит заморозками, так и рынку, двинувшемуся на повышение, случается оступиться. Чтобы не попасть впросак, нужно внимательно оценивать ситуацию, используя различные индикаторы и методы (раздел 43).

«Времена года» заставляют трейдера следить за течением времени. Они помогают подготовиться к наступлению сезона, а не метаться вместе с толпой.

Частичные возвраты (retracements).

Многие трейдеры следят за частичными возвратами цен. Так, если цены поднимутся на 120 пунктов, они ждут 50%-ного возврата и стремятся нарастить длинные позиции при спаде на 60 пунктов.

Некоторые трейдеры ожидают разворота тенденции, если она возвращается на 32% или 68% своего предыдущего развития. Эти цифры выведены из числового ряда Фибоначчи.

Идея измерения частичных возвратов применима и к измерению времени. Подъемы на рынке, идущем на повышение, нередко прерываются спадами, которые длятся приблизительно половину периода предыдущего подъема. Определив, что подъемы длятся, скажем, 8 дней, а спады - примерно 5 дней, можно ожидать, что благоприятный момент для покупки настанет после четырех дней спада.

Коэффициент пятерки (factor of five).

Взглянув на графики одного и того же рынка в различных масштабах времени, аналитики нередко приходят в недоумение: рынок двигается сразу в нескольких направлениях! Скажем, на дневном графике - восходящая тенденция; на недельном - нисходящая; или же наоборот. Какой же следовать? Дело еще более осложняется при взгляде на внутридневные графики. И большинство трейдеров просто-напросто берут для анализа один масштаб, закрывая глаза на остальные - пока не получат удар «извне» в виде внезапного, не учтенного их графиком, движения рынка другого временного масштаба.

Коэффициент пятерки - связующее звено всех масштабов. Если начать анализ с месячных графиков, а затем перейти к недельным, то их соотношение по времени составит 4,5. Если далее взять дневные графики, то в неделе окажется 5 игровых дней. Затем, по мере сужения рамок, настанет черед часового графика: примерно 5-6 часов в игровом дне. Внутридневные трейдеры могут пойти еще дальше: взять сначала 10-минутные графики, затем - 2-минутные. И все они будут связаны коэффициентом пятерки.

Читать дальшеИнтервал:

Закладка: