Вениамин Сафин - Торговая система трейдера: фактор успеха

- Название:Торговая система трейдера: фактор успеха

- Автор:

- Жанр:

- Издательство:Питер

- Год:2006

- Город:Санкт-Петербург

- ISBN:5-469-01544-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Вениамин Сафин - Торговая система трейдера: фактор успеха краткое содержание

В книге «Торговая система трейдера: фактор успеха» впервые рассмотрены методы создания торговых систем и приведены результаты их тестирования.

Есть много пособий, в которых описан классический технический анализ, и очень мало тех, в которых рассказано, как именно применять его для работы на конкретных рынках. Данное издание заполняет этот пробел. Сейчас уже ни у кого нет сомнений в том, что успешная торговля на финансовых рынках обычно основана на использовании торговых систем (ТС).

Поэтому здесь подробно рассмотрены основные правила построения торговых систем, основанных на техническом анализе, показаны основные вопросы, которые возникают при создании таких ТС, и рассказано, как эти вопросы можно решить. Также подробно рассмотрены сигналы осцилляторов, в том числе дивергенция и стохастическая установка.

Торговая система трейдера: фактор успеха - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Условия выставления скользящего стоп-лосса следующие:

если цена пробивает от центра границу фиолетового канала, стоп-лосс скользит по белой ЕМА;

если цена пробивает от центра границу красного канала, стоп-лосс скользит по фиолетовой ЕМА;

если цена пробивает от центра границу синего канала, стоп-лосс скользит по красной ЕМА и т. д.

Условием пробития границы канала служит факт, когда свеча ЦЕЛИКОМ (вместе с тенями) сформировалась за рассматриваемой границей или срабатывание стоп-лосса, выставляемого при открытии».

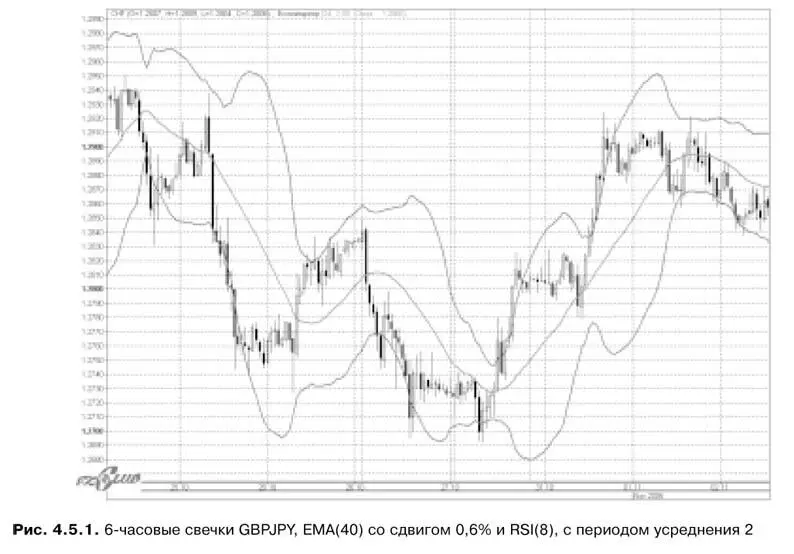

На рисунке 4.5.1 приведен 6-часовой график GBPJPY, соответствующие скользящие средние и RSI(8), сглаженный по двум точкам. Все точно так, как рекомендовал автор. И на рисунке видно, что цена часто отбивается от границ диапазона, как и должно быть согласно торговой системе. Но сразу возникает вопрос: а нельзя ли улучшить эту торговую систему? Давайте подумаем, что можно сделать.

Во-первых, для скользящих средних можно вместо периода 40 (что соответствует двум неделям) взять период 80 (что соответствует месяцу).

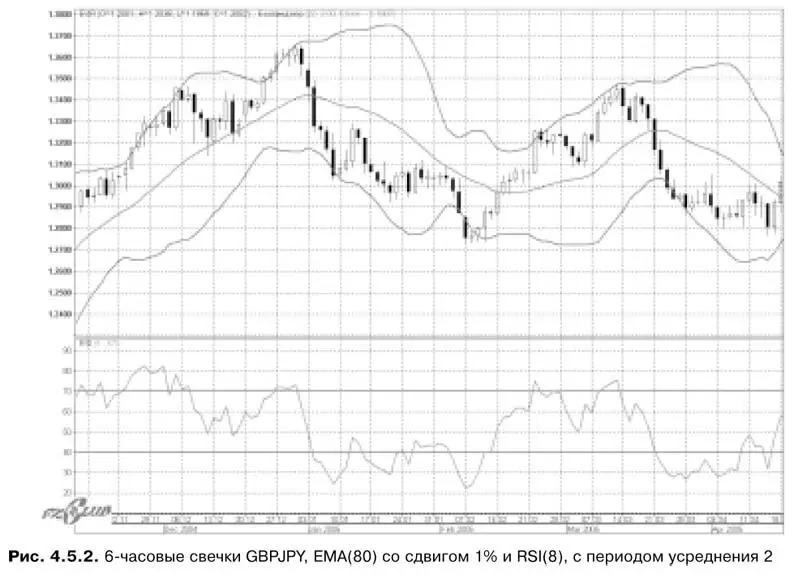

Во-вторых, в этом варианте вместо сдвига для скользящих средних 0,6% можно взять сдвиг 0,5% и посмотреть, что получается. На рисунке 4.5.2 приведен именно такой вариант построения средних. На наш взгляд, в этом варианте сигналы на открытие позиции получаются более четкими. Конечно, можно рассмотреть и другие значения параметров для средних и для RSI. Это мы оставляем для самостоятельной работы.

4.6. Каналы на основе диапазонов Боллинджера

4.6.1. Торговые системы на основе диапазонов Боллинджера

Мы не будем останавливаться на расчетах самого диапазона Боллинджера (этот способ описан в любой книге по техническому анализу). Отметим только, что для построения диапазонов Боллинджера надо задать количество свечек для расчета скользящей средней — n, тип скользящей средней (простая, взвешенная или какая-то другая) и ширину диапазона — d. Ширина диапазона измеряется в среднеквадратичных отклонениях (см. описание диапазона Боллинджера). На рисунке 4.6.1 приведен пример диапазона Боллинджера для часовых свечек швейцарского франка, построенный на основе простой скользящей средней с n = 24 и d = 2.

Если внимательно рассмотреть рисунок 4.6.1, то можно заметить, что часто цена, выйдя за границу диапазона Боллинджера, разворачивается и идет к другой границе. При этом мы пытаемся «поймать» самое начало разворота, то есть строим «разворотную» торговую систему. Поэтому для создания первого варианта торговой системы можно предложить следующие правила:

1. Открываем длинную позицию, когда цена закрытия пересечет нижнюю границу диапазона Боллинджера снизу вверх.

2. Закрываем длинную позицию, когда цена закрытия пересечет верхнюю границу диапазона Боллинджера сверху вниз.

3. Открываем короткую позицию, когда цена закрытия пересечет верхнюю границу диапазона Боллинджера сверху вниз.

4. Закрываем короткую позицию, когда цена закрытия пересечет нижнюю границу диапазона Боллинджера снизу вверх. В этой торговой системе правила для открытия одной позиции совпадают с правилами для закрытия другой позиции. Такие торговые системы называются разворотными. Если еще раз посмотреть на рисунок 4.6.1, то легко заметить, что цена после разворота часто доходит не до противоположной границы диапазона, а до его средины, то есть до скользящей средней. И этот факт не зависит от параметров диапазона Боллинджера. И при создании своей торговой системы вы должны это учитывать. А какие еще изменения можно внести в эту торговую систему? Самый простой вариант — это изменить параметры диапазонов Боллинджера. Но этот вариант самый простой и далеко не единственный. Ниже мы кратко опишем и другие возможные варианты изменений.

Рассматривая области открытия позиции, можно заметить, что часто бывает, например, такая ситуация: цена закрытия пересекла сверху вниз верхняя границу диапазона Боллинджера, была открыта «короткая» позиция, но далеко вниз цена не пошла, а развернулась и пошла верх. Разумно было бы в этом случае закрыть «короткую» позицию. Аналогичные рассуждения можно провести и для «длинной» позиции. Чтобы это учесть, введем в правила для закрытия позиции добавочные условия:

• «длинная» позиция закрывается и в том случае, когда цена закрытия пересекает нижнюю границу Боллинджера сверху вниз;

• «короткая» позиция закрывается и в том случае, когда цена закрытия пересекает верхнюю границу Боллинджера снизу вверх. Обратите внимание, что в этом случае торговая система уже не будет оборотной, так как, например, правила закрытия «короткой» позиции не совпадают с правилами открытия «длинной» позиции.

Мы не будем приводить результаты тестирования этого и других вариантов торговой системы, предоставляя это вам в качестве упражнения.

При открытии «длинной» позиции вместо цены закрытия можно использовать минимальную цену, то есть открывать «длинную» позицию тогда, когда минимальная цена пересечет нижнюю границу Боллинджера снизу вверх. Аналогично «короткую» позицию можно открывать, когда максимальная цена пересечет верхнюю границу сверху вниз. В этот же метод можно включить вариант использования минимальной и максимальной цены для закрытия позиций.

Вместо цен закрытия использовать скользящую среднюю с очень коротким периодом, например с периодом 3. Часто это помогает избежать большого числа ложных сигналов на открытие позиции.

Рассматривая график диапазона Боллинджера, можно заметить, что цена перед разворотом часто доходит не до противоположной границы, а до средней линии и отбивается от нее. С учетом этого можно добавить в торговую систему следующие условия:

1. Открывать «длинную» позицию, когда цена закрытия пересечет среднюю линию диапазона Боллинджера (скользящую среднюю) снизу вверх. Если в момент пересечения «длинная» позиция уже открыта, то второй раз она не откроется.

2. Закрывать «длинную» позицию, когда цена закрытия пересечет среднюю линию диапазона Боллинджера сверху вниз.

3. Открывать «короткую» позицию, когда цена закрытия пересечет среднюю линию диапазона Боллинджера сверху вниз. Если в момент пересечения «короткая» позиция уже открыта, то второй раз она не откроется.

Читать дальшеИнтервал:

Закладка: