Саймон Вайн - Инвестиции и трейдинг. Формирование индивидуального подхода к принятию инвестиционных решений

- Название:Инвестиции и трейдинг. Формирование индивидуального подхода к принятию инвестиционных решений

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2015

- Город:Москва

- ISBN:978-5-9614-2389-1

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Саймон Вайн - Инвестиции и трейдинг. Формирование индивидуального подхода к принятию инвестиционных решений краткое содержание

Книга Саймона Вайна, управляющего директора «Альфа-Банка», отвечает на эти вопросы и позволяет читателю сформировать индивидуальный стиль трейдинга. Автор критически переосмысливает общепринятые постулаты финансовой теории и показывает, как она работает на практике. Во втором издании, исправленном и дополненном, автор дает анализ ситуации, возникшей на финансовых рынках в связи с кризисом 2007–2009 гг.

3-е издание исправленное и дополненное.

Инвестиции и трейдинг. Формирование индивидуального подхода к принятию инвестиционных решений - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

В силу несовершенства человеческого понимания сознание людей в большинстве случаев оторвано от реальности. Сорос подменяет понятие «несовершенное понимание» термином «отклонение» (bias, ниже также переводится как «предпочтение» и «предрасположенность»). Отклонение происходит в моменты несоответствия ожиданий результатам или ведущим к ним событиям. Понимание людей имеет два выражения: пассивное (познание) и активное (действие в результате познания). Это противоположные функции: в одной независимой переменной является познаваемая ситуация, а в другой – действия по ее изменению. В результате противодействия возможен только процесс постоянных изменений, но не равновесие.

Таким образом, создается схема развития, в которой ситуация меняет понимание, а оно, в свою очередь, влияет на ситуацию. Подобный цикл наводит на мысль, что история – это процесс исправления ошибок, появлявшихся в результате чьих-то «рациональных» действий, которые не выдержали тестирования реальной практикой.

Говоря об экономике, Сорос разделяет события на обыденные и уникальные и указывает: поскольку в первых отсутствует познавательная функция, это делает равновесие возможным. Однако в уникальных ситуациях обе функции работают одновременно, и поэтому равновесие становится движущейся целью. Экономическая теория, предполагающая равновесие, на самом деле исходит из отсутствия познавательной функции, т. е. полностью игнорирует «отклонение» участников.

На финансовых рынках такой подход приводит к серьезным недочетам, так как ввиду отсутствия абсолютного знания рынок постоянно колеблется, и равновесие является частным случаем. Так, на рынках акций теория равновесия исходит из того, что цена акции отражает или прибыль компании, или ее стоимость по отношению к аналогичным фирмам. Из такого подхода следует, что действия компании оказывают одностороннее влияние на курс акций. На деле многое из того, что ею предпринимается, направлено на его изменение. Получается, что цена акций не только отражает действия компаний, но и мотивирует их. Поэтому Сорос заменяет фразу «Рынок всегда прав», которая исходит из полноты доступной информации, на два утверждения:

1) рынки имеют предпочтение (bias) в одном или другом направлении;

2) рынки могут оказывать влияние на события, которые они ожидают.

Положительные предпочтения ведут к росту рынка, а отрицательные – к его падению [11] Гилсон и Краакман отмечают, что для реализации этой рыночной предрасположенности необходимо, чтобы: 1) инвесторы имели некие предпочтения; 2) предпочтения большинства инвесторов совпадали (в противном случае они будут сбалансированы); 3) арбитражеры не могли сбалансировать рынок. Gilson R. J ., Kraakman R . The Mechanism of Market Efficiency Twenty Years Later: The Hindsight Bias, Columbia Law and Economics Working Paper, No. 240, October 2003.

.

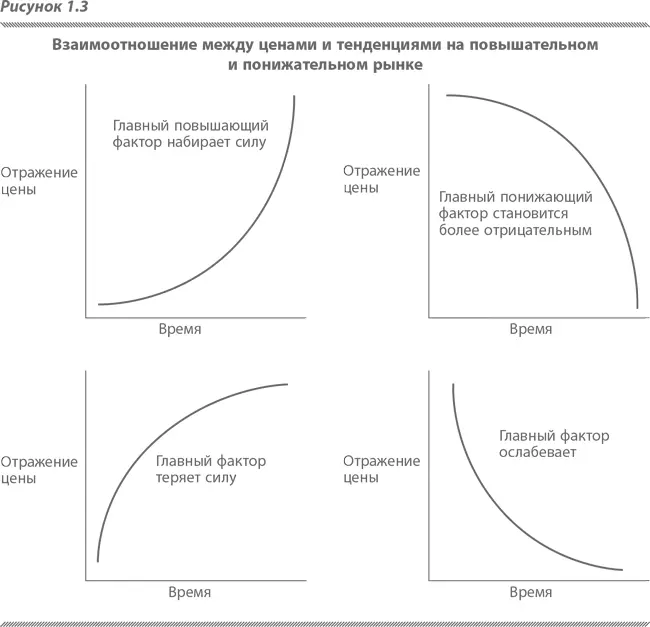

В дополнение к предпочтениям на рынке также существует базовая тенденция, например динамика прибыли компаний, которая, в свою очередь, имеет двухстороннюю связь с ценой акций. Когда тенденция совпадает с поведением цен на акции, она становится «самоускоряющейся», а когда расходится – «самокорректирующейся». Аналогичная ситуация возникает в том случае, когда речь идет о взаимоотношении предпочтения и цен на акции. Когда они совпадают, предпочтения можно назвать «позитивными», а когда расходятся – «негативными».

Исходя из этих соображений Сорос строит собственную модель поведения рынка. Для простоты сначала изложим ее сокращенную версию.

На первом этапе предпочтения и тенденция непонятны, и цены могут оказывать или не оказывать на нее влияние. Когда участники рынка начинают видеть тенденцию, цены двигаются быстрее или корректируются, при этом, возможно, коррекция изменяет ожидание направления тенденции. Если она продолжается, то ожидания начинают расти даже быстрее цен. В конце концов тенденция уже не успевает за ростом цен, ожидания меняются, и начинается коррекция. Так возникает цикл «взлет – падение», в терминологии Сороса – цикл «бум – крах» (boom/bast). При этом предпочтения частично отражаются на ценах, а частично – на тенденции (в нашем примере – на динамике прибыли), что демонстрируется расхождениями в относительных изменениях цен по сравнению с относительным изменением тенденции.

К сожалению, она может быть основана не только на прибыли, но и на ряде других соображений, например размере дивидендов, которые влияют на движение рынка благодаря инвестиционным решениям, принимаемым на основе фундаментального анализа. Когда определение тенденции меняется, меняются и предпочтения. Если инвесторы ошибаются в прочтении тенденции, меняются и предпочтения. Более детализированный цикл «бум – крах», учитывающий эти соображения, состоит из следующих стадий: непризнанной тенденции, начальной стадии самоускоряющегося процесса, успешной проверки, растущей уверенности, появления расхождения между реальностью и ожиданиями, ошибочным прочтением тенденции, возникновения критической ситуации, самоускоряющегося процесса в обратном направлении.

Предложенная Соросом модель является динамичной и благодаря этому учитывает взаимодействие между ценами и тенденцией, отслеживаемой фундаментальными аналитиками. Но проблема последних заключается в том, что они используют упрощенную модель, не учитывающую предпочтений. В предлагаемых ими статических моделях тенденции определяют цены, как демонстрирует рисунок 1.3.

Продолжая обсуждение познавательного процесса, следует остановиться на вопросе, важном для практиков: что же считать «объективной», «научной» концепцией? «Моя логика исследования содержала теорию развития знания через попытки и ошибки, точнее, через устранение ошибок. А это значит – через дарвиновскую селекцию, через отбор, а вовсе не через ламарковскую методологию, то есть обучение» – так характеризует Карл Поппер свой подход к познанию. При таком подходе «объективность» достигается путем обсуждения конкретного вопроса критическим количеством участников (interpreters). Они интерпретируют мнения путем открытого процесса осмысления и оценки некой сформулированной сообществом проблемы [12] Fisher F. Beyond Empirism: Policy inquiry in Postpositivist Perspective. Policy Studies Journal , Vol. 26, No. 1 (Spring, 1998). Фейерабанд П. Против метода. www.philosophy.nsc.ru/study/bibliotec/philosophy_of_science/feye/rabend/fayerabend.htm .

. Казалось бы, именно так проходит и процесс ценообразования на финансовых рынках, где средством обсуждения выступает торговля на открытом рынке. Но при всей внешней похожести подход, который Поппер считал научным, Сорос и некоторые другие исследователи таковым не признают.

Интервал:

Закладка: