Тамара Теплова - Фондовый рынок США для начинающих инвесторов

- Название:Фондовый рынок США для начинающих инвесторов

- Автор:

- Жанр:

- Издательство:Литагент МИФ без БК

- Год:2016

- Город:Москва

- ISBN:978-5-00100-328-1

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Тамара Теплова - Фондовый рынок США для начинающих инвесторов краткое содержание

Теория работы на американских биржах в этой книге переплетена с практическими примерами из жизни трейдеров. Теоретическая позиция представлена редакцией профессора Высшей школы экономики Тамары Тепловой, практическая часть подготовлена коллективом профессиональных инвесторов из инвестиционной компании «Фридом Финанс».

Книга адресована начинающим инвесторам, она поможет сделать первые шаги в формировании портфеля ценных бумаг.

Фондовый рынок США для начинающих инвесторов - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

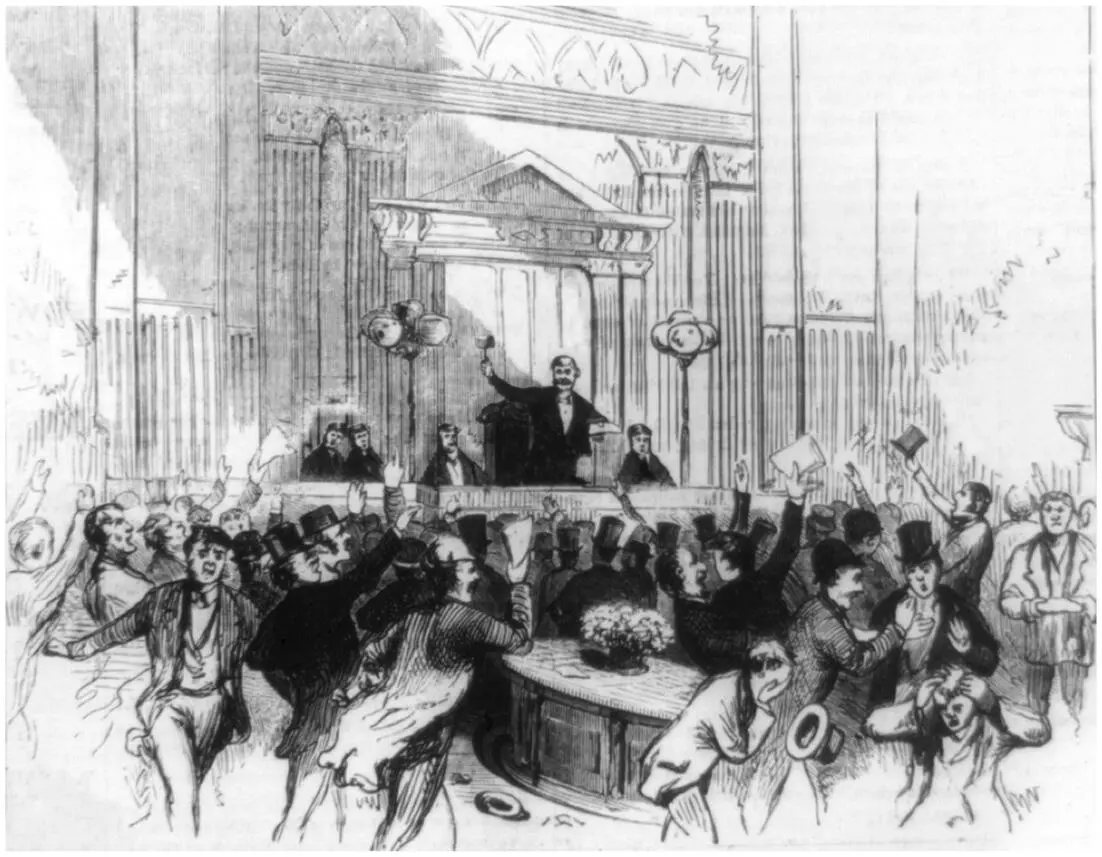

Паника на Нью-Йоркской фондовой бирже во время чтения списка обанкротившихся банков, в том числе Jay Cooke & Company. 18 сентября 1873 года

Первый в мире биржевой индекс – Dow Jones Industrial Average (DJIA) – появился в 1896 году и был придуман журналистами Чарльзом Доу, Эдвардом Джонсом и Чарльзом Бергcтрессером. Впервые индекс стал публиковаться в газете The Wall Street Journal. Он отражает тенденции цен на акции крупнейших промышленных компаний США, а опосредованно – и состояние всей экономики. Заметим, что именно динамика цен акций, а не рыночная капитализация компаний (как в большинстве фондовых индексов мира) влияет на изменение индекса. На момент своего создания индекс представлял собой среднее арифметическое цен акций двенадцати компаний: газовых, угольных, сахарных, табачных и так далее (уже сами их названия говорят за себя – это стремительно развивавшиеся отрасли конца 90-х годов XIX века: American Cotton Oil, American Sugar, American Tobacco, Chicago Gas, Distilling and Cattle Feeding, General Electric, Laclede Gas, National Lead, North American, Tennessee Coal Iron and RR, U. S. Leather и United States Rubber).

С 1928 года и по сей день в составе индекса 30 компаний, и уже далеко не все производят промышленные товары. А из первых двенадцати компаний в нынешней версии индекса представлена лишь General Electric, при этом дважды компанию исключали из индекса (в XIX веке и в 1901 году), но с 1907-го она уже постоянно включена в него.

Еще один мастодонт индекса – крупнейшая в мире химическая компания DuPont (основанная в 1802 году парижским химиком Элетером Ирене Дюпоном и занимавшаяся в начале своей деятельности поставкой в Америку пороха).

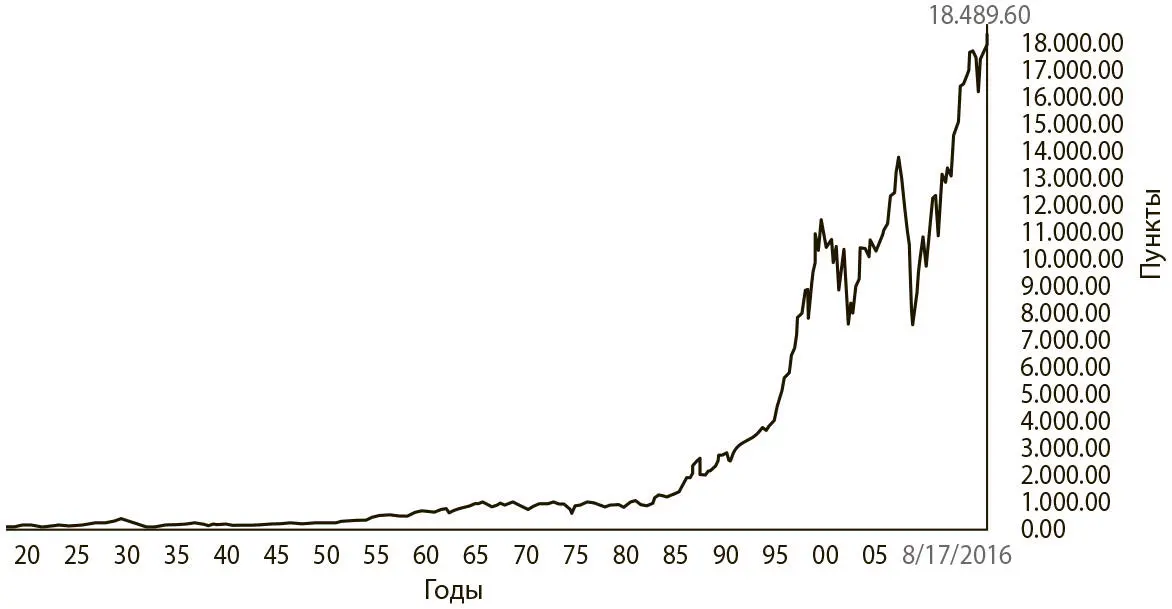

Впервые индекс Dow Jones пересек рубеж в 100 пунктов лишь через десять лет после своего создания, в 1906 году. На 3 марта 2016 года он приблизился к отметке 17 000 пунктов!

Но динамика его не была гладкой. Во время Великой депрессии индекс упал в десять раз. Номинальный уровень 1928 года был превышен только в 1953-м. Заметим, что в реальном выражении этот уровень составлял не более 65 % от предыдущего максимума. 60-е и 70-е годы также не создавали особых стимулов для роста на фоне затяжной войны во Вьетнаме, скандального Уотергейта, нефтяного кризиса 1973 года и двузначной инфляции конца 1970-х – начала 1980-х. Парадоксально, но в 1982 году индекс Dow Jones был на том же номинальном уровне, что и в 1966-м. Только технологическая революция 90-х и развитие IT-компаний подхлестнули рост фондового рынка, и индекс резко пошел вверх.

График индекса Dow Jones за всю его историю

Падения не препятствовали развитию американской экономики, напротив, за каждым из них следовало бурное развитие новых отраслей, оборот компаний увеличивался, рос внутренний рынок. Биржевая торговля также активно развивалась: так, уже к 1900 году число эмитентов, ценные бумаги которых были допущены к торгам на NYSE, достигло 1200. Активнейшим образом развивался финансовый сектор. Через семь лет, в 1907 году, произошел кризис, известный как банковская паника (Bankers’ Panic, или Knickerbocker Crisis). Предпосылки для этого кризиса были созданы заранее: так, весной 1906 года Сан-Франциско серьезно пострадал от землетрясения, и ликвидность потекла на запад страны. Банк Англии повысил ставки, что вызвало еще больший отток средств из Нью-Йорка. Уже к лету 1906 года акции упали на 18 %, нестабильность сохранялась и зимой 1906–1907 годов. Момент для паники настал осенью 1907-го: из-за неудачных спекуляций акциями United обанкротился брокерский дом Gross & Kleeberg. Третья в Нью-Йорке трастовая компания Knickerbocker Trust Company всего за три часа вынуждена была вернуть вкладчикам 8 млн долл., что стало для нее смертельным ударом. Финансовые компании, и так страдавшие от нехватки ликвидности, оказались в критической ситуации. Они закрывали друг на друга лимиты, перекредитоваться стало попросту нереально, ставки были заоблачными. Покупки ценных бумаг на заемные средства также стали невозможны, брокеры требовали одолженные средства назад. Акции начали падать, а устойчивость остальных банков оказалась под сомнением.

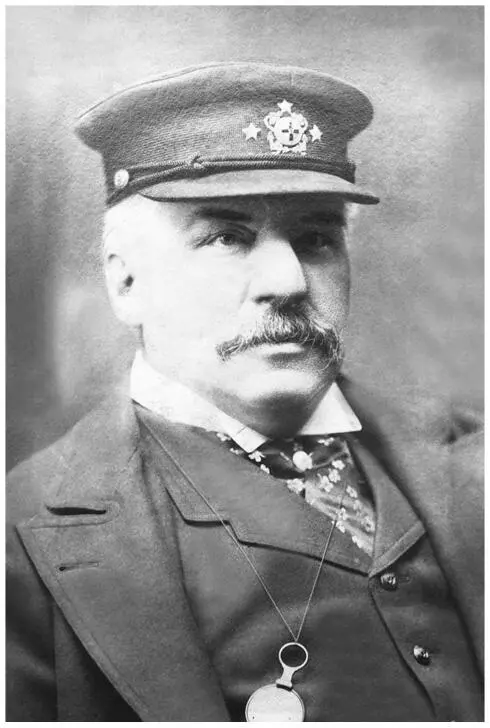

Джон Морган

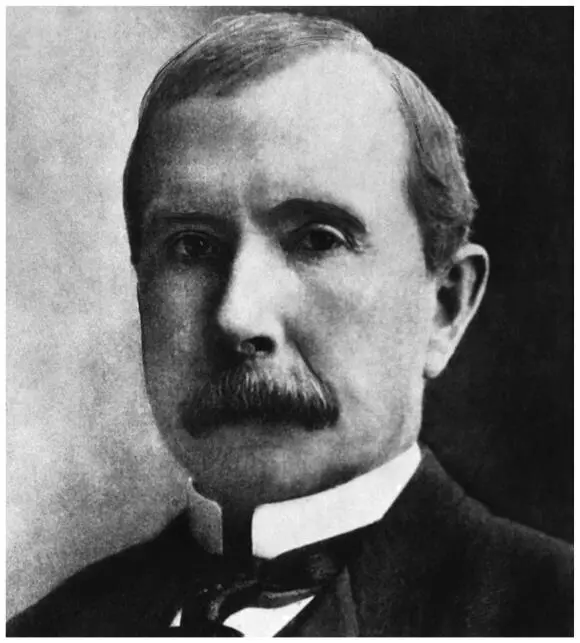

Ситуацию спасли известный финансист Джон Морган и самый богатый человек США Джон Рокфеллер. Моргана о помощи попросил президент Trust Company of America, понимавший, что необходимо выдержать набег вкладчиков, – а значит, достать ликвидность. Морган быстро оценил активы Trust Company of America и предложил продать их, чтобы расплатиться с вкладчиками. Но этого было недостаточно. Тогда Морган собрал президентов других трастовых компаний на совещание и убедил их предоставить кредиты в размере 8 млн долл., чтобы Trust Company of America могла продержаться хотя бы день. Но ликвидность требовалась всей банковской системе. Федеральное казначейство разместило 25 млн долл. в нью-йоркских банках. Рокфеллер предоставил 10 млн долл. и через агентство Associated Press сообщил всем американцам, что пожертвует половину своего состояния, лишь бы спасти банковскую систему США.

Джон Рокфеллер

Заключительным актом героической саги о спасении биржи от паники стало знаменитое заседание в библиотеке – когда Морган снова устроил совещание банкиров и промышленников по поводу спасения Tennessee Coal, Iron and Railroad Company. В итоге было решено, что корпорация отойдет к U. S. Steel. Ее спасение (а заодно и спасение крупного брокера Moore & Schley, чуть было не разорившегося на займах под залог акций этой компании) действительно помогло погасить панику.

1.3. Финансовый рынок США и финансовые воротилы конца XIX – начала ХХ века в художественной литературе

Перипетии брокеров и миноритарных инвесторов на заре становления фондового рынка США широко представлены в художественной литературе. Живописно показано, как быстро сколачивались состояния и как малейшие ошибки приводили к краху. Прославились описаниями биржевых подъемов и спадов и великие американские писатели, и европейцы, например англичане Сомерсет Моэм и Чарльз Диккенс. Моэм жил в США, вкладывал гонорары от своих книг в американские государственные облигации и даже столкнулся с обманом со стороны брокерской компании.

В романе «Жизнь и приключения Мартина Чезлвита» Чарльз Диккенс описывает перипетии англичанина, который в 40-х годах XIX века решил заняться фермерством в США (на участке земли с многообещающим названием «Эдем», расположенном, как впоследствии выяснилось, в болотах Миссисипи) и сколотить богатство.

Читать дальшеИнтервал:

Закладка: