Александр Силаев - Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно

- Название:Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2019

- Город:Москва

- ISBN:978-5-9614-2740-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Александр Силаев - Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно краткое содержание

Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

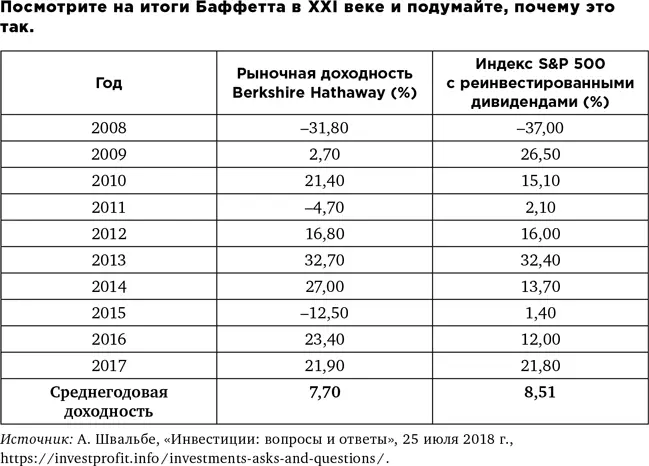

Уоррен Баффетт не стал глупее, он делает то же, что делал всегда. Просто в новом мире это хуже работает.

Кстати, по-другому и не могло быть.

На финансовом рынке нельзя зарабатывать вечно одним и тем же способом.

Это очень важное правило. Давайте рассмотрим на примере. Не будем брать спекулянтов — они упрутся в ликвидность. Возьмем предельно масштабируемую стратегию — стоимостное инвестирование. То, что делал Баффетт и другие ученики Грэма. Допустим, этот метод, если все делать правильно, дает перевес над индексом в 10 % годовых. Допустим, есть группа игроков, которая умеет это делать и обладает каким-то процентом капитализации рынка. Небольшим. Например, 1 %. Но этот 1 % растет со скоростью на 10 % больше рынка, отбирая капитал других участников. Теперь предположим, что стратегия не сломается . Нескольких десятилетий хватит, чтобы весь капитал перешел к этой группе.

Этого не может быть потому, что этого не может быть. Еще на подступах к доминированию группа столкнется с проблемой: у кого отбирать деньги с той же скоростью? Это чисто умозрительное заключение, но эмпирия ничего не сделает против логики. Мы видим, что логически стоимостное инвестирование должно начать портиться.

5.5. Прорицатели на потоке. — Если ты не Нострадамус. — Купи деньги подешевле. — От 1 до 100. — Неужели так просто? — Посчитали и прослезились

Мы говорили о трех методах стоимостного подхода. Увы, кризис отчетности касается всех трех. С балансовым методом это просто нагляднее.

Дисконтирование денежных потоков имеет в основе более здоровую концепцию того, что такое бизнес. Это не куча всего хорошего, сваленного на баланс, а машинка для добывания денег в будущем. Все верно. Проблема в том, что будущие потоки невозможно посчитать точно. И даже приблизительно. Небольшие поправки в расчетах могут привести к изменению итоговой цифры в два раза, а это слишком большое искажение для принятия решений. «Компания А принесет в будущем в два раза больше денег, чем Б. Или не принесет, смотря как считать. Инвестируем?»

Теоретически компания существует бесконечно и возвращает акционеру его вложение дивидендами. Если дивидендов нет, это означает, что прибыль реинвестируется, чтобы в будущем дивидендов было еще больше. Практически же никто не собирается жить вечно. Более того, если взять среднее физическое лицо и среднее юридическое лицо — человек переживет фирму. Невозможно сказать, что именно с ней случится, но фирмы в среднем живут дольше, чем хомячки, и меньше, чем люди. Хотя бы поэтому прибыль будущих периодов дешевле прибыли нынешнего года. Но теоретически учитывается вся будущая прибыль. Как?

Вот есть нынешняя прибыль, это число, оно известно. Есть представления о том, насколько она нормальна в этом году. Может быть, она обусловлена резким скачком валютного курса или удачной продажей непрофильного актива. Есть представление о том, как привести реальную прибыль к ее нормальному виду. Далее, есть представление, что может повлиять на нее в будущем. Может быть, у нас циклическая компания на вершине цикла или в низине. Учитываем и это. Затем смотрим, насколько прибыль следующих лет менее важна, чем сейчас. На выходе получаем некое число для компании А. Сравниваем число с текущей ценой акции и с аналогичными числами компаний Б, В, Г. Выбираем лучшие.

В этом алгоритме расчета теоретически все может быть безупречно, а практически может сломаться в десяти местах. Тем более если возьмемся считать российские компании. Ради эксперимента можно взять десять компаний и десять лет. Задача в том, чтобы получить десять чисел. Через десять лет можно посмотреть, насколько мы были правы. Выше сказано, что ошибиться в два раза очень легко. Не так уж трудно ошибиться и в десять раз: слишком много факторов. Синоптики не берутся предсказать погоду на год вперед, мы же беремся предсказывать экономику на десятилетия — не слишком ли большая самоуверенность?

Остается сравнительный метод. Он тоже не так прекрасен, как в старые добрые времена, и, честно говоря, немного удивляет, что он до сих пор приносит какие-то деньги. Может быть, везет, но слишком долгое везение означает, что метод еще работает. Главное, что играть в эту игру безопасно. Сложно сыграть хуже, чем кот (Орландо и Лукерья теперь всегда с нами). А на портфель кота мы уже согласны.

В каком-то смысле два других подхода тоже сравнительные. Мы же всегда делаем одно и то же: вычленяем некий фактор, смотрим его силу для разных акций, принимаем решение.

Тот сравнительный метод, который прямо называется этим словом, не пытается заглянуть в будущее. Мы не знаем денежный поток компании в следующие годы, утешая себя лишь тем, что этого не знает никто. Если будущее неизвестно, то прошлое ненадежно. Можно посмотреть активы компании, оцененные в прошлом затратным методом, и как они соотносимы с ее рыночной ценой, но зачем? Мы сравниваем только сегодняшний день с сегодняшним днем у разных компаний.

Например, если мы покупаем будущую прибыль компании, можно не пытаться ее угадать. Будем считать, что все компании подвержены случайности в равной мере: где-то дела ухудшатся, где-то улучшатся. Но у всех есть цена сегодняшней прибыли . Это простейший мультипликатор P/E. Рыночная стоимость, деленная на прибыль.

Чем дешевле стоит прибыль, тем лучше.

Мультипликатор может принимать самые любопытные значения: от 1 (удивительная дешевизна) до 100 (поразительная дороговизна). Бывают и отрицательные значения (когда вместо прибыли убыток), но эпизодично, и нам они не интересны. Цифра 1 означает, что компанию можно купить за одну ее годовую прибыль. Цифра 100 означает, что компания стоит сто своих прибылей. Обычно такая цена оправдывается лишь тем, что «бизнес только выходит на прибыль» или «это был очень плохой год». В общем, когда прибыль покупают за сто прибылей, покупают всегда надежду на ее рост, иначе покупка бессмысленна.

Если мы посмотрим на США и другие развитые рынки, средний исторический P/E там в районе 15–20. Нормально, если компания стоит 20 своих годовых прибылей, или, что то же самое, дает возврат на капитал в 5 %. Когда средний P/E японской биржи поднялся в 1990 году до 100, это событие вошло в историю. Оно означало очень переоцененный рынок. Дальше — только вниз. Рынок упал и до сих пор стоит дешевле, чем тогда.

Российские компании исторически стоят дешево, средний P/E здесь в диапазоне 5–10. Когда в начале 2008 года он был в районе 12–13, это вошло в историю как пузырь. Почему российские компании дешевле американских в среднем в 2–3 раза, всем примерно понятно и обычно называется «страновые риски».

Читать дальшеИнтервал:

Закладка:

![Александр Силаев - Философия без дураков [Как логические ошибки становятся мировоззрением и как с этим бороться?] [litres]](/books/1064394/aleksandr-silaev-filosofiya-bez-durakov-kak-logiche.webp)