Оксана Курбангалеева - Как правильно применять «упрощенку»

- Название:Как правильно применять «упрощенку»

- Автор:

- Жанр:

- Издательство:Array Литагент «Эксмо»

- Год:2010

- Город:Москва

- ISBN:978-5-699-41075-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Оксана Курбангалеева - Как правильно применять «упрощенку» краткое содержание

Как правильно применять «упрощенку» - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Пример

ООО «Факел» применяет упрощенную систему налогообложения. В качестве объекта налогообложения организация выбрала доходы, уменьшенные на сумму расходов.

В марте 2010 г. организация заключила договор мены с ЗАО «Салют». Согласно условиям договора ООО «Факел» должно передать ЗАО «Салют» 10 холодильников стоимостью 200 000 руб., а ЗАО «Салют» – 10 электроплит. Обмен признан равноценным.

Покупная стоимость холодильников составляет 180 000 руб. (товарно-транспортная накладная от 21.03.2010 № 32). Задолженность перед поставщиком холодильников была погашена 23.03.2010 (платежное поручение № 7).

Ситуация 1

ООО «Факел» 31.03.2010 получило партию электроплит, а 01.04.2010 оно отгрузило в адрес ЗАО «Салют» партию холодильников.

Ситуация 2

ООО «Факел» 31.03.2010 отгрузило в адрес ЗАО «Салют» партию холодильников (товарно-транспортная накладная № 14), а 01.04.2010 ООО «Факел» получило партию электроплит (товарно-транспортная накладная № 104).

Как в первом, так и во втором случае стоимость электроплит, полученных по договору мены, в размере 200 000 руб. включена в состав доходов за II квартал 2010 г.

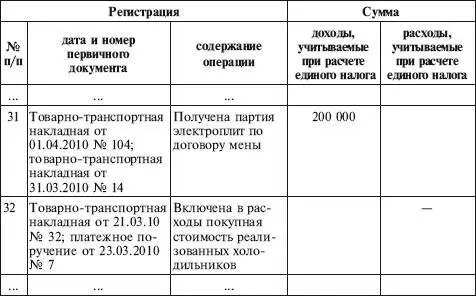

01.04.2010 бухгалтер ООО «Факел» сделал следующие записи в книге учета доходов и расходов:

I. Доходы и расходы

Довольно часто возникает вопрос: может ли организация, применяющая упрощенную систему налогообложения, считать имущество, полученное по договору мены, оплаченным и включить его стоимость в состав расходов?

Главой 26.2 НК РФ установлено, что фактической оплатой товаров, работ, услуг считается не только поступление денежных средств на расчетный счет или в кассу организации, но и погашение задолженности перед поставщиком иным способом (п. 1 ст. 346.17 НК РФ).

На взгляд автора, под иными способами погашения задолженности можно понимать и оплату стоимости приобретенных товаров неденежными средствами, т.е. передачу товаров в обмен на полученное имущество.

Следовательно, моментом оплаты имущества, полученного по договору мены, является день передачи товара контрагенту.

Если организация – «упрощенец» приобрела основное средство, то его стоимость можно включить в состав расходов с момента ввода в эксплуатацию.

Если же в ходе товарообменной операции были приобретены товары, то включить в расходы их стоимость можно после их отгрузки покупателю и получения платы за них.

Что касается сырья и материалов, полученных по договору мены, то их стоимость включается в состав расходов после передачи в производство.

Доходы, полученные по пластиковым картам

Как уже упоминалось, организации, применяющие упрощенную систему налогообложения, должны признавать доходы в день поступления средств на расчетный счет в банке или в кассу, в день получения имущества, работ, услуг или имущественных прав (ст. 346.17 НК РФ).

Эти организации могут принимать от покупателей оплату своих товаров по пластиковым картам. Для этого необходимо заключить договор с кредитной организацией, которая ведет расчеты по платежным картам (эквайрером). В момент покупки покупатель – владелец платежной карты предъявляет ее продавцу, а продавец с использованием электронного терминала платежной системы составляет квитанцию (слип). В момент составления слипа происходит авторизация платежной карты. В дальнейшем слип используется для расчетов между эквайрером и организацией-продавцом. Такой порядок использования платежных карт в торговле предусмотрен Положением ЦБ РФ от 24.12.2004 № 266-П.

Кроме того, организация-продавец в момент оплаты товаров должна выдать покупателю чек контрольно-кассовой техники (ст. 5 Федерального закона от 22.05.2003 № 54-ФЗ).

При авторизации банковской карты кредитная организация, выдавшая платежную карту, принимает на себя обязательство оплатить товары, приобретенные владельцем карты. В это же время обязанность покупателя по оплате товара считается исполненной.

Дата авторизации банковской карты и дата поступления денежных средств на расчетный счет организации, как правило, не совпадают. Более того, при зачислении денег на счет банк удерживает с каждой суммы комиссию. Поэтому возникает вопрос: в какой момент признавать выручку от реализации товаров в составе доходов и как определить ее размер?

По мнению Минфина России, величина доходов организации, применяющей упрощенную систему налогообложения, в данном случае равна стоимости реализованных товаров (письма Минфина России от 21.11.2007 № 03-11-04/2/280, от 14.11.2004 № 03-03-02-04/1-30). Она определяется на основании чека ККТ, который был пробит в момент оформления покупки.

Сумма комиссии, которую удерживает банк по операциям с пластиковыми картами, организация может включить в состав своих расходов на основании подп. 9 п. 1 ст. 346.16 НК РФ. Это относится к тем налогоплательщикам, которые выбрали в качестве объекта налогообложения доходы, уменьшенные на величину расходов.

Сумма комиссии не всегда отражается в банковской выписке или в каких-либо других подтверждающих документах. Поэтому для отражения указанной суммы в книге учета доходов и расходов необходимо составить бухгалтерскую справку, в которой будет приведен расчет комиссионных сборов за авторизацию банковской карты. Фактически комиссионный сбор равен разнице между суммой, указанной в чеке ККТ, и суммой, зачисленной на расчетный счет организации, применяющей упрощенную систему налогообложения.

Датой признания выручки от реализации товаров в составе доходов организации – «упрощенца» следует считать день поступления денег на расчетный счет (письма Минфина России от 03.04.2009 № 03-11-06/2/58, от 23.05.2007 № 03-11-04/2/138).

4.2. ВНЕРЕАЛИЗАЦИОННЫЕ ДОХОДЫ

Штрафы за нарушение хозяйственных договоров

В состав внереализационных доходов организации, применяющей упрощенную систему налогообложения, включают суммы штрафов, уплаченные контрагентами за нарушение условий договоров (п. 3 ст. 250 НК РФ). Указанные суммы необходимо отражать только в тот момент, когда денежные средства зачислены на расчетный счет организации или поступили в кассу.

Доходы от сдачи имущества в аренду

Согласно п. 4 ст. 250 НК РФ доходы от сдачи имущества в аренду относятся к внереализационным доходам предприятия при условии, что сдача имущества в аренду не является основным видом деятельности предприятия.

Следует иметь в виду, что местонахождение объекта недвижимости, который передается в аренду, значения не имеет. Платить единый налог с арендной платы организация – «упрощенец» должна по месту своего нахождения (письмо Минфина России от 02.12.2005 № 03-11-04/2/143).

Читать дальшеИнтервал:

Закладка: