Андрей Крюков - Бухгалтерский учет с нуля

- Название:Бухгалтерский учет с нуля

- Автор:

- Жанр:

- Издательство:Array Литагент «Эксмо»

- Год:2010

- Город:М.

- ISBN:978-5-699-35822-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Андрей Крюков - Бухгалтерский учет с нуля краткое содержание

Вы тоже решили стать бухгалтером, но, впервые соприкоснувшись с бухгалтерским учетом, решили, что мир счетов и проводок, реестров и отчетов слишком сложен и непонятен. Эта книга станет вашим лучшим гидом в этом мире. С ее помощью вы разберетесь в терминах и понятиях бухгалтерского учета, узнаете и поймете его формы, принципы и методики, научитесь делать проводки и составлять учетные документы.

Постепенно изучая жизнь фирмы, погружаясь в ее хозяйственную деятельность, вы почувствуете себя бухгалтером, закупающим оборудование и материалы, выплачивающим зарплату и отпускные работникам, проводящим инвентаризацию и рассчитывающим налоги, составляющим формы и оценивающим прибыль.

Бухгалтерский учет с нуля - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

– на начало пятого года – 2560 руб. (6400 руб. – 3840 руб.), а годовая сумма амортизации – 1536 руб. (60 % от 2560 руб.);

– на конец пятого года – 1024 руб. (2560 руб. – 1536 руб.). То есть по истечении назначенного срока полезного использования основного средства его стоимость не будет полностью погашена, а согласно правилам начисление амортизации должно быть продолжено.

При способе списания стоимости по сумме чисел лет срока полезного использованиягодовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных средств и годового соотношения, где в числителе – количество лет, остающихся до конца срока службы.

Если установленный срок полезного использования объекта – пять лет, то сумма чисел лет срока его службы составляет 15 лет (1 + 2 + 3 + 4 + 5). В первый год эксплуатации указанного объекта должна быть начислена амортизация в размере 5/15 начальной стоимости, что составит 33 330 руб.; во второй год – 4/15 начальной стоимости, что составит 26 670 руб.; в третий год – 3/15, что составит 20 000 руб.; в четвертый год – 2/15, что составит 13 330 руб.; в пятый (последний) год – 1/15, что составит 6670 руб.

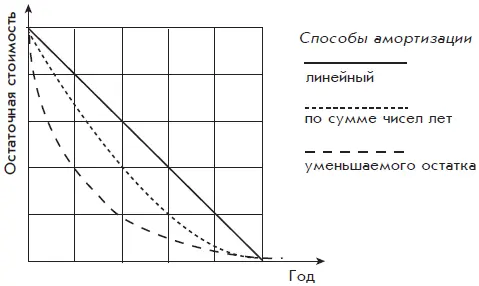

На рис. 3.3 показано изменение остаточной стоимости объекта основных средств исходя из данных приведенного выше примера (со сроком полезного использования пять лет) при различных повременных способах амортизации:

При использовании способа уменьшаемого остатка и способа списания по сумме чисел лет срока полезного использования с течением времени сумма амортизационных отчислений уменьшается. Это соответствует экономическому смыслу использования основного средства, поскольку обычно со временем оно устаревает и его полезность уменьшается.

Рис. 3.3. Сравнение повременных способов амортизации

Расчеты подтверждают, что для минимизации платежей по налогу на имущество способ уменьшаемого остатка является самым выгодным при любых сроках полезного использования объекта. По сравнению с линейным способом общая сумма начисленного налога будет меньше в 1,5 раза при длительных сроках использования объекта и почти в 3 раза при сроках менее пяти лет. Экономия на налоге на имущество достигается за счет максимального снижения остаточной стоимости основных средств в пределах возможностей, предоставляемых законодательством. Выбор параметров амортизации основных средств должен быть тщательно согласован со стратегическими планами организации. Следует учитывать, что однажды установленные в бухгалтерском учете параметры амортизации основного средства не подлежат изменению.

Для некоторых видов объектов основных средств организация может выбрать способ списания стоимости пропорционально объему продукции (работ).

Амортизационные отчисления рассчитываются пропорционально значению натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств.

Этот способ применяется к автотранспортным средствам, для которых показателем объема работ является пробег по автомобильному счетчику.

Например, если согласно техническим данным транспортное средство рассчитано на пробег 200 тыс. км, то на каждую тысячу километров пробега следует списывать 1/200 долю его первоначальной стоимости.

Однако использовать данный способ амортизации сложнее, чем повременные способы. По завершении каждого месяца требуется собирать показатели использования всех объектов основных средств, амортизация по которым начисляется данным способом. Поэтому на практике этот способ применяется редко.

Выводы

1. Основные средства – это имущество длительного пользования, используемое в качестве средств труда или для управления организацией.

2. Стоимость основных средств переносится на себестоимость готовой продукции путем начисления амортизации.

3. Организация имеет право выбирать один из нескольких способов начисления амортизации.

НЕМАТЕРИАЛЬНЫЕ АКТИВЫ

это обобщающее понятие, которым обозначается имущество организации длительного пользования (со сроком использования не менее 12 месяцев или не менее длительности обычного операционного срока организации, если он превышает 12 месяцев), которое не имеет материальной формы. Бухгалтерский учет нематериальных активов имеет много общего с бухгалтерским учетом основных средств. И основные средства, и нематериальные активы относятся к внеоборотным активам. Это означает, что и те, и другие используются на протяжении многих операционных циклов деятельности организации.

Нематериальные активы -

Нематериальные активы, как и основные средства, имеют срок использования, в течение которого их стоимость переносится на изготовленную продукцию и оказанные услуги посредством начисления амортизации.

Обычно бухгалтеры имеют дело с нематериальными активами существенно реже, чем с основными средствами.

Классификация нематериальных активов

К нематериальным активам, в частности, относятся:

1) произведения науки, литературы и искусства;

2) программы для электронных вычислительных машин;

3) изобретения, полезные модели, селекционные достижения;

4) секреты производства (ноу-хау);

5) товарные знаки и знаки обслуживания;

6) деловая репутация.

Первые пять пунктов приведенного перечня можно объединить понятием объекты интеллектуальной собственности.

Понятие деловой репутации используется в ситуации, когда одна организация приобретает другую организацию. При этом организация-покупатель ставит на бухгалтерский учет все имущество приобретенной организации по данным ее бухгалтерского баланса. Если сумма покупки не совпадает с балансовой стоимостью имущества (а обычно так и бывает), разницу надо как-то отразить в учете.

Деловая репутация организации– это разница между оценкой стоимости приобретаемой организации как единого имущественного комплекса и балансовой стоимостью ее имущества.

Деловая репутация может быть положительной или отрицательной. Положительную деловую репутацию необходимо рассматривать как надбавку, выплачиваемую покупателем в обеспечение будущей потенциальной доходности приобретенной организации, отрицательную деловую репутацию – как скидку в связи с плохим финансово– хозяйственным положением приобретаемой организации.

Читать дальшеИнтервал:

Закладка:

![Сергей Молчанов - Бухгалтерский учет за 14 дней. Экспресс-курс [litres]](/books/1057723/sergej-molchanov-buhgalterskij-uchet-za-14-dnej-ekspress-kurs-litres.webp)