Л. Сотникова - Имущественные налоги

- Название:Имущественные налоги

- Автор:

- Жанр:

- Издательство:be028f48-9269-102b-911f-e616bb67d0de

- Год:2008

- Город:М.

- ISBN:978-5-93094-242-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Л. Сотникова - Имущественные налоги краткое содержание

Издание представляет собой практическое пособие по применению налогоплательщиками требований Налогового кодекса Российской Федерации к исчислению и уплате трех имущественных налогов: налога на имущество организаций, транспортного и земельного налогов.

Требования налогового законодательства рассмотрены с учетом изменений, действующих с 1 января 2008 года, а также с учетом разъяснений Минфина России по ситуациям, вызывающим наибольшие затруднения у налогоплательщиков.

Имущественные налоги - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Так, в соответствии со ст. 20 Федерального закона от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)» транспортное средство – объект лизинга может быть зарегистрировано или на лизингодателя, или на лизингополучателя.

По мнению Минфина России, если по договору лизинга транспортные средства, зарегистрированные на лизингодателя, временно переданы по месту нахождения лизингополучателя и временно поставлены на учет в ГИБДД по местонахождению лизингополучателя , то плательщиком транспортного налога является лизингодатель по месту государственной регистрации транспортных средств.

Если по соглашению сторон лизингодатель поручает лизингополучателю регистрацию предмета лизинга на имя лизингодателя, то в регистрационных документах должны быть указаны сведения о собственнике и владельце (пользователе) имущества.

Организация, владеющая автомобилем по договору лизинга, является плательщиком транспортного налога, если по взаимному согласию между ней и лизингодателем данный автомобиль зарегистрирован на организацию-лизингополучателя (письмо Минфина России от 12.12.2006 № 03-06-04-04/52).

Арбитражные суды по данному вопросу занимают аналогичную позицию [постановления ФАС Западно-Сибирского округа от 27.06.2007 № Ф04-4290/2007 (35713-А75-40), ФАС Центрального округа от 20.02.2007 № А48-2670/06-8].

В соответствии с подпунктом 5 п. 2 ст. 358 НК РФ объектом обложения транспортным налогом не являются тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, машины для перевозки птицы, перевозки и внесения минеральных удобрений, оказания ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей 5 и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции.

При этом сельскохозяйственный товаропроизводитель должен подтверждать свой статус путем представления в налоговый орган расчета стоимости произведенной продукции с выделением сельскохозяйственной продукции (письмо УФНС России по Московской области от 06.10.2006 № 19-42-И/1164@, постановление ФАС Поволжского округа от 25.01.2007 № А65-14601/2006-СА2-8).

Согласно ст. 358 НК РФ объектом обложения транспортным налогом признаются:

– автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу;

– самолеты, вертолеты;

– теплоходы, яхты, парусные суда, катера;

– снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда);

– другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Не являются объектом налогообложения:

– весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 л.с.;

– автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 л.с. (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

– промысловые морские и речные суда;

– пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

– тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

– транспортные средства, принадлежащие на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

– транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

– самолеты и вертолеты санитарной авиации и медицинской службы;

– суда, зарегистрированные в Российском международном реестре судов.

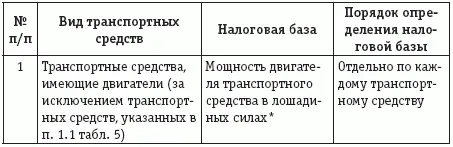

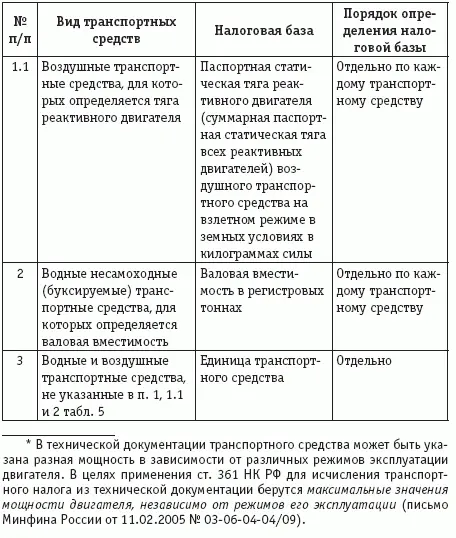

Порядок определения налоговой базы по транспортному налогу в соответствии со ст. 359 НК РФ представлен в табл. 5.

В соответствии со ст. 360 НК РФ налоговым периодом по транспортному налогу признается календарный год.

Согласно ст. 360 НК РФ отчетными периодами по транспортному налогу для налогоплательщиков, являющихся организациями , признаются I квартал, II квартал, III квартал.

При установлении транспортного налога законодательные (представительные) органы субъектов Российской Федерации имеют право не устанавливать отчетные периоды.

Таким образом, если законом какого-либо субъекта Российской Федерации не установлены отчетные периоды по транспортному налогу, не определены порядок и сроки уплаты авансовых платежей, то у организаций не возникает обязанности исчисления и уплаты транспортного налога на территории этого субъекта Российской Федерации, а также не возникает обязанности представления в налоговые органы налоговых расчетов по авансовым платежам (письмо Минфина России от 15.03.2006 № 03-06-04-04/08).

Однако если у налогоплательщика в каком-либо из отчетных периодов возникал объект налогообложения, то он обязан представлять в последующие отчетные периоды нулевые расчеты авансовых платежей по транспортному налогу до окончания налогового периода (постановление ФАС Центрального округа от 15.07.2005 № А54-387/2005-С8).

Согласно ст. 361 НК РФ налоговые ставки по транспортному налогу устанавливаются законами субъектов Российской Федерации соответственно в зависимости:

– от мощности двигателя;

– от тяги реактивного двигателя;

– от валовой вместимости транспортных средств;

– от категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства,

Читать дальшеИнтервал:

Закладка: