Светлана Уткина - Восстановление бухгалтерского учета, или Как «реанимировать» фирму

- Название:Восстановление бухгалтерского учета, или Как «реанимировать» фирму

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Светлана Уткина - Восстановление бухгалтерского учета, или Как «реанимировать» фирму краткое содержание

Каждая организация в процессе осуществления своей деятельности может столкнуться с такими проблемами, как уход бухгалтера, утеря документов, допущение ошибок в ведении учета, либо вообще отсутствие всякого учета в течение какого-либо периода, пожар на предприятии и т. д. В результате таких проблем бухгалтерский учет нуждается в восстановлении. Во всей организации бухгалтерского учета его восстановление является наиболее трудоемким процессом, т. к. необходимо приводить в порядок все бухгалтерские документы, сдавать недостающую или уточненную отчетность в налоговые органы и фонды и т. п.

Таким образом восстановление учета – своеобразная «реанимация» фирмы, выведение качества ее внутренней отчетности и учета на достойный уровень. Проводя восстановление учета, необходимо проанализировать текущее состояние дел в бухгалтерии организации и восстановить утраченные или привести в порядок неправильно оформленные документы. Если какой-то период времени бухгалтерский, финансовый и управленческий учет не велся, то проанализировать всю отчетность за этот период. А для этого необходимо подготовить и сдать отчетность за несданный период, либо грамотно восстановить всю документацию организации.

Автор настоящего пособия подробно рассматривает каждый пункт процедуры восстановления учета, помогает своими советами избежать «подводных камней», которые могут быть не видны новичку, дает советы, как минимизировать потери в ходе проведения данной операции, и как добиться в процессе проведения ее максимальных результатов в короткие сроки.

Издание предназначено, главным образом, для специалистов – бухгалтеров, а также руководителям, как малых так и средних предприятий.

Восстановление бухгалтерского учета, или Как «реанимировать» фирму - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

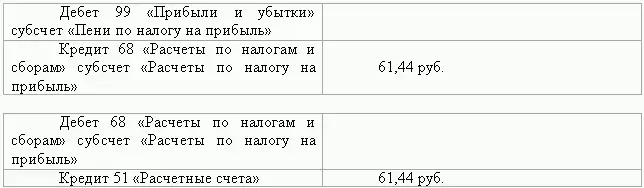

За несвоевременное исполнение налоговых обязательств с 29 марта 2006 года по 15 мая 2006 года были начислены пени:

В период с 29 марта 2006 года по 15 мая 2006 года (48 дней) ставка рефинансирования составляла 12 %. Тогда сумма пеней составит 3 200 руб.*12 %/300 дней *48 дней = 61,44 руб.

В бухгалтерском учете ООО «Галион» начисление и уплата пени отражена следующими бухгалтерскими записями:

Если же организация не погасила недоимку по налогу в течение 60 дней с момента ее образования, то налоговые органы направляют в адрес налогоплательщика уведомление, в котором указывается сумма недоимки и пеней, а также срок, в течение которого организация должна погасить задолженность.

Если в срок, указанный в уведомлении налогоплательщик так не погасит свою задолженность, налоговые органы выставляют инкассовое поручение. На основании инкассового поручения банк спишет с расчетного счета организации сумму, указанную в платежном документе (п. 2 ст. 46 НК РФ).

Если вы задержали подачу декларации на незначительный срок или, несмотря на просрочку, сам налог вы заплатили вовремя, обратите на это внимание суда. Он может расценить это как смягчающее обстоятельство и снизить сумму штрафа как минимум вдвое (Постановление Федерального арбитражного суда Волго-Вятского округа от 28 января 2002 г. по делу N А29-7560/01А).

Помните, что вы должны вести учет, даже если ваша фирма приостановила работу. Иначе налоговая инспекция имеет полное право оштрафовать вас (Постановление Федерального арбитражного суда Волго-Вятского округа от 10 июля 2001 г. по делу № А79-832/01-СК1-780).

Обратите внимание что нарушения, предусмотренные п.3 ст.120 НК РФ (грубое нарушение правил учета, повлекшее занижение налоговой базы) и ст.122, очень похожи.

И в том и другом случае идет речь о занижении налоговой базы. Из практики, налоговики часто взыскивали с налогоплательщиков два штрафа:

• 10 % от неуплаченной суммы, но не менее 15 000 руб. – на основании п.3 ст.120 НК РФ;

• 20 % от неуплаченной суммы – на основании ст.122 НК РФ.

Конец этому положило Определение Конституционного Суда РФ от 18 января 2001 г. N 6-О. Теперь два штрафа налагать нельзя. Если вы занизили налоговую базу и не уплатили налог из-за грубого нарушения правил учета, вас оштрафуют по п.3 ст.120 НК РФ. Если вы занизили налоговую базу и не уплатили налог по другой причине, на вас будет наложен штраф по ст.122 НК РФ. Такой порядок дает вам возможность снизить размер штрафа, если вы действительно занизили налоговую базу и санкций уже не избежать. При этом, вы можете изменить квалификацию нарушения, которое вы совершили, подав встречный иск в суд.

Теперь рассмотрим ситуацию, когда из-за ошибки в расчете налоговой базы организация переплатила налог. Налоговым кодексом РФ требование о сдаче при переплате уточненной декларации не установлено. Но Минфином России 15 февраля 2006 года было выпущено письмо № 03-03-04/2/33, в котором разъяснили, что налогоплательщик обязан представить в налоговый орган уточненную декларацию, если есть переплата по налогу. Срок на подачу заявления в налоговый орган о зачете переплаченного налога составляет 3 года (Постановление Президиума ВАС РФ от 29.06.2004 № 2046/04).

Изменения в лицевой карточке организации не являются доказательством того, что налоговый орган осуществил зачет по налогам, о котором просит в своем заявлении налогоплательщик, поскольку о проведении зачета должно быть в обязательном порядке вынесено решение (Постановление ФАС ВСО от 15.03.2004 № А58-2277/03-Ф02-727/04-С1).

При этом, если через месяц после подачи заявления налоговые органы не возвратят сумму переплаты, на эту величину начисляются проценты за каждый день нарушения срока (п. 9 ст. 78 НК РФ). Начисление процентов за несвоевременный возврат налога носит обеспечительный характер и гарантирует защиту прав налогоплательщика, а отсутствие в абз. 12 п. 4 ст. 176 НК РФ слова «выплачиваются» не означает, что начисленные проценты не подлежат возврату налогоплательщику (Постановление ФАС МО от 01.07.2004 № КА-А40/5360-04).

У вас могут возникнуть ситуации, когда при составлении платежного поручения вами были неверно указаны коды бюджетной классификации. Исходя из смысла ст. 45 НК РФ, неверное указание при перечислении налога кода бюджетной классификации расценивается как неуплата налога в установленный срок, однако пени по ст. 75 НК РФ начисляться не должны (Постановление ФАС Уральского Округа от 28.04.2004 № Ф09-1626/04-АК).

Неправильное указание кода бюджетной классификации при перечислении налога влечет только несвоевременность поступления данного налога в бюджет, следовательно, является основанием для доначисления пени. Однако оснований для привлечения к ответственности по п. 1 ст. 122 НК РФ отсутствуют, так как задолженности перед бюджетом у налогоплательщика не возникает (Постановление ФАС Приволжского Округа от 09.09.2004 г. № А65-3873/04-СА1-23).

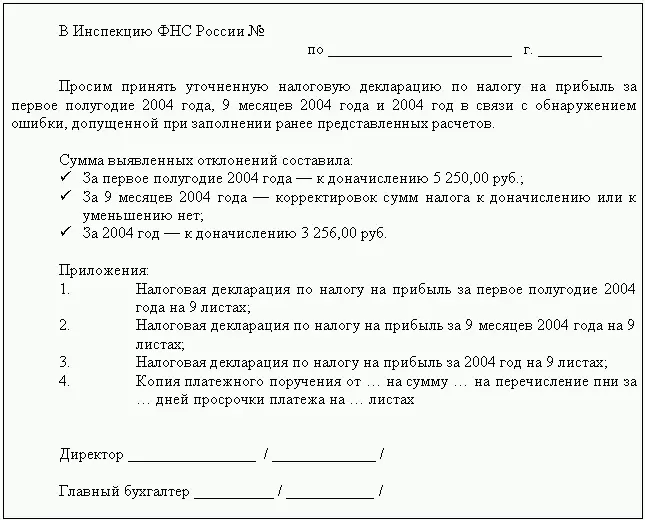

Дополнительные налоговые декларации, представляемые в налоговый орган, необходимо сопроводить письмом. Пример сопроводительного письма ожжет быть следующего содержания:

Дополнительные расчеты по налогу (всем налогам, исчисленным неверно в результате ошибки) представляются за каждый отчетный период, в котором были допущены искажения отчетности, в налоговую инспекцию в любой день обнаружения ошибки. [1]

Глава 7. Ответственность за причиненный ущерб

7.1.Ответственность за утрату документов в результате пожара

Некоторые представители налоговых органов, установив в ходе выездной налоговой проверки отсутствие у налогоплательщика первичных бухгалтерских документов и выявив, что утрата документов произошла по уважительной причине (например, затопление помещений, пожар, кража и т. д.), тем не менее, привлекают его к ответственности. По их мнению, своевременное непринятие налогоплательщиком мер к восстановлению утраченных документов свидетельствует о его вине в совершении правонарушения по ст. 120 НК РФ. Однако аргументация налоговых органов по поводу виновности налогоплательщика в невосстановлении первичных документов необоснованна, поскольку, как указал суд в Постановлении ФАС ВСО от 11 декабря 2003 года № А33-11262/03-С3-Ф02-4280/03-С1, ответственность за невосстановление утраченных документов законодательством о налогах и сборах не предусмотрена.

Основанием, освобождающим от ответственности по ст. 120 НК РФ, является отсутствие вины у налогоплательщика при совершении налогового правонарушения. Так, в одном из конкретных дел было установлено, что непредставление налогоплательщиком в налоговый орган бухгалтерских документов произошло по причине их кражи, что было подтверждено справкой начальника МОБ РОВД. Суд пришел к выводу об отсутствии в действиях налогоплательщика вины, так как непредставление бухгалтерских документов было вызвано обстоятельствами, не зависящими от воли налогоплательщика, следовательно, привлечение его к ответственности по п. 1 ст. 120 НК РФ неправомерно (Постановление ФАС ЦО от 16 октября 2002 года № А48-1456/02-18; Постановление ФАС ВСО от 16 октября 2003 года № А33-3496/03-С3-Ф02-3163/03-С1).

Читать дальшеИнтервал:

Закладка: