Светлана Уткина - Восстановление бухгалтерского учета, или Как «реанимировать» фирму

- Название:Восстановление бухгалтерского учета, или Как «реанимировать» фирму

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Светлана Уткина - Восстановление бухгалтерского учета, или Как «реанимировать» фирму краткое содержание

Каждая организация в процессе осуществления своей деятельности может столкнуться с такими проблемами, как уход бухгалтера, утеря документов, допущение ошибок в ведении учета, либо вообще отсутствие всякого учета в течение какого-либо периода, пожар на предприятии и т. д. В результате таких проблем бухгалтерский учет нуждается в восстановлении. Во всей организации бухгалтерского учета его восстановление является наиболее трудоемким процессом, т. к. необходимо приводить в порядок все бухгалтерские документы, сдавать недостающую или уточненную отчетность в налоговые органы и фонды и т. п.

Таким образом восстановление учета – своеобразная «реанимация» фирмы, выведение качества ее внутренней отчетности и учета на достойный уровень. Проводя восстановление учета, необходимо проанализировать текущее состояние дел в бухгалтерии организации и восстановить утраченные или привести в порядок неправильно оформленные документы. Если какой-то период времени бухгалтерский, финансовый и управленческий учет не велся, то проанализировать всю отчетность за этот период. А для этого необходимо подготовить и сдать отчетность за несданный период, либо грамотно восстановить всю документацию организации.

Автор настоящего пособия подробно рассматривает каждый пункт процедуры восстановления учета, помогает своими советами избежать «подводных камней», которые могут быть не видны новичку, дает советы, как минимизировать потери в ходе проведения данной операции, и как добиться в процессе проведения ее максимальных результатов в короткие сроки.

Издание предназначено, главным образом, для специалистов – бухгалтеров, а также руководителям, как малых так и средних предприятий.

Восстановление бухгалтерского учета, или Как «реанимировать» фирму - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

5. отменить постановление и направить дело на рассмотрение по подведомственности, если при рассмотрении жалобы установлено, что постановление было вынесено неправомочными судьей, органом, должностным лицом (ст. 30.7 КоАП РФ).

Пункт 3 ст. 114 НК РФ предусматривает возможность снижения размера штрафов, налагаемых на основании НК РФ за совершение налоговых правонарушений, в случае установления смягчающих ответственность обстоятельств. Так, в частности, определено, что при наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению не менее чем в два раза по сравнению с размером, установленным соответствующей статьей гл. 16 НК РФ за совершение налогового правонарушения. Обстоятельства, смягчающие ответственность за совершение налогового правонарушения, устанавливаются судом и учитываются им при наложении санкций.

Пленум Верховного Суда Российской Федерации и Пленум Высшего Арбитражного Суда Российской Федерации в совместном Постановлении от 11.06.1999 № 41/9 указали, что, учитывая, что п. 3 ст. 114 НК РФ установлен лишь минимальный предел снижения налоговой санкции, суд по результатам оценки соответствующих обстоятельств (например, характера совершенного правонарушения, количества смягчающих ответственность обстоятельств, личности налогоплательщика, его материального положения) вправе уменьшить размер взыскания более чем в два раза. (Постановление ФАС Центрального округа от 05.08.2002 по делу № А64-508/02-15, в котором размер штрафа снижен в 30 раз.)

Арбитражная практика показывает, что смягчающими признаются, как правило, следующие обстоятельства:

• тяжелое материальное положение привлекаемого к ответственности лица, отсутствие источника уплаты санкции.

К примеру, Постановлением ФАС СЗО от 03.07.2002 по делу № А56-8112/02 смягчающим обстоятельством признано, что индивидуальное частное предприятие реальной деятельности не ведет, реальных источников для уплаты штрафов не имеется.

• состояние здоровья привлекаемого к ответственности лица и его близких.

К примеру, в Постановление ФАС МО от 16.10.2001 по делу № А13-3326/01-03, суд учел незначительность просрочки (один день), отсутствие вредных последствий правонарушения и правомерно применил положения ст. 112 НК РФ, предусматривающей возможность уменьшения взыскиваемого с налогоплательщика штрафа.

• факт совершения налогового правонарушения впервые.

К примеру, Постановлением ФАС УО от 20.05.2002 по делу № Ф09-997/02-АК смягчающим ответственность обстоятельством суд кассационной инстанции признает совершение налогового правонарушения впервые и считает необходимым снизить размер штрафа.

• статус налогоплательщика.

К примеру, в Постановлении ФАС СЗО от 13.08.2002 по делу № А56-11714/02 суд учел, что налогоплательщик является бюджетным учреждением и не имеет специальной статьи дохода для уплаты штрафа.

Возможностью избежать ответственности, предусмотренной п. 1 ст. 122 НК РФ, является наличие переплаты в сумме, равной или большей, чем подлежащая доплате на основании уточненной налоговой декларации. Так, согласно п. 42 Постановления Пленума Высшего Арбитражного Суда Российской Федерации от 28.02.2001 № 5 «О некоторых вопросах применения части первой Налогового кодекса Российской Федерации» состав правонарушения, предусмотренный ст. 122 НК РФ, отсутствует, если в предыдущем периоде у налогоплательщика имеется переплата определенного налога, которая перекрывает или равна сумме того же налога, заниженной в последующем периоде и подлежащей уплате в тот же бюджет, и указанная переплата не была ранее зачтена в счет иных задолженностей по данному налогу, состав правонарушения, предусмотренный ст. 122 НК РФ, отсутствует, поскольку занижение суммы налога не привело к возникновению задолженности перед бюджетом в части уплаты конкретного налога. При этом зачесть переплату можно только по соответствующему уровню бюджетной системы.

Налоговые органы могут оштрафовать организацию, которая допустила ошибку в налоговой декларации, за одно из следующих нарушений:

1. Грубое нарушение правил учета доходов и расходов и объектов налогообложения, если они повлекли за собой занижение налоговой базы (п. 3 ст. 120 НК РФ). Грубым нарушением правил учета доходов, расходов и объектов налогообложения считаются:

• отсутствие первичных документов;

• отсутствие счетов-фактур или регистров бухгалтерского учета;

• систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета и отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

При этом, если правила учета объекта налогообложения по какому-нибудь налогу грубо нарушались в течение более чем одного налогового периода, штраф возрастает до 15 000 руб.

2. За неуплату или неполную уплату налога в результате занижения налоговой базы, иного неправильного исчисления налога (ст. 122 НК РФ).

В первом случае сумма штрафа составит 10 % от неуплаченного налога, но не менее 15 000 руб. А во втором случае – 20 % от суммы недоимки. Если неуплата или неполная уплата были совершены умышленно, то величина штрафа составит 40 % от неуплаченных сумм налога.

Организация, нарушившая сроки уплаты налога, должна самостоятельно рассчитать и уплатить пени в бюджет (ст. 75 НК РФ). Пени начисляются за каждый календарный день прострочки. Отсчет ведется со следующего дня после установленного срока уплаты.

Пени не начисляются только в том случае, если по решению налогового органа или суда были приостановлены операции налогоплательщика по расчетному счету, либо наложен арест на имущество организации.

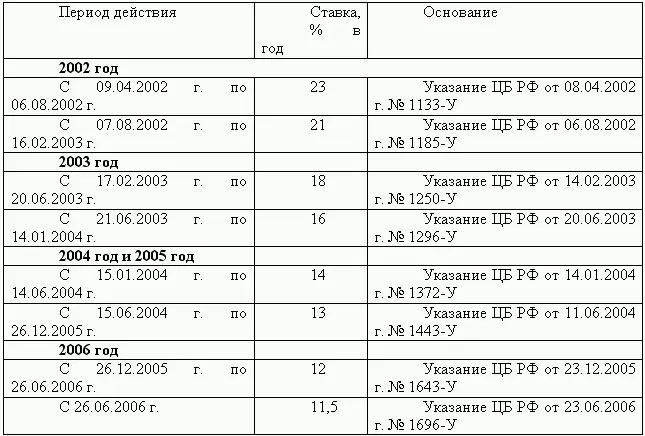

Расчет пени ведется в процентах от неуплаченной суммы налога в размере одной трехсотой ставки рефинансирования Банка России, которая действует в период просрочки. Если в течение срока пока за организацией числиться задолженность по недоплаченному налогу ставка рефинансирования меняется, то расчет пеней должен вестись за каждый период времени, в котором ставки рефинансирования была постоянной. Затем полученные суммы пеней за периоды времени необходимо сложить.

Обращаю ваше внимание, что день погашения недоимки по налогу включается в тот период, за который начисляются пени.

Для удобства ниже приведены размеры ставки рефинансирования (учетной ставки) Банка России на период с 2002 года по 2006 год:

Например, в результате шибки в налоговых регистрах ООО «Галион» недоплатило налог на прибыль за 2005 год. Сумма недоимки составила 3 200 руб. Налог был перечислен лишь 15 мая, в то время как срок уплаты налога на прибыль согласно НК РФ – 28 марта 2006 года.

Читать дальшеИнтервал:

Закладка: