Анна Клокова - Уплата налогов и сборов: как получить отсрочку

- Название:Уплата налогов и сборов: как получить отсрочку

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Анна Клокова - Уплата налогов и сборов: как получить отсрочку краткое содержание

Эта книга написана с учетом изменений в налоговом законодательстве, действующих с 1 января 2008 г. Согласно этим изменениям установлен новый порядок, регламентирующий процедуру организации внутриведомственной работы налоговых органов по рассмотрению заявлений о предоставлении отсрочек, рассрочек, инвестиционных налоговых кредитов.

Издание адресовано в первую очередь руководителям, бухгалтерам, главным бухгалтерам, а также специалистам экономических служб организаций.

Издание подготовлено при содействии агентства деловой литературы «Ай Пи Эр Медиа» www.iprmedia.ru

Уплата налогов и сборов: как получить отсрочку - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий налоговый период, то есть не позднее 28 календарных дней после окончания отчетного периода и не позднее 28 марта после окончания налогового периода.

Ежемесячные авансовые платежи, подлежащие уплате в течение отчетного периода, уплачиваются в срок не позднее 28-го числа каждого месяца этого отчетного периода.

Для налогоплательщиков, уплачивающих ежемесячные авансовые платежи, исходя из фактически полученной прибыли, суммы авансовых платежей производятся налогоплательщиками исходя из ставки налога и фактически полученной прибыли, рассчитываемой нарастающим итогом с начала налогового периода до окончания соответствующего месяца. При этом сумма авансовых платежей, подлежащая уплате в бюджет, определяется с учетом ранее начисленных сумм авансовых платежей. Налогоплательщик вправе перейти на уплату ежемесячных авансовых платежей исходя из фактической прибыли, уведомив об этом налоговый орган не позднее 31 декабря года, предшествующего налоговому периоду, в котором происходит переход на эту систему уплаты авансовых платежей. При этом система уплаты авансовых платежей не может изменяться налогоплательщиком в течение налогового периода. Налогоплательщики, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли, уплачивают авансовые платежи не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление налога.

Для налогоплательщиков, у которых за предыдущие четыре квартала доходы от реализации, определяемые в соответствии с о статьей 249 НК РФ, не превышали в среднем трех миллионов рублей за каждый квартал , а также бюджетные учреждения, иностранные организации, осуществляющие деятельность в Российской Федерации через постоянное представительство, некоммерческие организации, не имеющие дохода от реализации товаров (работ, услуг), участники простых товариществ в отношении доходов, получаемых ими от участия в простых товариществах, инвесторы соглашений о разделе продукции в части доходов, полученных от реализации указанных соглашений, выгодоприобретатели по договорам доверительного управления, суммы авансовых платежей исчисляются по итогам отчетного периода и уплачиваются только поквартально. Делать это нужно ежеквартально в сроки, установленные для подачи налоговых деклараций за соответствующий отчетный период, – не позднее 28-го числа месяца, следующего за отчетным кварталом (п. 1 ст. 287, п. 3 ст. 289 НК РФ). Рассмотрим примеры 6.4 и 6.5.

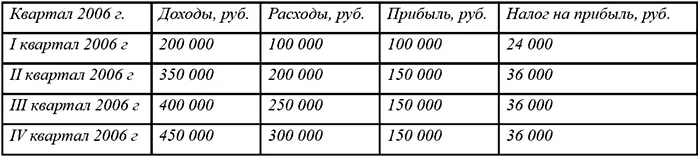

Пример 6.4.Организация начала осуществлять деятельность в 2005 году. Размер выручки и расходов организации в 2006 г. приведен в таблице. Во всех указанных в таблице периодах организация не превысила установленный законодательством барьер, поэтому налог на прибыль она должна уплачивать по истечении квартала до 28 числа следующего за отчетным кварталом месяца. Например, за I квартал 2006 года – до 28 апреля 2006 года, за II квартал 2006 года – до 28 июля 2006 года и т.д.

Пример 6.5.Если в I квартале 2008 года организация получит выручку, превышающую 3 000 000 рублей, то она должна уплачивать ежемесячно авансовые платежи, начиная со II квартала 2008 года, исходя из прибыли, полученной за I квартал 2008 года. Перейти на уплату авансовых платежей, исходя из фактически полученной прибыли, можно будет только после 31 декабря 2008 года, предварительно уведомив об этом налоговый орган.

Допустим, организация реализовала в I квартале 2008 года товаров на 3500 000 руб., расходов осуществила на 2000 000 руб., полученная прибыль составила 1 500 000руб., налог на прибыль 24% 360 000 руб. Следовательно, до 28 апреля 2008 года она уплатить налог на прибыль в сумме 360 000 руб. Во II квартале организация должна уплачивать авансовые платежи по налогу на прибыль следующим образом:

До 28 апреля 2008 года 1/3 × 360 000 руб. = 120 000 руб.

До 28 мая 2008 года 1/3 × 360 000 руб. = 120 000 руб.

До 28 июня 2008 года 1/3 × 360 000 руб. = 120 000 руб.

В III квартале 2008 года организация должна будет уплачивать авансовые платежи, исходя из фактически полученной прибыли за II квартал 2008 года и т.д.

В соответствии с п.6 ст.286 НК РФ организации, вновь созданные, начинают уплачивать ежемесячные авансовые платежи по истечении полного квартала с даты их государственной регистрации, причем, если они превысили установленный п. 5 ст. 287 НК РФ лимит выручки либо в том квартале, в котором они были созданы, либо в следующем за ним квартале. Как это следует делать, рассмотрим на примере 6.6.

Пример 6.6.Организация создана в декабре 2006 г. Выручка от реализации составила:

в декабре 2006 г. – 300 000 руб.;

в январе 2007 г. – 600 000 руб.;

в феврале 2007 г. – 800 000 руб.;

в марте 2007 г. – 900 000 руб.;

в апреле 2007 г. – 1 100 000 руб.

Учитывая, что выручка за каждый месяц первого отчетного периода (с декабря 2006 по март 2007 г.) не превышала 1 млн руб., организации необходимо уплатить квартальный авансовый платеж не позднее 28 апреля 2007 г.

В апреле выручка превысила 1 млн руб. и поэтому с мая 2007 г. организация должна платить авансовые платежи ежемесячно.

Если организация желает уплачивать ежемесячные авансовые платежи по налогу на прибыль исходя из фактически полученной прибыли, то ей необходимо подать в налоговый орган заявление в срок не позднее 31 декабря года, предшествующего году, в котором происходит переход на эту систему уплаты авансовых платежей в соответствии с п. 2 ст. 286 НК РФ. Если организация уведомила налоговый орган до 31 декабря 2006 г., то с 1 января 2007 г. она считается перешедшей на уплату ежемесячных авансовых платежей исходя из фактически полученной прибыли. Первый раз заплатить в бюджет сумму авансового платежа за январь 2007 г. она обязана не позднее 28 февраля 2007 г. В дальнейшем перечислять в бюджет сумму авансового платежа по итогам отчетного периода (январь – февраль, январь – март и т.д.) организация должна не позднее 28-го числа месяца, следующего за последним месяцем отчетного периода согласно п. 1 ст. 287 НК РФ. Порядок расчета рассмотрим на примере 6.7.

Пример 6.7.Организацией в декабре 2006 г. подано в налоговый орган заявление о переходе на уплату ежемесячных авансовых платежей исходя из фактически полученной прибыли. Первым отчетным периодом в 2007 г. для нее является январь.

Выручка от реализации товаров в январе 2007 г. составила 600 000 руб., а расходы – 450 000 руб.

Сумма авансового платежа за январь равна 36000 руб. ( (600 000 руб. – 450 000 руб.) × 24%)). Перечислить эту сумму в бюджет организация обязана не позднее 28 февраля 2007 г.

Читать дальшеИнтервал:

Закладка: