Ольга Соснаускене - Учет автотранспорта и затрат на его содержание на предприятии

- Название:Учет автотранспорта и затрат на его содержание на предприятии

- Автор:

- Жанр:

- Издательство:Литагент «Научная книга»5078daf4-9e1a-102b-b665-7cd09fa97345

- Год:неизвестен

- Город:2009

- ISBN:978-5-394-00184-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Ольга Соснаускене - Учет автотранспорта и затрат на его содержание на предприятии краткое содержание

В книге рассмотрены вопросы приобретения автомобиля, его оформления, снятие с учета, ведение бухгалтерского и налогового учета, проведение мероприятий по улучшению состояния автомобиля. Издание предназначено как для опытных, так и для начинающих бухгалтеров предприятий различных форм собственности, а также студентов экономических специальностей.

Учет автотранспорта и затрат на его содержание на предприятии - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Учет автотранспортных средств в инвентарных карточках ведется в руб. (в тыс. руб.). По автомобилю, стоимость которого при приобретении выражена в иностранной валюте, в инвентарной карточке указывается его контрактная стоимость в иностранной валюте.

4.1. Аналитический и синтетический учет

При постановке на учет автомобиля не всегда анализируется наличие всех классифицирующих признаков по признанию его в качестве объекта основных средств, для этого необходимо единовременное выполнение следующих условий:

1) использование в производстве продукции при выполнении работ или оказании услуг либо для управленческих нужд организации;

2) использование в течение длительного времени, т. е. срока полезного использования продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

3) организацией не предполагается последующая перепродажа автомобиля;

4) способность приносить организации экономические выгоды (доход) в будущем.

Особое внимание уделяется способности приносить организации экономические выгоды (доход) в будущем.

Если автотранспортное средство приобретается не для производственных нужд предприятия, а для целей организации бесплатных перевозок сотрудников в свой санаторий-профилакторий, то возникает ситуация, при которой приобретаемый автомобиль как не способный реально приносить впоследствии экономические выгоды в виде поступлений в кассу предприятия оплаты за проезд от сотрудников не может классифицироваться в качестве основного средства. В итоге расходы, связанные с приобретением такого объекта, будут признаны в соответствии с п. 5 ст. 270 НК РФ как расходы по приобретению или созданию амортизируемого имущества, не уменьшающие налоговой прибыли, поэтому невозможен и налоговый вычет по НДС по такому автотранспортному средству.

Иное решение будет, если приобретаемый автомобиль предполагается использовать в качестве автомобиля для представительских целей, что можно подтвердить соответствующим распоряжением по предприятию об организации.

Формирование первоначальной стоимости при покупке автомобиля в бухгалтерском и в налоговом учете завершается принятием его к учету. Но ни в одном нормативном документе нет четкого определения, что подразумевается под датой принятия объекта к бухгалтерскому учету. А от правильности определения даты принятия объекта к учету зависит не только правильность формирования первоначальной стоимости, но и возникновение права на налоговый вычет по НДС, уплаченному продавцу (поставщику).

В соответствии с нормами п. 1 ст. 172 НК РФ вычетам подлежат суммы налога, предъявленные налогоплательщику и уплаченные им при приобретении основных средств, которые производятся в полном объеме после принятия на учет данных основных средств.

Впервые в нормативных документах приведено понятие «принято к учету» в п. 38 приказа Минфина России № 91н от 13.10.2003 г. «Об утверждении Методических указаний по бухгалтерскому учету основных средств».

Принятие основных средств к бухгалтерскому учету осуществляется на основании утвержденного руководителем организации акта (накладной) приемки-передачи основных средств, который составляется на каждый отдельный инвентарный объект.

Чтобы правомерно признать дату принятия к учету основного средства, нужен документ – акт (накладная) приемки-передачи основных средств, ранее введенный постановлением Госкомстата РФ от 21.01.2003 г. № 7 «Об утверждении унифицированных форм первичной учетной документации по учету основных средств», в котором была поименована одна из унифицированных форм первичной учетной документации по учету основных средств: № ОС-1 «Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений)».

В дате принятия объекта к учету (бухгалтерскому, равно как и к налоговому) предприятие имеет право выбора, закрепленное в приказе об учетной и налоговой политике:

1) по дате перехода права собственности;

2) по дате приемки объекта в запас по приходному акту на складе;

3) по дате накладной поставщика.

Дата ввода в эксплуатацию не упоминается намеренно, поскольку принятие к учету и последующий ввод в эксплуатацию – два совершенно разных события.

Принятие к учету объектов основных средств может сопровождаться их последующим переводом в запас (дебет счета 01 Основные «средства» субсчета «Основные средства в запасе», кредит счета 08 «Вложения во внеоборотные активы»), что не исключает права организации на налоговый вычет до даты ввода в эксплуатацию.

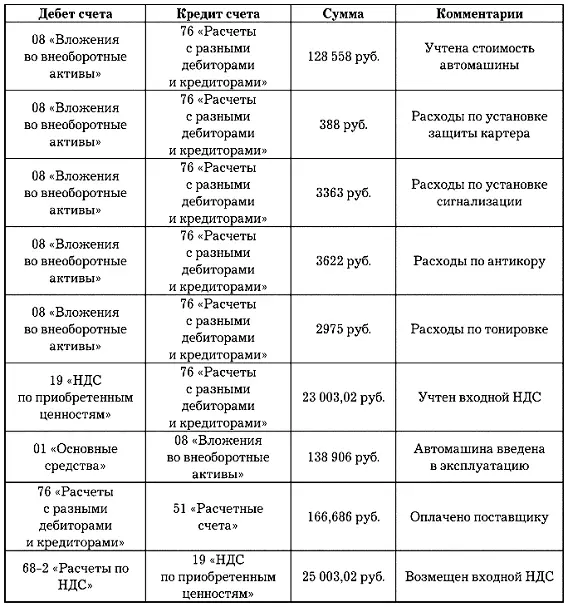

Вапреле 2007 г. приобретена автомашина ВАЗ-21093. В счете-фактуре и накладной указано:

1) стоимость автомашины – 128 558 руб., кроме того, НДС – 23 140,44 руб.;

2) антикор – 3622 руб., кроме того, НДС – 651,96 руб.;

3) тонировка – 2975 руб., кроме того, НДС – 535,50 руб.;

4) установка защиты картера – 388 руб., кроме того, НДС – 69,84 руб.;

5) установка сигнализации – 3363 руб., кроме того, НДС – 605,34 руб.

Часто организации допускают ошибку, списывая отдельные расходы, например, стоимость расходов по антикору и тонировке, на себестоимость с параллельным признанием их единовременно в расходах при формировании налогооблагаемой прибыли.

В инвентарный объект включаются все относящиеся к нему приспособления и принадлежности, соответственно в стоимость автомобиля включается стоимость запасного колеса с покрышкой, камерой и ободной лентой, а также комплекта инструментов.

В соответствии с п. 8 ПБУ 6/01 все фактические затраты по приобретению основных средств, за исключением НДС и иных возмещаемых налогов, формируют первоначальную стоимость основных средств. Фактическими затратами на приобретение основных средств являются:

1) суммы, уплачиваемые в соответствии с договором поставщику (продавцу), а также суммы, уплачиваемые за доставку объекта и приведение его в состояние, пригодное для использования;

2) суммы, уплачиваемые организациям за осуществление работ по договору строительного подряда и иным договорам;

3) суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением основных средств;

4) таможенные пошлины и таможенные сборы;

5) невозмещаемые налоги, государственная пошлина, уплачиваемые в связи с приобретением объекта основных средств;

6) вознаграждения, уплачиваемые посреднической организации, через которую приобретен объект основных средств;

7) иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных средств.

Затраты, связанные с приобретением автомобиля, отражаются в бухгалтерском и налоговом учете следующим образом (см. табл. 4):

Читать дальшеИнтервал:

Закладка: