Светлана Курбатова - Единый налог на вмененный доход

- Название:Единый налог на вмененный доход

- Автор:

- Жанр:

- Издательство:Array Литагент «Научная книга»

- Год:2006

- Город:Москва

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Светлана Курбатова - Единый налог на вмененный доход краткое содержание

В книге вы найдете и правовые аспекты единого налога, и отчетность по нему, а в главе «Актуальные вопросы и ответы» показаны примеры расчета налога при оказании ветеринарных, бытовых услуг, услуг общепита, при перевозке пассажиров, при посреднической деятельности и многие другие.

Данное практическое пособие предназначено для бухгалтеров и руководителей организаций, уплачивающих единый налог, а также станет незаменимым помощником для тех, кто хочет знать больше о налогах и налогообложении.

Единый налог на вмененный доход - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Пример

Закон Саратовской области «О введении на территории Саратовской области единого налога на вмененный доход для отдельных видов деятельности», принятый Саратовской областной Думой 29 января 2003 г., имеет 6 приложений.

Приложение 1. Значения корректирующего коэффициента базовой доходности (К2) для налогоплательщиков, осуществляющих деятельность в населенных пунктах области с численностью жителей до 100 тыс.

Приложение 2. Значения корректирующего коэффициента базовой доходности (К2) для налогоплательщиков, осуществляющих деятельность в г. Саратове в следующих зонах.

Приложение 3. Значения корректирующего коэффициента базовой доходности (К2) для налогоплательщиков, осуществляющих деятельность в г. Балаково.

Приложение 4. Значения корректирующего коэффициента базовой доходности (К2) для налогоплательщиков, осуществляющих деятельность в г. Энгельсе.

Приложение 5. Значения корректирующего коэффициента базовой доходности (К2) по оказанию услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств.

Приложение 6. Значения корректирующего коэффициента базовой доходности (К2) по оказанию автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, эксплуатирующими не более 20 транспортных средств.

То есть данное региональное правительство при разработке корректирующих коэффициентов К2 провело исследования в широком аспекте сложившихся условий для более или менее выгодного предпринимательства, эти исследования нашли отражение в максимально дифференцированных значениях коэффициента К2.

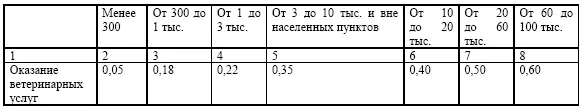

Извлечение из Приложения 1 упомянутого Закона Саратовской области.

Значения корректирующего коэффициента базовой доходности (К2) для налогоплательщиков, осуществляющих деятельность в населенных пунктах области с численностью жителей до 100 тыс. (в ред. от 03.06.2003 г.):

На основании этой таблицы значений коэффициента К2 налогооблагаемая база по вмененному доходу частного предпринимателя в сельском поселке с численностью населения менее 300 человек за I квартал 2005 г. будет рассчитана следующим образом:

7500 руб. × 1,0 × 0,05 × 1,104 × 1 чел. × 3 мес. = 1242 руб.

Налогооблагаемая база по вмененному доходу частного предпринимателя в небольшом городке с численностью населения около 100 человек за I квартал 2005 г. будет рассчитана следующим образом:

7500 руб. × 1,0 × 0,60 × 1,104 × 1 чел. × 3 мес. = 14 904 руб.

При исчислении ЕНВД по ставке 15 % первый предприниматель начислит налог в размере 1242 × 15 % = 155 руб., второй предприниматель начислит налог в размере 14 904 × 15 % = 2236 руб.

Эти величины ЕНВД, как видно, вполне реальны к уплате за 3 месяца деятельности предпринимателей-ветеринаров.

Глава 2. Бухгалтерский учет

2.1. Распределение сумм налога по бюджетам

Субъекты ЕНВД обязаны вести бухгалтерский учет в общем порядке. В соответствии со ст. 4 Федерального закона от 21.11.1996 г. № 129-ФЗ «О бухгалтерском учете» (с изм. и доп. от 23.07.1998 г., 28.03.2002, 31.12.2002 г., 10.01.2003, 28.05.2003, 30.06.2003 г.) данный закон распространяется на все организации, находящиеся на территории РФ. При этом каких-либо исключений для организаций, применяющих налогообложение вмененного дохода, не предусмотрено. Наряду с декларацией по единому налогу на вмененный доход необходимо представлять в налоговую инспекцию и бухгалтерский баланс.

В соответствии со ст. 48 Бюджетного кодекса РФ «Регулирующие доходы бюджетов» (регулирующие доходы бюджетов – это федеральные и региональные налоги и иные платежи, по которым устанавливаются нормативы отчислений (в процентах) в бюджеты субъектов РФ или местные бюджеты на очередной финансовый год, а также на долговременной основе (не менее чем на 3 года) по разным видам таких доходов) с 01.01.2004 г. доходы от уплаты единого налога на вмененный доход для отдельных видов деятельности распределяются органами Федерального казначейства по уровням бюджетной системы РФ по следующим нормативам отчислений (изменения внесены Федеральным законом № 148-ФЗ от 11.11.2003 г.):

1) в бюджеты субъектов РФ – 45 %;

2) в местные бюджеты – 45 %;

3) в бюджет Федерального фонда обязательного медицинского страхования – 0,5 %;

4) в бюджеты территориальных фондов обязательного медицинского страхования – 4,5 %;

5) в бюджет Фонда социального страхования РФ – 5 %.

Доходы от уплаты единого налога на вмененный доход для отдельных видов деятельности в городах Москве и Санкт-Петербурге распределяются по следующим нормативам отчислений:

1) в бюджеты городов Москвы и Санкт-Петербурга – 90 %;

2) в бюджет Федерального фонда обязательного медицинского страхования – 0,5 %;

3) в бюджеты территориальных фондов обязательного медицинского страхования – 4,5 %;

4) в бюджет Фонда социального страхования РФ – 5 %.

Обращаем внимание, что исчисленная к уплате сумма единого налога на вмененный доход не распределяется для перечисления в региональные и местные бюджеты налогоплательщиками, имеющими обособленные подразделения. Суммы налога зачисляются на счета Федерального казначейства для их последующего распределения в бюджеты всех уровней и государственных внебюджетных фондов.

Поясним сказанное на примере.

Пример

Организация, применяющая режим ЕНВД, зарегистрированная в городе Кирове, имеет обособленные подразделения (не являющиеся филиалами и представительствами) на территории Кировской и Смоленской областей.

Сумма единого налога на вмененный доход к уплате в бюджет по итогам IV квартала 2003 г. составила 60 000 руб.

Порядок и сроки уплаты налога.

Вся сумма налога уплачивается в Федеральное казначейство по месту нахождения организации без распределения по обособленным подразделениям в срок до 25 января 2004 г., а доходы от уплаты налога распределяются органами Федерального казначейства по уровням бюджетной системы РФ по вышеприведенным нормативам отчислений.

2.2. Базовая доходность, используемая для расчета ЕНВД с 01.01.2005 г

В ст. 346.27 НК РФ четко сформулированы определения специальных терминов, которые применяются в методике исчисления единого налога на вмененный доход:

1) вмененный доход – потенциально возможный доход налогоплательщика единого налога, рассчитываемый с учетом совокупности факторов, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины единого налога по установленной ставке;

2) базовая доходность – условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности в различных сопоставимых условиях, которая используется для расчета величины вмененного дохода. Базовая доходность определяется в рублях на единицу физического показателя и устанавливается из расчета на один месяц, ее величина установлена в НК РФ. Базовая доходность нужна для расчета налоговой базы. Приказом Министерства финансов РФ (зарегистрированным Минюстом РФ 14.03.2005 г. № 6392) от 17.02.2005 г. № 23н базовая доходность, установленная Налоговым кодексом, увеличена примерно в полтора раза, например для предприятий, оказывающих бытовые и ветеринарные услуги, она составит уже не 5000, а 7500 руб. на каждого работника. Увеличена базовая доходность и для деятельности по оказанию услуг по ремонту, техническому обслуживанию и мойке автомобилей – с 8000 до 12000 руб. Розничная торговля в торговых залах также «подорожала» с 1200 до 1800 руб., та же торговля вне торговых залов – с 6000 до 9000 руб., общественное питание – с 700 до 1000 руб., оказание автотранспортных услуг – с 4000 до 6000 руб., разносная торговля – с 3000 до 4500 руб. Не изменилась базовая доходность для платных автостоянок, как и прежде она равна 50 руб. за кв. м. Добавлены 2 новых кода предпринимательской деятельности: распространение печатной и электронной наружной рекламы. Базовая доходность для печатной рекламы составит 3000 руб., для электронной – 4000 руб. за кв. м. Как правило, базовая доходность определяется с учетом максимально возможного в данной отрасли значения. В случае наружной рекламы за максимальное значение принята стоимость 1 кв. м рекламной конструкции на ул. Тверской в Москве, самой дорогой зоне России. В других местах, даже на территории Москвы, стоимость отличается от этой величины в десятки раз.

Читать дальшеИнтервал:

Закладка: