Юлия Виткина - Налоговые преступники эпохи Путина. Кто они?

- Название:Налоговые преступники эпохи Путина. Кто они?

- Автор:

- Жанр:

- Издательство:Вершина

- Год:2007

- ISBN:5-9626-0302-8, 978-5-9626-0302-5

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Юлия Виткина - Налоговые преступники эпохи Путина. Кто они? краткое содержание

Последние шесть лет в нарушении законодательства обвинялся далеко не один «ЮКОС». В фиктивных операциях уличили «Удмуртнефть», в незаконном возврате налогов – «Лукойл», в завышении управленческих расходов – «Проктер энд Гэмбл», в сотрудничестве с фиктивным партнером – «Нестле»… Список можно продолжить. Действительно ли деятельность компаний была преступна по отношению к государству? И что делать бизнесу, если любое из перечисленных обвинений можно предъявить практически всем, кто работает сейчас в России?

К сожалению, надежда на высший суд в поиске справедливости в последнее время неоправданна. Слишком уж легко судьи ВАС и КС нарушают собственные же постановления и отменяют задним числом давно существующие гарантии и льготы. Как обезопасить свой бизнес? Принесут ли облегчение бизнесу поправки в Налоговый кодекс, которые уже вступят в силу с 2007 года? Об этом читайте в этой книге.

Книга адресована руководителям, предпринимателям, юристам, аудиторам, бухгалтерам, налоговым инспекторам, студентам, преподавателям и всем заинтересованным лицам.

Налоговые преступники эпохи Путина. Кто они? - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

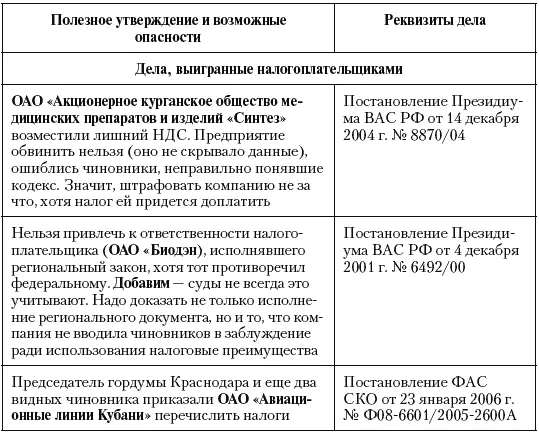

По идее, среди них должны быть материалы по предыдущей ревизии. Если налогоплательщик сможет доказать аналогичность разбираемых операций и ранее признанных законными, то ответственности быть не должно. Но далеко не все юристы с этим согласятся. Зачем бизнесмену что-то доказывать, если у него презумпция невиновности? Аргументировать штраф обязаны инспекторы. Поэтому они должны найти разницу в старых и новых операциях и наказать только при ее наличии. Мнение сходится с пунктом 6 статьи 108 НК РФ. Но в жизни все иначе. Сомневаемся, что суд позаботится о фирме, которая не станет защищать свои интересы (примеры арбитражных дел даны в табл. 16.).

Компании лучше самой принести в арбитраж старые и новые договора, а также иные документы. Защита должна строиться на двух доводах. Первое – детальное сопоставление данных, показывающее, что нынешние условия полностью соответствуют прежним контрактам. Второе – нужно заявлять, что в прошлую ревизию чиновники получили все сведения, их не вводили в заблуждение. Тут за фирму будет требование ИФНС о предоставлении документов, отсутствие претензий по их выдаче, акты и решения, где есть ссылки на первичку и регистры…

Если доказательств нет, может повториться ситуация «ЮКОСа». Он признан нарушителем по периодам, за который были «чистые» проверки. Также судьи иногда не признают разъяснением решение инспекции, если оно противоречит акту проверки вышестоящего налогового управления. Такой вердикт всегда был спорен, с 2007 года он противоречит пункту 10 статьи 89 Налогового кодекса.

6.3. Разъяснение как ловушка

Похоже, чиновники намеренно давали ошибочные разъяснения, поскольку это способ собрать штрафы и пени. Таков резкий вывод из истории с декларацией по НДС и экспортом.

Если за 180 дней после выпуска товаров их вывоз не подтвержден, нельзя применять нулевую экспортную ставку, а надо платить НДС. Определяя его, логично помножить выручку на ставку (10 или 18 процентов) и узнать налог. Сейчас с этим все согласны. [27]Но до февраля 2005 года (включительно) в официальных документах требовали использовать расчетные ставки: 10/110 и 18/118. Пример такого документа – инструкция, одобренная приказом МНС России от 21 января 2002 г. № БГ-3-03/25. Она отменена лишь 3 марта 2005 года.

Разницу в подходах легко понять на примере. Допустим, стоимость вывезенного товара – 5 млн рублей, а ставка – 18 процентов. Тогда по законной методике НДС – 900 тыс. рублей, по налоговой – всего 763 тыс. рублей. Юристы спорили: соблюдать закон или инструкцию. Налоговики же в дискуссии не вмешивались, устнотребовали максимальный НДС, а выполнявших официальныеразъяснения штрафовали.

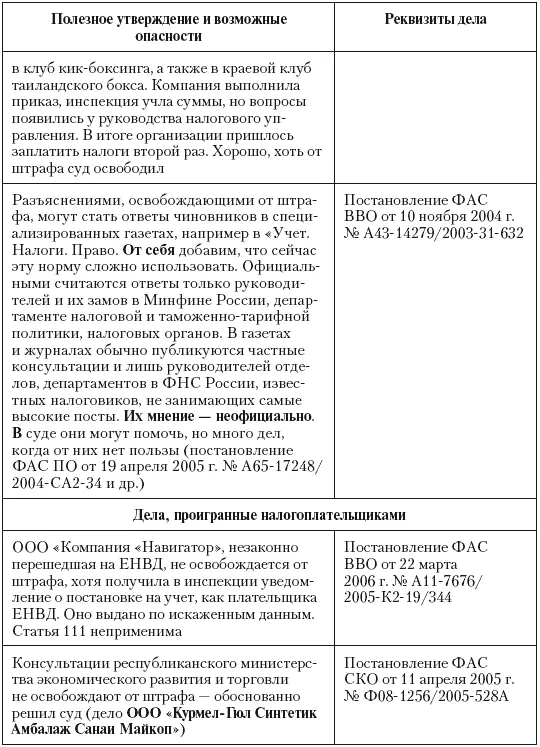

Судьи иногда наказание одобряли – ведь нарушение НК РФ налицо (см. постановление ФАС ВВО от 19 декабря 2005 г. № А43-13636/2005-32-502). Но, фиксируя нарушение, они все же не привлекали к ответственности (пример – постановление ФАС ЗСО от 7 апреля 2004 г. № Ф04/1893-644/А27-2004 по ЗАО «Шахта Октябрьская»).

От наказания избавляла статья 111 НК РФ. Но пени приходилось платить в любом случае. К тому же статья не защищала тех, кто не шел в суд. В общем, недостоверная консультация оказалась удобной для чиновников.

Подобных ситуаций много. Скажем только о двух. Первое – дело ОАО «Череповецкий Азот»(постановление ФАС СЗО от 23 марта 2006 г. № А13-9146/2005-11), который помимо основной деятельности, имел на балансе столовые. Налогоплательщик поинтересовался – переводить их на ЕНВД или нет? ИФНС сообщила, что «вмененный» налог не применяется по всемстоловым, когда площадь хотя бы одной больше 150 квадратных метров. [28]Условие выполнялось. ЕНВД не платился, а вскоре организацию оштрафовали за несданную декларация по «вмененному» налогу, который надо начислять. Суд штраф отменил, применив статью 111 НК РФ, но главное не в этом. Инспекция очнулась в августе 2005 года, когда уже опубликовали письмо ФНС России от 9 марта 2005 г. № 22-1-12/315. Там руководство службы фактически признало: ранее мы давали неверные консультации. Налогоплательщик не считает ЕНВД только со столовых площадью более 150квадратных метров. По меньшим объектам берется «вмененный» налог (это соответствует подп. 8 п. 2 ст. 346.26 НК РФ – Примеч. авт.). Получив разъяснение ФНС России, контролеры могли довести его до ОАО «Череповецкий Азот», которому дали ошибочную консультацию. Но чиновники решили несколько месяцев промолчать (может, ожидая пока увеличится срок нарушения и величина санкций), и только потом предъявить санкции.

Советуем запрашивать разъяснения у регионального министерства финансов или финансового ведомства города (района, иного муниципального образования), если вы хотите применять региональные или местные льготы. Это вытекает из определения судебной коллегии ВС РФ от 7 июня 2006 г. № 59-Г06-9. Документ, мягко говоря, очень странен. На наш взгляд, из-за него могут отменить любое налоговое преимущество, введенное нефедеральными властями. Суд указал – краевые власти не вправе вводить налоговые льготы, ставящие одни фирмы в более выгодную ситуацию по сравнению с другими. Он сослался на уже недействующие нормы закона от 22 марта 1991 г. № 948-1 «О конкуренции и ограничении монополистической деятельности…», но при желании он мог бы придумать и другие доводы (например, льготы для крупной компании помогают ее превращению в монополиста и противоречат статье 34 Конституции).

Мы сомневаемся в правильности выводов суда по двум причинам. Во-первых, любая льгота дает ее получателю плюсы. Выходит, ее вообще нельзя вводить, дабы исполнить решение ВС РФ. Но тогда зачем нужна статья 56 НК РФ «Установление и использование льгот»?

Во-вторых, нельзя говорить о бесспорной выгодности льготы. У нее кроме плюсов, есть и минусы – необходимость выполнить какие-то обязательства (достичь определенных инвестиций, нанять инвалидов и т. д.). К сожалению, ВС РФ это не учел, поэтому мы и рекомендуем снижать налоги, только получив официальное подтверждение законности таких действий. Оно избавит от штрафа, даже если льготу отменят. Ответ чиновников, изданный в 2007 году и позже, освободит от пени.

6.4. Не каждый ответ хорош

Как быть, если полученные разъяснения не соответствуют вашим интересам и закону? Оспаривать разъяснение в суде, – такой ответ следует из постановления Президиума ВАС РФ от 22 июня 2004 г. № 2487/04. Арбитры рассмотрели иск налогоплательщика, который обжаловал консультацию, полученную в инспекции. Доказать противозаконность разъяснения не удалось, но все равно компания выиграла. Еще до проверки узнав об ошибочности своей позиции, можно пересчитать налоги, доплатить их, изменить отчетность и тогда ИФНС не сможет оштрафовать (п. 4 ст. 81 НК РФ).

Читать дальшеИнтервал:

Закладка: