Денис Шевчук - Ценообразование

- Название:Ценообразование

- Автор:

- Жанр:

- Издательство:ДенисАлександровичШевчук248b3c1b-4e8c-102c-9c5b-e8b0b7836b8f

- Год:2008

- Город:Москва

- ISBN:978-5-476-00706-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Денис Шевчук - Ценообразование краткое содержание

Цена является одним из элементов управления рыночным механизмом хозяйствования и отражает закономерности развития экономики и конъюнктуру товарного рынка. Одновременно цена – важнейший показатель для каждого конкретного предприятия, т. к. предопределяет размер его доходов и прибыли, т. е. финансовое благополучие. Поэтому специалисты высшей квалификации (экономисты, коммерсанты, маркетологи, бухгалтеры, банкиры, риелторы и др.) должны владеть информацией по ценам и ценообразованию и принимать экономически обоснованные ценовые решения.

Предлагаемое учебное пособие посвящено практическому ценообразованию. В издании освещаются процессы, связанные с ценообразованием в различных отраслях. Целесообразность их рассмотрения обусловлена необходимостью формирования у студентов широкого кругозора в области ценообразования, что предполагает понимание закономерностей этого процесса на всех этапах движения товаров, в т. ч. и в сфере, где закладываются основы цены.

Ценообразование - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Систематизированный перечень таможенных пошлин, которыми облагаются товары, представляет собой таможенный тариф, с помощью которого государство контролирует и регулирует все внешнеторговые операции.

Ставки таможенных пошлин устанавливаются государством – каждому виду товара присвоен код товарной номенклатуры внешнеэкономической деятельности (ТН ВЭД) и соответствующая ему ставка, называемая основной. В зависимости от страны – происхождения товара ставки таможенных пошлин дифференцируются на 4 категории: для товаров, происходящих из стран, которым Россия предоставила режим наиболее благоприятствуемой нации в торгово-политических отношениях, применяются основные (базовые) ставки таможенных пошлин. Для товаров, происходящих из стран, в торгово-политическом отношении которых Россия не применяет режим наиболее благоприятствуемой нации или если страна происхождения не установлена, ставки таможенных пошлин в два раза выше основных. Для товаров, происходящих из развивающихся стран – пользователей схемой преференции Российской Федерации, применяют ставки таможенных пошлин в размере 75 % от основных. Эти ставки называются преференциальными. Для товаров, происходящих из наименее развитых стран – пользователей схемой преференции, – таможенные пошлины не применяются. Перечень развивающихся и слаборазвитых стран – пользователей схемой преференции определяет Правительство РФ в рамках действующей с 1971 года общей системы преференции стран мирового сообщества. Кроме того, в зависимости от экономической ситуации могут вводиться сезонные и особые таможенные пошлины, а основные в этом случае отменяются (см. подробнее: Шевчук Д. А. Международная финансовая система: Учебное пособие. – Ростов-на-Дону: Феникс, 2006).

Сезонные – пошлины, которые применяются для оперативного регулирования ввоза товаров. В основном они устанавливаются на сельскохозяйственную продукцию сезонного производства и действуют сроком не более шести месяцев.

Особые таможенные пошлины подразделяют на три вида:

Специальные – вводятся как защитная мера отечественных производителей в следующих случаях:

если товары ввозятся в страну в количестве и на условиях, наносящих или угрожающих нанести материальный ущерб отечественным производителям подобных или конкурирующих изделий;

как ответная мера, если другое государство предприняло дискриминационные действия, ущемляющие интересы России.

Антидемпинговые – применяются в случае ввоза товаров по цене ниже, чем их обычная цена в стране-производителе или в стране ввоза. Демпинг является одной из форм борьбы за рынок сбыта, и любая страна, желающая развивать собственное производство, применяет антидемпинговые пошлины как средство защиты от иностранной конкуренции.

Компенсационные – устанавливают в случае ввоза товаров, при производстве которых прямо или косвенно использовались субсидии.

Введению особых таможенных пошлин предшествует процедура расследования всех обстоятельств и составляется специальное обоснование необходимости их применения.

Таможенные пошлины могут носить автономный или конвенционный характер.

Автономные – пошлины, вводимые на основании односторонних решений органов государственной власти страны.

Конвенционные (договорные) – пошлины, устанавливаемые на базе соглашений между двумя или более странами, например Генерального соглашения о тарифах и торговле (ГАТТ).

В зависимости от способа расчета различают адвалорные, специфические и комбинированные ставки таможенных пошлин.

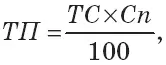

Адвалорные – исчисляют в процентах от таможенной стоимости облагаемых товаров (например, 15 % от таможенной стоимости). В этом случае величину таможенной пошлины определяют по формуле (4.1):

где ТП – сумма таможенной пошлины, руб.;

ТС – таможенная стоимость, руб.;

Сп – ставка таможенной пошлины,%.

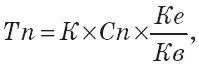

Специфические – устанавливают в стоимостном выражении за единицу ввозимого товара в натуральном выражении (например, 4 евро за 1 л). Сумму таможенной пошлины при специфической ставке рассчитывают по формуле (4.2):

где К – количество ввозимого товара, шт., м, кг и т. д.;

Сп – ставка таможенной пошлины, евро;

Ке – курс евро, установленный ЦБ РФ на дату предъявления грузовой таможенной декларации, руб.;

Кв – курс валюты, в которой указана таможенная стоимость, установленный ЦБ РФ на дату предъявления грузовой таможенной декларации, руб.

Комбинированная – сочетает адвалорную и специфическую ставки (например, 30 %, но не менее 1,4 евро за 1 кг). Если установлена комбинированная ставка, то расчет суммы таможенной пошлины осуществляют в три этапа:

рассчитывают сумму таможенной пошлины, причитающуюся к уплате по адвалорной ставке;

определяют сумму таможенной пошлины по специфической ставке;

фактически уплачивают большую сумму таможенной пошлины, которая и берется в расчет при определении цены.

От уплаты таможенных пошлин освобождаются товары, ввозимые в качестве гуманитарной и безвозмездной помощи; в благотворительных целях по линии государств, международных организаций; оборудование, приборы и материалы для военнослужащих; периодические печатные издания и книжная продукция, связанная с образованием, наукой и культурой; валюта РФ и иностранных государств; оборудование, поставляемое в счет кредитов, предоставленных РФ, и т. д. Освобождение от уплаты таможенных пошлин, а также предоставление льгот производится согласно действующему законодательству.

4.3. Таможенные сборы

В процессе оформления ввоза и перемещения товаров через границу декларанты оплачивают услуги таможенных органов, связанные с этими операциями, которые называются таможенными сборами. В соответствии с законодательством к таможенным сборам относят:

сборы за выдачу лицензий таможенными органами и возобновление действия лицензии;

сборы за выдачу квалификационного аттестата специалиста по таможенному оформлению и возобновлению действия аттестата;

сборы за таможенное оформление;

сборы за хранение товаров;

сборы за таможенное сопровождение товаров;

плата за информирование и консультирование;

плата за принятие предварительного решения;

плата за участие в таможенных аукционах;

сбор за включение банков и иных кредитных учреждений в реестр ГТК России.

Таможенные сборы установлены государственными органами в процентах от таможенной стоимости товаров или в конкретной величине за оказанную услугу.

Читать дальшеИнтервал:

Закладка: