Коллектив авторов - Опыт конкуренции в России: причины успехов и неудач

- Название:Опыт конкуренции в России: причины успехов и неудач

- Автор:

- Жанр:

- Издательство:Литагент Кнорус

- Год:2008

- Город:Москва

- ISBN:978-5-85971-712-5

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Коллектив авторов - Опыт конкуренции в России: причины успехов и неудач краткое содержание

Книга написана коллективом авторов Финансовой академии при Правительстве РФ на основе собственных исследований и многочисленных консультаций с предпринимателями.

Для бизнесменов-практиков, студентов экономических вузов, аспирантов, преподавателей и научных работников, широкого круга читателей, интересующихся проблемами отечественной экономики.

Опыт конкуренции в России: причины успехов и неудач - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Открытие в ходе реформ свободного доступа на рынок для иностранных медикаментов немедленно создало ситуацию острой конкуренции. Отечественные предприятия столкнулись:

1) с интенсивной ценовой конкуренцией со стороны развивающихся стран, от чего (как уже отмечено) особенно пострадали производители субстанций;

2) конкуренцией более высокого качества препаратов со стороны фирм развитых стран, что сильно затронуло позиции производителей готовых лекарств;

3) конкуренцией более новых препаратов со стороны фирм как развитых, так и развивающихся стран (также отразилось особенно сильно на позициях изготовителей готовых препаратов).

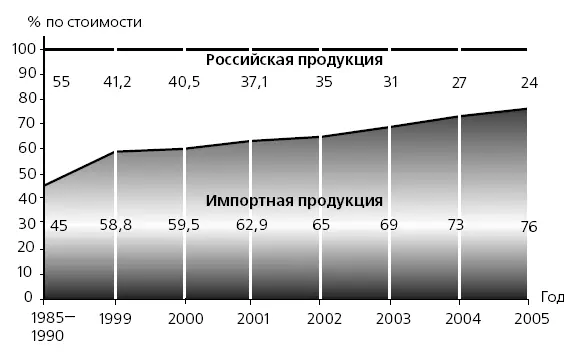

Если описать исход этого конкурентного противостояния в самых общих чертах, так сказать, с птичьего полета, то не вызывает сомнений, что битва за отечественный рынок была проиграна российскими фармацевтическими фирмами (важные исключения из этой нерадостной картины рассмотрены ниже). Действительно, соотношение между российскими и импортными препаратами на рынке в советское время тяготело к пропорции 55 %: 45 % в пользу отечественных. В первые годы реформ в связи с либерализацией импорта и одновременным нарастанием хозяйственных трудностей у российских производителей доля иностранных лекарственных средств заметно увеличилась. А к 1997 г. доля иностранной продукции на российском рынке вплотную подошла к 60 %.

Дальнейшее развитие событий, как можно проследить по рис. 3.1, характеризовалось нарастанием значения импорта, граничащим с полной его победой.

Рис. 3.1.Доля импортной и российской продукции на отечественном фармацевтическом рынке

Источник:Данные консалтинговых агентств Фармэксперт, RMBC.

В 1998 г., как известно, произошла более чем троекратная девальвация рубля, во многих отраслях резко улучшившая положение отечественных производителей и положившая начало импортозамещению. В фармацевтике, однако, она не вызвала перераспределения доли рынка в пользу отечественных фирм. В 1999–2000 гг. доля импорта «топталась» на уровне 60 %. Оговоримся, мы вовсе не утверждаем, что девальвация не облегчила положения отечественного производителя. В натуральном выражении, по числу упаковок, флаконов и т. п. доля российских лекарств, несомненно, выросла. Но не забудем, что в результате девальвации импортные препараты вздорожали особенно сильно. В итоге в стоимостных показателях доля импорта продолжала расти. А ведь в условиях рыночной экономики именно стоимостные, а не натуральные показатели имеют решающее значение. Иначе говоря, какие бы лекарства не использовал российский потребитель, платит он преимущественно иностранным производителям.

Ну, а затем триумфальное наступление импорта продолжилось. К 2002 г. его доля выросла до 65 %, а затем резко пошла вверх, отыграв всего за три года 11 процентных пунктов и поставив в 2005 г. абсолютный рекорд – 76 % от общего объема рынка.

Российские производители

Что же представляют собой отечественные производители фармацевтической продукции, на долю которых выпали столь тяжелые испытания? В 2001 г. в России в фармацевтическом производстве работало примерно 800 компаний. Большинство из них занималось выпуском лекарств лишь эпизодически или в крайне малых объемах. Неслучайно с небольшими колебаниями по годам около 90 % всего объема производства приходилось на 50 ведущих компаний.

Вместе с тем не вызывает сомнений, что степень концентрации производства в российской фарма-индустрии по международным меркам мала. Причем ситуация дополнительно осложняется тем, что вплоть до последних лет процесс концентрации в производственном секторе фактически не шел. С 1996 по 2001 г. доля первой «десятки» крупнейших российских фарма-производителей оставалась стабильной, составляя около 50 % отраслевого производства, или примерно 15–20 % от общей емкости рынка [52] Оценка RMBC.

.

Другими словами, в фармацевтике очень долго не было заметно той бескомпромиссной нацеленности на захват максимально возможной доли рынка, какую демонстрировали (причем не словами, а делом: введением новых высокопроизводительных и экономичных линий, агрессивной ценовой политикой, мощными рекламно-маркетинговыми кампаниями, поглощением региональных производителей и т. п.) ведущие фирмы, скажем, кондитерской, молочной, пивоваренной промышленности.

Положение стало меняться лишь в 2000-е гг., когда в отрасли стали активно возникать холдинги.

Отсутствие иностранных инвестиций

Значение производства лекарств внутри страны подрывалось и с другой стороны. Освоение российского фарма-рынка зарубежными производителями велось почти исключительно внешнеторговыми методами. До самого последнего времени ни один из грандов мировой фармацевтики не делал крупных капиталовложений в России. В лучшем случае речь шла о небольших проектах лицензионного производства (как правило, этикетирование, упаковка и лишь иногда таблетирование препаратов) на российских заводах.

Важным исключением на фоне господствовавшего среди западных фирм «инвестиционного скептицизма» по отношению к проектам в России мог стать выход на отечественный рынок югославо-американской компании ICN. Эта средняя по западным меркам, но гигантская по российским масштабам фирма приобрела в 1995–1997 гг. сразу пять крупных фармацевтических заводов: «Октябрь» (Санкт-Петербург), «Лексредства» (Курск), «Полифарм» (Челябинск), «Марбиофарм» (Йошкар-Ола) и Томский химфармзавод.

Чуть позже ICN была создана собственная сеть дистрибуции в регионах, а также приобретена, а потом и дополнительно расширена крупнейшая на тот момент аптечная сеть страны. В момент наибольшего подъема в аптечную сеть ICN входило более 110 аптек, а планы предусматривали удвоение этого немалого числа. Складывалось впечатление, что в раздробленной российской фармацевтической промышленности появилось мощное ядро консолидации и что скоро все прочие игроки рынка почувствуют тяжелую руку гиганта (скажем, по сценарию, описанному выше применительно к вторжению «Нестле» на российский кондитерский рынок).

Однако после первоначальных расходов на приобретение российских фирм иностранный инвестор не проводил крупных вложений капитала в этот бизнес, предпочитая использовать ресурсы самофинансирования (т. е. те средства, которые зарабатывали сами заводы в России). А потому продукция и рыночное поведение группы компаний, вошедших в сформированный ICN российский холдинг, остались почти такими же, какими они были до поглощения иностранным инвестором.

Читать дальшеИнтервал:

Закладка: