Джим Коллинз - От хорошего к великому

- Название:От хорошего к великому

- Автор:

- Жанр:

- Издательство:Манн, Иванов и Фербер

- Год:2017

- Город:Москва

- ISBN:978-5-00100-363-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Джим Коллинз - От хорошего к великому краткое содержание

На этот вопрос отвечает бестселлер «От хорошего к великому». В нем Джим Коллинз пишет о результатах своего шестилетнего исследования, в котором компании, совершившие прорыв, сравнивались с теми, кому это не удалось. У всех великих компаний обнаружились схожие элементы успеха, а именно: дисциплинированные люди, дисциплинированное мышление, дисциплинированные действия и эффект маховика.

Благодаря этому компании добивались феноменальных результатов, превосходящих средние результаты по отрасли в несколько раз.

Книга будет интересна собственникам бизнеса, директорам компаний, директорам по развитию, консультантам и студентам, обучающимся по специальности «менеджмент».

От хорошего к великому - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Если компания занималась различными видами деятельности, использовались два независимых теста. Затем был создан индекс совокупной доходности по отрасли, с которым сравнивалась доходность акций компании. Это позволило определить и исключить из исследования компании, которые не продемонстрировали роста показателей относительно отрасли.

По результатам анализа было исключено восемь компаний: Sara Lee, Heinz, Hershey, Kellogg, CPC и General Mills примерно в 1980 году продемонстрировали стремительный взлет показателей относительно рынка, но не относительно средних показателей по пищевой отрасли; Coca-Cola и Pepsi значительно опережали рынок в 1960-м и потом снова в 1980-м, но не показали значительного роста относительно средних показателей по отрасли производства прохладительных напитков. Так осталось 11 компаний, которые удовлетворяли всем критериям четырех этапов и вошли в конечный список. (На момент исследования три компании не имели данных по доходности по акциям в течение полных пятнадцати лет: Circuit City, Fannie Mae, Wells Fargo. Данные собирали до тех пор, пока они не отвечали требованию «год T + 15», что удостоверяло их трехкратное опережение рынка в течение пятнадцати лет. Таким образом, эти три компании остались в списке.)

Приложение 1.B

Проект «От хорошего к великому»

Отбор компаний для прямого сравнения

Процесс отбора компаний для прямого сравнения

Цель сравнительного анализа – сделать исследование похожим на «исторически контролируемый эксперимент». Идея проста: найти компании такого же возраста, с такими же возможностями, продуктами и успехами, как и у компаний, которые добились выдающихся результатов, на момент начала преобразований, чтобы произвести сравнительный анализ и найти те отличия, которые определили переход от хороших результатов к выдающимся. Нашей целью было найти компании, которые могли бы сделать то, что сделали выдающиеся компании, но не сделали, и задать вопрос: почему? Мы произвели последовательный и систематический анализ и ранжирование всех очевидных кандидатов для сравнительного анализа, используя шесть следующих критериев.

Соответствие характера бизнеса .

На момент преобразования кандидат должен иметь продукты или услуги, аналогичные продуктам и услугам компании, добившейся выдающихся результатов.

Соответствие размера компании.

На момент преобразования кандидат должен иметь размер оборота, сходный с размером оборота великой компании. Мы использовали очки для ранжирования на основе коэффициентов отношения размера оборота кандидата к размеру оборота соответствующей выдающейся компании на момент преобразования.

Соответствие возраста компании .

Кандидаты должны быть основаны в тот же период, что и соответствующие выдающиеся компании. Мы использовали очки для ранжирования на основе коэффициентов отношения возраста кандидатов и компаний, добившихся выдающихся результатов.

Соответствие динамики стоимости акций .

Совокупная доходность акций кандидатов должна более или менее соответствовать доходности по акциям выдающейся компании до момента преобразований, после чего доходность по акциям выдающейся компании начинает резко превосходить доходность по акциям компании, рассматриваемой для сравнения.

Тест на консерватизм .

На момент преобразования кандидат должен быть более успешным, чем компания, которая позже добилась выдающихся результатов: с большим оборотом, более прибыльным, с более сильной позицией на рынке и с лучшей репутацией. Это очень важный критерий – вызов компаниям, которые добились выдающихся результатов.

Проверочный критерий .

Включает два фактора: a) кандидат осуществляет свою деятельность в той же самой отрасли на момент начала исследования и b) кандидат намного менее успешен, чем соответствующая выдающаяся компания, на момент начала исследования.

Проверочный критерий и тест на консерватизм действуют в совокупности: тест на консерватизм дает возможность убедиться, что кандидат на сравнение был сильнее , чем компания, которая добилась выдающихся результатов, на момент начала ее преобразования и слабее , чем компания, которая добилась выдающихся результатов, на момент начала исследования .

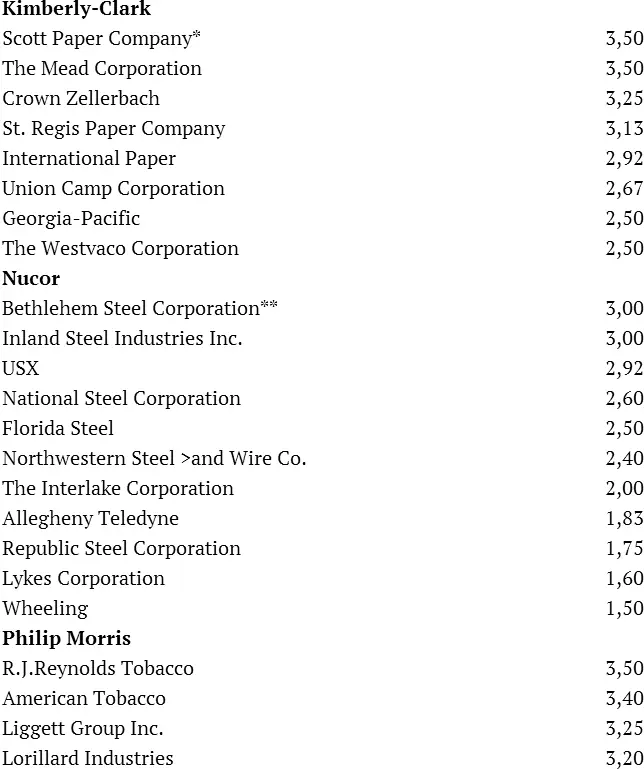

Мы проранжировали кандидатов по вышеуказанным критериям по шкале от одного до четырех: 4= кандидат идеально удовлетворяет всем критериям; 3= кандидат удовлетворяет всем критериям, хотя существуют небольшие несоответствия, которые не позволяют присвоить ему 4; 2= кандидат плохо удовлетворяет критериям, имеют место серьезные несоответствия; 1= кандидат не удовлетворяет критериям.

В списке приведены все кандидаты для каждой компании из финального списка и набранные ими очки по шести критериям. Кандидат, выбранный для сравнения, указан первым.

* Scott Paper была выбрана, поскольку являлась непосредственным конкурентом на момент начала преобразований.

** Inland набрала больше очков только в категории возраста. Bethlehem набрала больше очков в тесте на консервативность и проверочном тесте, поэтому была выбрана Bethlehem.

Приложение 1.C

Проект «От хорошего к великому»

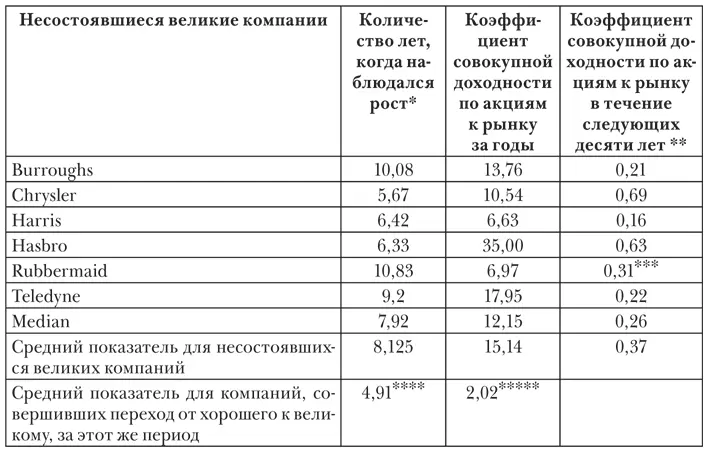

Несостоявшиеся великие компании

* Количество лет с момента начала роста до его пика, затем доходность по акциям этих компаний начинает падать относительно рынка.

** Когда коэффициент доходности акций по отношению к рынку меньше 1,0, это означает снижение доходности акций по отношению к рынку. Например, если коэффициент равен 0,20, то на каждый доллар, который вы инвестируете в компанию, вы получаете на 80 % меньше, чем если бы вы инвестировали в рынок за тот же период.

*** Данные для Rubbermaid 7,17 за годы после пика, когда компанию купили.

**** Рассчитано следующим образом: для каждой компании, которая добилась выдающихся результатов, рассчитали коэффициент доходности по акциям относительно рынка с момента преобразований на 8,125 лет (8,125 – средний период роста доходности по акциям несостоявшихся великих компаний) и затем рассчитали средний показатель для одиннадцати компаний, которые добились выдающихся результатов, для периода T + 8,125. (Инвестируйте $1 в рынок и компанию на момент преобразований и продайте акции в T + 8,125.)

Читать дальшеИнтервал:

Закладка: