Ольга Красова - Управленческий учет в США

- Название:Управленческий учет в США

- Автор:

- Жанр:

- Издательство:Литагент «Ай Пи Эр Медиа»db29584e-e655-102b-ad6d-529b169bc60e

- Год:2006

- ISBN:5-98172-042-5

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Ольга Красова - Управленческий учет в США краткое содержание

Содержание издания разбито на 3 главы.

В первой главе рассмотрена сущность принципов и положений управленческого учета США. Пять ключевых категорий управленческого учета, практика и техника управленческого учета в США, управление учетной деятельностью, положения стандартов финансового учета US GAAP.

Во второй главе рассматривается стандарт финансовой отчетности GAAP. Предложено построение системы управленческого учета на основе GAAP. Проведен сравнительный анализ стандартов финансовой отчетности МСФО, GAAP и РСБУ. Рассмотрены принципы учета и формирования финансовой отчетности. Требования к финансовой отчетности.

Третья глава посвящена внедрению управленческого учета США в российских компаниях.

Управленческий учет в США - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Основные правила первоначального признания практически во всех стандартах финансовой отчетности предписывают учитывать активы при первоначальном признании их на балансе предприятия по стоимости приобретения. Регулирование же переоценки активов, их учета в последующих периодах сильно отличается в стандартах, особенно велики различия между родственными стандартами МСФО и GAAP. В следующих главах пойдет речь об особенностях последующего определения стоимости активов в этих стандартах.

Международные стандарты финансовой отчетности в отличие от других стандартов гораздо более ориентированы на рынок. Одними из основополагающих принципов является принципы относительности (relevance) и достоверности (reliability). Значение первого заключается в том, чтобы отчетность максимально способствовала принятию решений, то есть в конечном итоге была направлена на инвестора и соответствовала рынку. Принцип достоверности включает в себя пять подчиненных принципов: справедливого представления (faithful presentation), нейтральности (neutrality), превышения материи над формой (substance over form), осторожности (prudence) и полноты (completeness).

МСФО при создании стандартов стремится полностью соответствовать указанным принципам. При последующем определении стоимости активов (оценки активов после первоначального признания), стандарты предписывают учитывать их в соответствии со справедливой стоимостью. В контексте стандартов справедливой стоимостью является рыночная цена актива. Однако рынок (капитала, товаров и услуг) в том понятии, которое придают ему стандарты, зачастую отсутствует. Тогда компания вынуждена прибегать к другим методам оценки актива, предписываемым соответствующими стандартами, и в качестве справедливой стоимости может оказаться субъективная оценка предпринимателя.

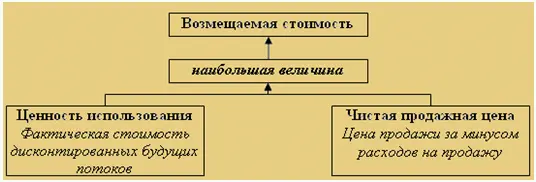

МСФО 36 (ред. 1999 г.) «Обесценение активов» обязует предприятия на каждую отчетную дату при изменении индикаторов1 производить тест на обесценение активов2. Тест на обесценение активов заключается в сравнение балансовой стоимости актива с его возмещаемой стоимостью, которая является наибольшей величиной между чистой продажной ценой и ценностью использования3. Чистая продажная цена определяется как цена возможной продажи актива, а ценность использования – фактическая стоимость дисконтированных будущих потоков (притоки за минусом оттоков) от актива (рис. 1).

Рис. 1. Определение возмещаемой стоимости.

Если возмещаемая стоимость больше (меньше), чем балансовая стоимость, то предприятию надлежит дооценить (уценить) актив до величины возмещаемой стоимости, а соответственно разницу прибавить к (вычесть из) доходу(а) предприятия за отчетный период. Дооценка активов возможна только в случае, если до этого уже проводили уценение активов и только на величину этих бывших уценений (то есть максимум до величины самортизированных затрат на приобретение актива).

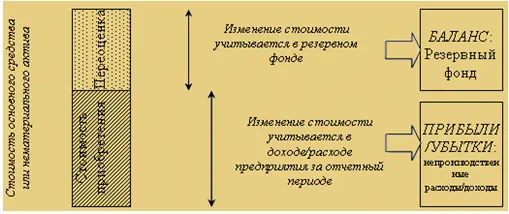

Однако в случае, когда рыночная цена основных средств (не попадающих под определение инвестиционной собственности и соответственно под МСФО 40) и нематериальных активов возможно переоценка. Под переоценкой понимается признание стоимости активов в балансе выше стоимости их приобретения. Разниц между переоцененной стоимостью активов (рыночной) в балансе и их исторической стоимостью (стоимостью их приобретения) проводится как увеличение резервного фонда. Обесценение активов в следующих периодах уменьшает этот резервный фонд. Снижение на величину большую, чем резервный фонд, влияет уже на доход компании (рис. 2).

Рис. 2. Учет изменения стоимости основных средств и нематериальных активов после первоначального признания.

Под действие МСФО 36 не попадают следующие активы:

• Запасы/регулируются МСФО 2 (ред. 1993 г.);

• Налоги на прибыль/МСФО 12 (ред. 1996 г.);

• Вознаграждение работников/МСФО 19 (ред. 1999 г.);

• Финансовые инструменты/МСФО 39 (ред. 2000 г.);

• Инвестиционная собственность/МСФО 40 (ред. 2000 г.).

Запасы оцениваются на каждую отчетную дату в соответствии с их чистой продажной ценой. Все колебания этой цены отражаются изменением балансовой стоимости активов. Дооценка запасов выше их стоимости приобретения (переоценка) не допустима.

Активные скрытые налоги проверяется каждые отчетный период на изменение объективных критериев, и соответственно корректируются на эти изменения.

Последующая оценка активов, предназначенных для исполнения обязательств компании перед ее работниками, производится в соответствии с МСФО 39.

Финансовые инструменты оцениваются после первоначального признания по их чистой продажной стоимости. Изменение стоимости признается в отчетном периоде как доходы или расходы компании. Исключением является категория финансовых активов, изменение стоимости которых можно учитывать с помощью резервного фонда до их окончательной продажи.

Под действие вышеупомянутых правил не попадают следующие финансовые инструменты:

• ссуды и дебиторская задолженность, предоставленные компанией и не предназначенные для торговли;

• инвестиции, удерживаемые до погашения;

• любые финансовые активы без рыночной котировки на активном рынке, справедливую стоимость которых нельзя определить с достаточной степенью достоверности.

Они учитываются по амортизированным или фактическим затратам. При возникновении признаков уценения или безнадежной задолженности, компания уменьшает стоимость на величину предполагаемых убытков и уменьшает соответственно доход отчетного периода, что близко к понятию ценности использования актива.

Американские стандарты, как и МСФО, происходящие от них, придерживаются больше принципов справедливой стоимости и ориентации на рынок за некоторыми исключениями.

Последующую оценку основных средств регулируют принятый в 1995 году Стандарт финансовой отчетности 121. Он также предписывает предприятию проводить тест на восстанавливаемость актива при изменении индикаторов состояния актива12. Тест на восстанавливаемость основного средства должен действительно установить – уменьшилась ли стоимость основного средства или нет (рис. 4). Основное средство уценяется до величины справедливой стоимости данного актива. В качестве справедливой стоимости рассматривается рыночная стоимость актива, при отсутствии возможности определения таковой – близкая к ней. Также существуют возможность взять за основу возмещаемую стоимость рассматриваемого актива. Величина уценки списывается как расходы отчетного периода.

Читать дальшеИнтервал:

Закладка: