Сергей Макаров - Личный бюджет. Деньги под контролем

- Название:Личный бюджет. Деньги под контролем

- Автор:

- Жанр:

- Издательство:Издательство «Питер»046ebc0b-b024-102a-94d5-07de47c81719

- Год:2008

- Город:СПб.

- ISBN:978-5-388-00109-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Сергей Макаров - Личный бюджет. Деньги под контролем краткое содержание

Эта книга – для тех, кто хочет изменить к лучшему финансовую сторону своей жизни. Для понимания того, что в ней изложено, не требуется специальных финансовых знаний. Она написана нормальным человеческим языком для обычных людей: «букварь» грамотного распоряжения финансами; трюки и секреты, зная которые вы сможете говорить с банковскими и инвестиционными специалистами на одном языке; конкретные решения, помогающие составить такой семейный бюджет и финансовый план, чтобы денег всегда на все хватало; приложение «Финансовый самоучитель» – авторский тренинг обращения с деньгами, только вам не придется никуда ехать. Содержит очень показательные тесты финансовых способностей.

Личный бюджет. Деньги под контролем - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

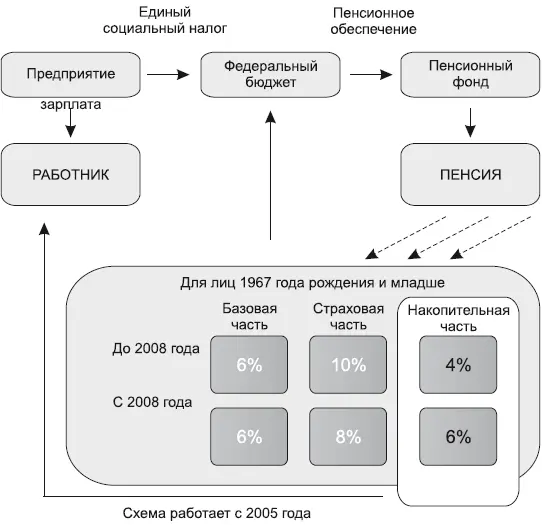

1. Базовая часть – 6 % от фонда оплаты труда – фиксированная часть, устанавливается государством, не зависит от стажа и зарплаты.

2. Страховая часть – или 8 %, или 12 %, или 14 % (в зависимости от возраста) – в некоторых пределах зависит от пенсионных взносов конкретного человека и рассчитывается как сумма уплаченных за застрахованное лицо страховых платежей в течение всей его трудовой деятельности с учетом индексации, также зависит от уровня средней заработной платы по стране и поправочных коэффициентов.

3. Накопительная часть – 2 % или 6 % (в зависимости от возраста) – зависит от накопленной суммы и ожидаемого периода выплат пенсии.

На размер первых двух частей вы никак не можете повлиять.

Распорядиться можно только накопительной частью будущей пенсии, так как именно эти отчисления пойдут на формирование именно вашей пенсии.

Схема работает с 2005 года

Деньги, находящиеся наличном накопительном счете, не тратятся на текущие выплаты пенсий, а инвестируются в ценные бумаги и иные активы с целью получения дохода. Полученный от инвестирования пенсионных накоплений доход по итогам каждого года зачисляется на личный накопительный счет, тем самым увеличивая сумму пенсионных накоплений.

Размер отчислений на формирование пенсионных накоплений зависит от уровня официальной заработной платы и года рождения:

• 6 % для граждан 1967 года рождения и моложе (в 2002–2003 году – 3 %, равномерно увеличивалась к 2006 году до 6 %);

• 2 % от зарплаты для остальных граждан, на которых распространяется действие пенсионной реформы (то есть мужчин 1953–1966 года рождения и женщин 1957–1966 года рождения).

Теперь самое время понять то, каким образом мы можем распорядиться этой самой накопительной частью. Вариантов три:

• перевести свои пенсионные накопления в негосударственный пенсионный фонд (отобранный по итогам конкурса, проведенного ФСФР);

• отдать деньги в управление одной из частных управляющих компаний (отобранных по итогам конкурса, проведенного правительством);

• отдать деньги в управление государственной управляющей компании, статус которой получил Внешэкономбанк. Именно в него попадут деньги всех тех, кто затруднится с выбором частной управляющей компании, а также тех, кто не сообщит о своем решении в установленные государством сроки.

Что же это за звери – НПФ, ЧУК, ГУК – и чем они отличаются? Попробуем разобраться.

Негосударственный пенсионный фонд (НПФ)некоммерческая организация социального обеспечения, основной целью деятельности которой является выплата пенсий участникам системы негосударственного пенсионного обеспечения. НПФ не преследуют цель получения прибыли. Для покрытия своих расходов НПФ имеют право забирать на свои нужды некоторую часть инвестиционного дохода (не более 15 %), а также некоторую часть добровольных пенсионных взносов (не более 3 %).

Работа негосударственного пенсионного фонда очень похожа на работу Пенсионного фонда РФ (ПФР). Негосударственный пенсионный фонд так же, как Пенсионный фонд России, аккумулирует средства пенсионных накоплений, организует их инвестирование, учет, назначение и выплату накопительной части трудовой пенсии.

До 2004 года НПФ осуществляли свою деятельность по будущему пенсионному обслуживанию граждан на основании договоров о добровольных пенсионных взносах граждан или организаций за своих работников. С 2004 года НПФ имеют право привлекать накопительную часть трудовой пенсии на обслуживание и работать с ней, но только при соответствии следующим критериям:

• наличие опыта работы не менее двух лет;

• наличие опыта одновременного ведения не менее пяти тысяч именных пенсионных счетов участников;

• величина денежной оценки имущества на обеспечение уставной деятельности и совокупный вклад учредителей с 1 января 2005 года не менее 30 млн рублей;

• достаточность средств для выполнения обязательств по результатам соответствующих оценок в течение не менее последних двух лет деятельности;

• отсутствие фактов приостановления действия лицензии в течение последних двух лет деятельности.

Частная (негосударственная) управляющая компания (ЧУК) – это юридическое лицо, исключительным видом деятельности которого в соответствии с учредительными документами является доверительное управление активами в интересах учредителей доверительного управления. Традиционно частные управляющие компании занимались управлением активами паевых инвестиционных фондов, пенсионными резервами негосударственных пенсионных фондов и активами, переданными им по договорам индивидуального доверительного управления. Свою деятельность частные управляющие компании ведут на основании лицензий, выдаваемых Федеральной Комиссией по рынку ценных бумаг (ныне ФСФР России).

В 2003 году государство провело конкурс на право заключения с Пенсионным фондом Российской Федерации договора об инвестировании пенсионных накоплений граждан. Заключив соответствующий договор с ПФ РФ, частные управляющие компании с 31.03.04 смогли приступить к инвестированию средств накопительной части пенсии в соответствии с принципами, заложенными в законодательстве по пенсионной реформе.

Условия конкурса оказались достаточно либеральными. От УК требовались:

• Наличие лицензий, выданных Федеральной Комиссией по рынку ценных бумаг (ныне ФСФР России). Основным видом лицензий для частных управляющих компаний является лицензия на право осуществления деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными фондами. Компании, работающие по договорам индивидуального доверительного управления, обязаны получить лицензию на осуществление деятельности по доверительному управлению на рынке ценных бумаг.

• Собственный капитал не менее 50 млн рублей.

• Работа без убытков не менее 2 лет.

• Опыт управления активами паевых инвестиционных фондов или НПФ на сумму не менее 100 млн рублей.

Государственная Управляющая компания (ГУК)это Банк внешнеэкономической деятельности (Внешэкономбанк), который в соответствии с Постановлением Правительства РФ от 22.01.03 № 34 назначен государственной управляющей компанией, осуществляющей доверительное управление средствами пенсионных накоплений, которые формируются в пользу застрахованных лиц, не воспользовавшихся правом выбора инвестиционного портфеля (управляющей компании).

Чем отличается НПФ от УК?В отличие от управляющей компании негосударственный пенсионный фонд сам ведет счета застрахованных лиц. А в случае с управляющей компанией учет средств ведет Пенсионный фонд России, то есть саму выплату пенсий управляющие компании не осуществляют.

Читать дальшеИнтервал:

Закладка: