Сергей Макаров - Личный бюджет. Деньги под контролем

- Название:Личный бюджет. Деньги под контролем

- Автор:

- Жанр:

- Издательство:Издательство «Питер»046ebc0b-b024-102a-94d5-07de47c81719

- Год:2008

- Город:СПб.

- ISBN:978-5-388-00109-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Сергей Макаров - Личный бюджет. Деньги под контролем краткое содержание

Эта книга – для тех, кто хочет изменить к лучшему финансовую сторону своей жизни. Для понимания того, что в ней изложено, не требуется специальных финансовых знаний. Она написана нормальным человеческим языком для обычных людей: «букварь» грамотного распоряжения финансами; трюки и секреты, зная которые вы сможете говорить с банковскими и инвестиционными специалистами на одном языке; конкретные решения, помогающие составить такой семейный бюджет и финансовый план, чтобы денег всегда на все хватало; приложение «Финансовый самоучитель» – авторский тренинг обращения с деньгами, только вам не придется никуда ехать. Содержит очень показательные тесты финансовых способностей.

Личный бюджет. Деньги под контролем - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Какое из следующих утверждений наилучшим образом описывает вашу реакцию, если стоимость вашего портфеля внезапно снизилась на 15 %?

♦ Я буду очень обеспокоен, потому что колебания стоимости портфеля для меня неприемлемы 1

♦ Если величина доходов не изменится, то это не будет меня беспокоить 2

♦ Я рассчитывал на долгосрочный рост, но даже временное понижение стоимости будет меня беспокоить 3

♦ Я рассчитывал на долгосрочный рост и допускаю определенное понижение стоимости в результате колебаний рынка 4

Какой тип инвестиций вы считаете для себя наиболее комфортным?

♦ Депозиты 1

♦ Государственные ценные бумаги 2

♦ Акции хорошо известных и заслуживающих доверия компаний 3

♦ Акции новых растущих компаний 4

Насколько оптимистично вы оцениваете долгосрочные экономические перспективы?

♦ Пессимистично 1

♦ Не знаю 2

♦ Достаточно оптимистично 3

♦ Очень оптимистично 4

Как вы оцениваете ваше отношение к инвестициям в России по сравнению с инвестициями в США?

♦ Пессимистично 1

♦ Не знаю 2

♦ Можно найти весьма привлекательные возможности 3

♦ Однозначно весьма привлекательные возможности 4

Всего по этому разделу ______

Ваш результат

Инвестиционные цели

Временной горизонт

Отношение к риску

ОБЩИЙ СЧЕТ

Рекомендации по модели размещения активов

25–35 баллов:«Консервативная».

35–45 баллов:«Сбалансированная».

45–55 баллов:«Агрессивная».

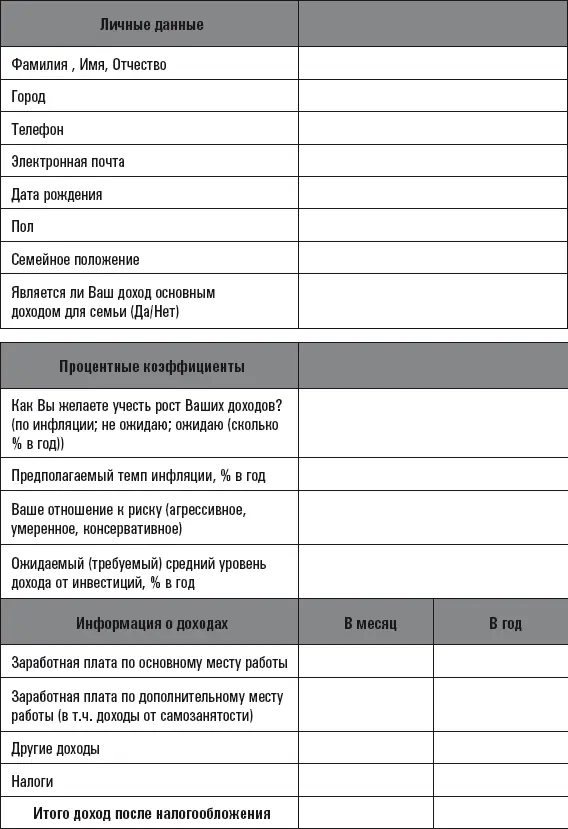

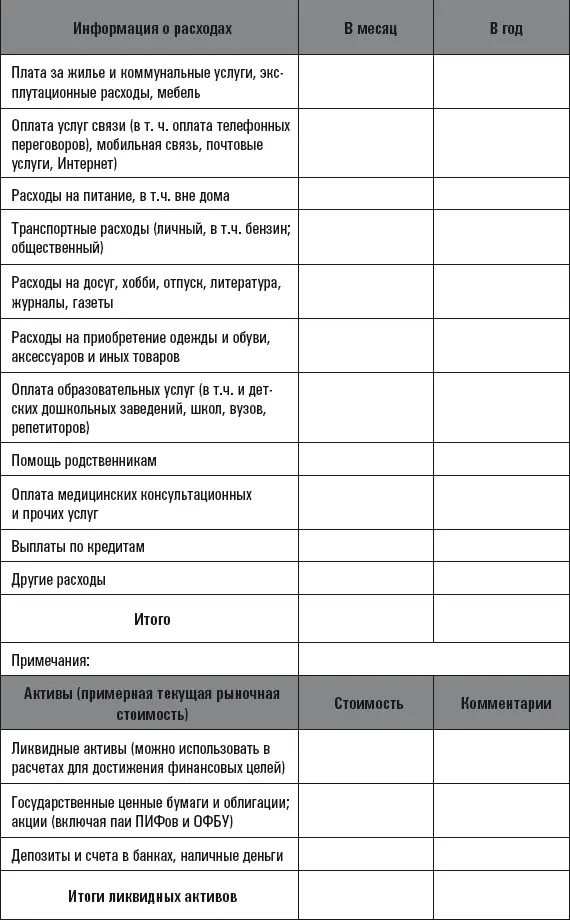

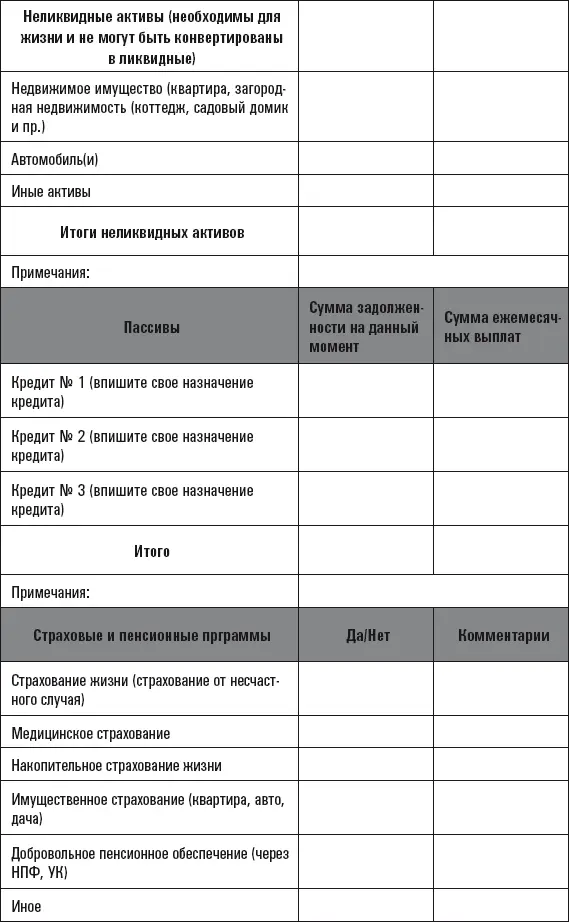

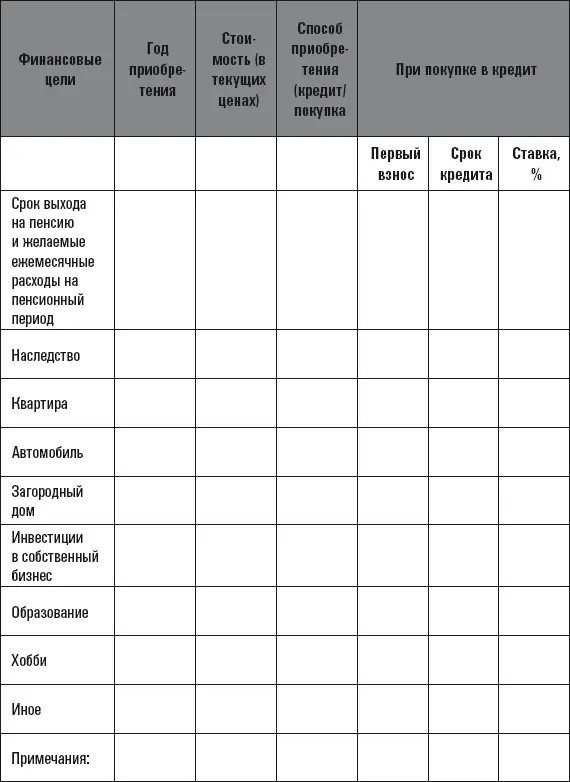

Заполните анкету в бумажном или электронном виде (скачать ее можно на моем сайте www.money-guide.ru) и пришлите мне для бесплатной диагностики вашего финансового состояния.

Вся информация, предоставленная Клиентом Советнику, является конфиденциальной.

Все рекомендации, полученные Клиентом от Советника, носят рекомендательный характер и не являются руководством к действию.

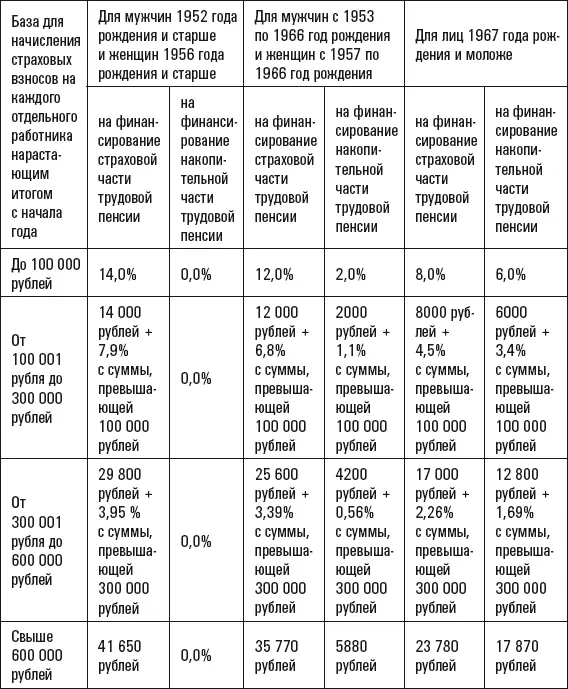

7. Что делать с накопительной частью пенсии

Для начала – справочные таблицы:

Какую часть от моей зарплаты должен отчислять мой работодатель на финансирование страховой и накопительной части моей пенсии?

Итак, вы получили «письмо счастья» из Пенсионного фонда РФ. В нем должно содержаться три документа:

• Извещение о состоянии вашего индивидуального лицевого счета в Пенсионном фонде Российской Федерации.

• Обращение Пенсионного фонда Российской Федерации к застрахованному лицу, то есть вам.

• Заявление о выборе инвестиционного портфеля (управляющей компании).

Если вы письмо не получили, или «потеряли», или же просто хотите, не дожидаясь письма, узнать состояние вашего счета и принять решение, то вы должны:

• лично обратиться в территориальный орган ПФР по месту жительства (в связи с тем, что информация о состоянии вашего лицевого счета является конфиденциальной);

• заказать выписку из индивидуального лицевого счета, предъявив страховое свидетельство и документ, удостоверяющий личность;

• выписка должна быть подготовлена в течение 10 дней со дня обращения.

В случае несогласия со сведениями, содержащимися в индивидуальном лицевом счете:

• вы имеете право обратиться с заявлением об исправлении указанных сведений в территориальный орган пенсионного фонда по месту регистрации;

• пенсионный фонд проводит с вами работу с целью проверки достоверности предоставленных сведений;

• органы ПФР после проведения данной работы должны проинформировать вас о результатах проверки.

После того как вы получили информацию о состоянии вашего лицевого счета и согласны с предоставленными сведениями, вы можете:

• отдать деньги в управление одной из частных управляющих компаний;

• отдать деньги в управление государственной управляющей компании;

• перевести свои пенсионные накопления в НПФ.

Если вы выбираете частную УК, то:

• считается, что вы остаетесь клиентом государственного Пенсионного фонда России;

• накопленную на вашем счете сумму пенсионных накоплений ПФР передает в доверительное управление выбранной вами управляющей компании;

• собственником этих средств являетесь не вы и не ваша УК, а Российская Федерация;

• никакого договора с УК гражданин в этом случае не заключает (договор есть только между УК и ПФР);

• если одну компанию выбрало много граждан, то ПФР не дает ей информации о том, сколько именно людей и какие именно суммы доверили ей, – УК получает единую сумму в управление, по мере сил преумножает ее и отчитывается о результатах работы только перед ПФР;

• ПФР, исходя из заработанного дохода, сам зачисляет определенные суммы на счета граждан и сам уведомляет их о результатах инвестирования.

Если вы выбираете НПФ, то:

• считается, что вы перестали быть клиентом Пенсионного фонда России и стали клиентом НПФ;

• вы заключаете договор с НПФ – так называемый «договор обязательного пенсионного страхования», и НПФ открывает вам особый счет;

• когда ПФР переведет пенсионные накопления в НПФ, то они перестанут быть собственностью Российской Федерации, а станут собственностью этого НПФ;

• следовательно, и ответственность перед гражданином будет нести фонд, а не РФ;

• НПФ «видит» каждого из своих клиентов, сам ведет его счет, сам отражает на нем полученный доход;

• НПФ сам предоставляет клиентам информацию о результатах своей работы.

(По материалам Международной конфедерации обществ потребителей (КонфОП).)

Как выбрать управляющую компанию?

• Найдите список УК, допущенных к управлению накопительной частью пенсии. Считайте, что этот шаг вами сделан. Список вы найдете чуть ниже в этом разделе.

• Оцените УК по следующим параметрам:

• Надежность.

+ Размер собственного капитала (чем он больше, тем лучше).

+ Объем активов под управлением (чем он больше, тем лучше).

+ Стаж работы в области управления активами (чем он больше, тем лучше).

• Предполагаемая доходность.

+ Результаты прошлой доходности работы компании.

+ Структура предлагаемого инвестиционного портфеля.

+ Размер комиссионных, взимаемых за управление вашими активами.

Читать дальшеИнтервал:

Закладка: