Анна Клокова - Налог на имущество

- Название:Налог на имущество

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Анна Клокова - Налог на имущество краткое содержание

В книге рассматривается общая характеристика налога на имущество организаций, особенности налогообложения имущества различных хозяйственных операций, льготы по налогу на имущество. Вопросы исчисления налога проанализированы с учетом изменений в законодательстве, вступивших в силу в 2006 году. Особое внимание уделено изменениям, внесенным в ПБУ 6/01 «Учет основных средств», нововведениям 2006 и 2007 гг.

В частности, с 1 января 2006 года относятся к основным средствам и, соответственно, подлежат обложению налогом на имущество организаций активы, предназначенные для предоставления организацией за плату во временное владение и пользование или во временное пользование с целью получения дохода. Также в ПБУ 6/01 внесены корректировки, определяющие правила оценки и переоценки основных средств. Эти и ряд других важных моментов, непосредственно влияющих на порядок расчета и сумму налога на имущество организаций, нашли отражение в данном пособии.

Пособие рассчитано на бухгалтеров, аудиторов, финансовых менеджеров и директоров компаний.

Налог на имущество - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

При этом необходимо учитывать, что установленный главой 30 НК РФ порядок определения налоговой базы учитывает основное требование статьи 55 НК РФ, т. е. период времени фактического нахождения имущества на балансе организации.

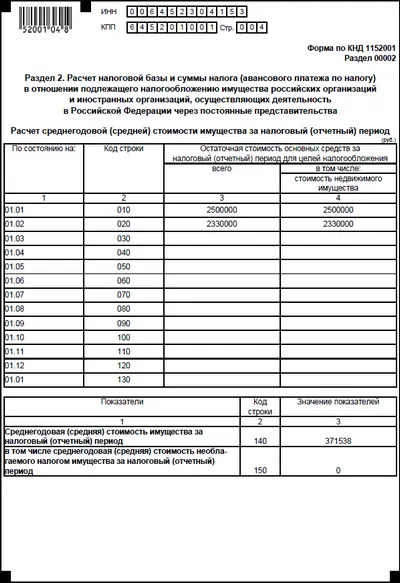

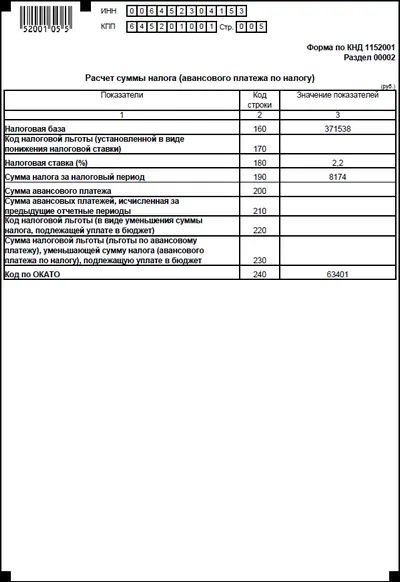

Пример:АкционерыЗАО «Юпитер» приняли решение о ликвидации 15 декабря 2005года. Уведомление о принятии решения о добровольной ликвидации юридического лица подано 18 декабря 2005 года. По истечении двухмесячного срока с данной даты для уведомления кредиторов был представлен промежуточный ликвидационный баланс, т. е. 18 февраля 2006 года. До сдачи окончательного ликвидационного баланса организация должна пройти выездную налоговую проверку, рассчитаться со всеми дебиторами и кредиторами. Одновременно со сдачей окончательного ликвидационного баланса организацией представляются все налоговые декларации за 2006год, в том числе налоговая декларация по налогу на имущество. ЗАО «Сатурн» представляет данные документы 18 марта 2006 года. Остаточная стоимость имущества, подлежащего налогообложению, составляет:

на 1 января 2006 г – 2500000 руб.

на 1 февраля 2006 г – 2330000 руб.

5 февраля 2006 года имущество было реализовано для расчетов с кредиторами.

Раздел 2 налоговой декларации по налогу на имущество за 2006 год будет выглядеть следующим образом:

4. Организация приобрела льготируемое имущество в середине года.

В этом случае действует порядок расчета стоимости имущества, аналогичный описанному в предыдущем пункте. Например, ООО «Меркурий» приобрело имущество и поставило на баланс в качестве объекта основных средств 20 августа 2005 года. Данное имущество согласно законодательству, действующему на территории данного субъекта РФ, подлежит льготированию. Следовательно, в Разделе 5 указывается остаточная стоимость данного имущества по строкам 110 (на 01.09), 120 (на 01.10), 130 (на 01.11), 140 (на 01.12), 150 (на 01.01), сумма данных строк делится на 13 и полученное значение указывается по строке 160 Раздела 5 и по строке 150 Раздела 2.

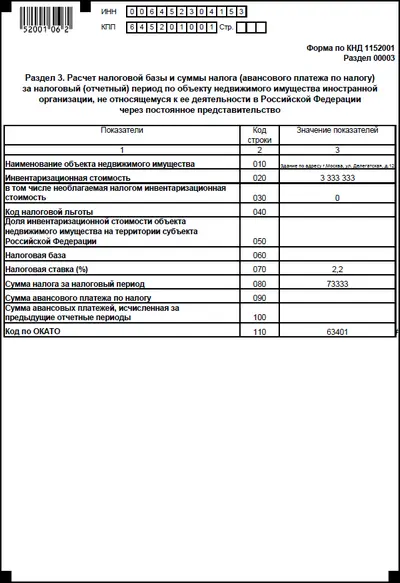

5. Налоговые декларации для иностранных организаций.

Иностранные организации, осуществляющие деятельность на территории РФ, обязаны вести учет объектов налогообложения в соответствии с законодательством РФ и, следовательно, представлять налоговые декларации по налогу на имущество по месту осуществления деятельности иностранной организацией через постоянное представительство по установленной форме аналогично российским организациям.

Иностранные организации, не осуществляющие деятельности в РФ, но имеющие в собственности объекты недвижимого имущества, расположенные на территории РФ, представляют налоговые декларации по той же форме, что и российские организации, но заполняя при этом Раздел 3. Иностранные организации, осуществляющие деятельность на территории РФ, но имеющие недвижимое имущество, не относящееся к ее деятельности, заполняют кроме Раздела 2 также и Раздел 3. В расчет налоговой базы при этом включается инвентаризационная стоимость имущества на 1 января года, являющегося налоговым периодом. Если право собственности на объект недвижимости зарегистрировано после начала календарного года либо право собственности на имущество прекращено до конца календарного года, то при расчете налога необходимо учитывать требование пункта 5 статьи 55 НК РФ, из которого следует, что целях налогообложения принимается во внимание время фактического нахождения в собственности в данном календарном году объекта недвижимости, т. е. количество месяцев в данном календарном году, в течение которых объект недвижимости находился в собственности иностранной организации.

Заполняя декларацию, иностранная организация должна по строке 020 в разделе 3 указать инвентаризационную стоимость объекта недвижимости, скорректированную на количество месяцев, в течение которых это имущество фактически находилось в собственности в данном календарном году.

При этом иностранная организация должна представить в налоговый орган согласно письму ФНС России от 19 мая 2005 г. № 21-4-04/179 «О налоге на имущество организаций» справку-расчет инвентаризационной стоимости объекта недвижимости и копию документа о праве собственности, в котором указана дата регистрации данного права.

Пример:STAR Ltd осуществляет в РФ деятельность через свое постоянное представительство, обладающего правом собственности с 25 сентября 2005 года на объект недвижимости, не используемого в деятельности постоянного представительства. Инвентаризационная стоимость объекта составляет 10 000 000рублей. В строке 020 Раздела 3 указывается инвентаризационная стоимость данного имущества, скорректированная на количество месяцев нахождения в собственности:

10 000 000 руб. х 4/12 = 3 333 333 руб.

Налоговые декларации могут представляться организацией, как на бумажных носителях, так и в электронном виде в соответствии со статьей 80 Налогового Кодекса РФ. Положения пункта 2 статьи 80 НК РФ предусматривают, что налоговая декларация может быть представлена налогоплательщиком в налоговый орган лично или через его представителя, направлена в виде почтового отправления с описью вложения или передана по телекоммуникационным каналам связи. При этом налоговый орган не вправе отказать в принятии налоговой декларации и обязан по просьбе налогоплательщика проставить отметку на копии налоговой декларации о принятии и дату ее представления.

Согласно Порядку представления налоговой декларации в электронном виде по телекоммуникационным каналам связи, утвержденному приказом МНС России от 02.04.2002 г. № БГ-3-32/169, представление налоговой декларации в электронном виде осуществляется по инициативе налогоплательщика и при наличии у него и налогового органа совместимых технических средств и возможностей для ее приема и обработки. Неправомерность требования налоговых органов от налогоплательщиков представлять налоговые декларации в электронном виде подтверждается Письмом Департамента налоговой и таможенно-тарифной политики Минфина РФ от 2 декабря 2005 г. № 03-01-10/9-480, где указано, что обязательное представление налоговой отчетности по установленным НК РФ налогам в электронном виде (кроме налога на доходы физических лиц) в настоящее время законодательством не предусмотрено.

Но даже если организация сдает налоговую отчетность по телекоммуникационным каналам связи, то, как оказывается, и у такой организации могут возникнуть споры с налоговыми органами.

Читать дальшеИнтервал:

Закладка: