Иван Рыков - Кредиторы vs дебиторы. Антикризисное управление долгами

- Название:Кредиторы vs дебиторы. Антикризисное управление долгами

- Автор:

- Жанр:

- Издательство:Издательство «Питер»046ebc0b-b024-102a-94d5-07de47c81719

- Год:2016

- Город:Санкт-Петербург

- ISBN:978-5-496-02133-3

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Иван Рыков - Кредиторы vs дебиторы. Антикризисное управление долгами краткое содержание

Первопричина 60 % банкротств в России – это ошибки по работе с дебиторской задолженностью. Поэтому очень важно грамотно выстроить систему, которая работала бы на предотвращение падения платежеспособности, возникновения кассовых разрывов и других кризисных ситуаций. Советы, которые вы здесь найдете, просты в применении и многократно проверены на практике автором – одним их самых успешных антикризисных управляющих страны последнего десятилетия. После прочтения книги вы забудете о том, что такое бегать за должниками, перестанете тратить время и деньги на адвокатов. Вы научитесь управлять долгом и не расходовать свои силы на неэффективные действия.

Кредиторы vs дебиторы. Антикризисное управление долгами - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

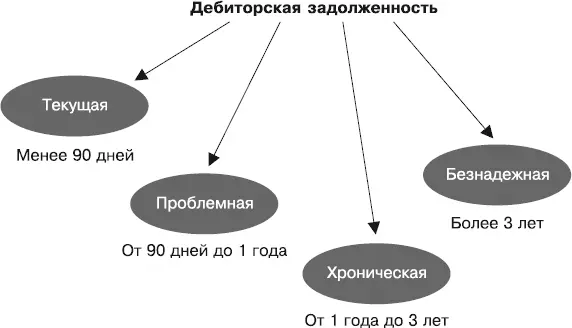

Одна из основных классификаций долгов – по времени просрочки . Выделяют текущую, проблемную, хроническую и безнадежную просроченную задолженность. Текущей задолженностью считается та, срок которой не превышает 90 дней. Проблемной является задолженность сроком от 90 дней до одного года. К категории хронической задолженности относится долг с просрочкой от одного до трех лет. Безнадежной считается задолженность, просроченная более чем на три года.

С чем связана эта классификация? Срок 90 дней используется в бухгалтерском учете при формировании резервов по сомнительным долгам. Кроме того, когда долг просрочен более чем на 90 дней, появляются признаки банкротства. Признание задолженности безнадежной объясняется истечением трехлетнего срока исковой давности, предусмотренного гражданско-правовым законодательством.

В последнее время очень часто используется термин «токсичный долг» . Этот термин применяется в отношении как кредиторской, так и дебиторской задолженности. Что же такое токсичный долг?

Токсичным долгом признают задолженность, выплата которой может привести к полной финансовой несостоятельности, банкротству.

В отношении дебиторской задолженности применяется также термин «токсичность» . Если размер долга превышает определенный порог и вследствие этого у кредитора возникают трудности с расчетами по своим обязательствам, такую дебиторскую задолженность называют токсичной. Поэтому дебиторский долг – это зачастую актив лишь на бумаге.

В своей практике я повидал тысячи случаев банкротств и поэтому могу уверенно утверждать, что непринятие своевременных мер по взысканию дебиторской задолженности – это одна из основных причин банкротства многих организаций. Нередко встречались компании, у которых кредиторская задолженность составляла, например, 500 млн рублей и дебиторская задолженность – также 500 млн рублей, а иногда даже превышала размер кредиторской задолженности. Тем не менее даже при наличии таких активов предприятие является неплатежеспособным, потому что очень сложно таким бумажным активом, как дебиторская задолженность, погасить кредиторскую задолженность. Нужны реальные деньги как связующий элемент.

Что же нужно делать, чтобы получить деньги? Конечно, взыскивать долг! Причем чем раньше, тем лучше, так как при увеличении срока просрочки возможность взыскания долга существенно снижается.

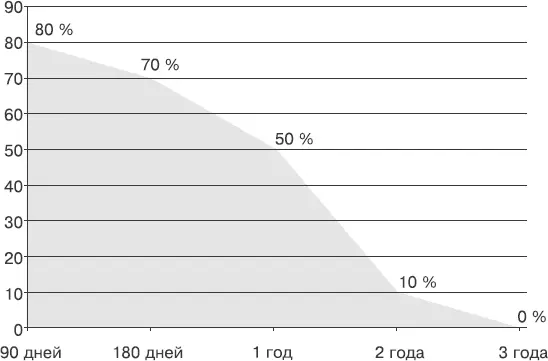

Вероятность взыскания долга (в процентах)

Например, даже когда просрочка составляет менее трех месяцев, вероятность возврата долга уже не 100 %. Потому что любая просрочка говорит: у предприятия есть проблемы.

При просрочке долга до одного года, как показывает практика, вероятность взыскать долг падает примерно наполовину. При просрочке долга три года и выше вероятность взыскания долга близка к нулю.

Алексей Малашенков, начальник департамента судебной работы коллекторской компании «Кредит Коллект Менеджмент»:

«Проблема взыскания часто может приводить к банкротству компании. Если не контролировать задолженность, то она будет расти с каждым днем и у нашей компании будут отсутствовать денежные средства, что, в свою очередь, подрывает погашение наших обязательств, развитие бизнеса. Поэтому пускать ситуацию с задолженностью дебиторов на самотек никак нельзя.

Приведу пример. В моей практике была крупная компания, которая занималась строительным бизнесом. У нее постоянно велись какие-то работы, как правило, оплачивались они несвоевременно. Но компания боялась потерять эти контракты, поэтому закрывала глаза на то, что контрагенты либо не вовремя оплачивают оказанные им услуги, либо вообще не оплачивают. Постепенно такая политика привела к тому, что у компании образовалась многомиллионная дебиторская задолженность. И в конечном итоге настал момент, когда компания по своим кредитным обязательствам не смогла расплатиться, что привело ее к банкротству.

Часто бывают ситуации, когда компании не спешат взыскивать долг, так как не хотят подрывать отношения с постоянными клиентами или опасаются потерять крупные контракты».

Александр Федоров, генеральный директор ООО «Быстрые судебные решения»:«В компаниях, которые имеют маленькую маржинальность, проблема невзыскания долгов может привести к банкротству, поскольку им особенно необходимо постоянное поступление денежных средств от компаний-контрагентов. Когда возникает кризис неплатежей, появляются и такие компании, которые банкротятся из-за того, что не «дожали» своих дебиторов.

Что тут можно предпринять? Если появляется неудобный должник, с которым есть личные связи, необходимо передавать его дела (долги) либо сторонним организациям, либо своим сотрудникам, которые личных отношений с ним не имеют.

Если должник является ключевым поставщиком или просто ключевым клиентом, нужно стремиться к компромиссу, а самое главное – выяснить причину неоплаты. Потому что если выяснится, что должник собирается дальше работать, то терять важного клиента нет смысла, нужно пойти навстречу, пообещать скидку на будущие услуги и т. д. Если же затягивание означает, что клиент готовится к уходу с рынка, значит, нужно максимально активно взыскивать деньги и думать, кем его потом заменить».

Вадим Балдин, член совета директоров крупнейших компаний России:«Проблема невзыскания может привести к банкротству компании. Это возможно, если компания существует за счет обслуживания одного-двух крупных заказчиков. Пример. Несколько лет назад одному креативному агентству посчастливилось выиграть тендер на обслуживание одного из операторов мобильной связи. Все были счастливы. Телекоммуникационный монстр получил в свое распоряжение отличные креативные ресурсы, а команда агентства – простор для творчества. Объем сотрудничества постоянно рос, агентство стало отказывать другим клиентам для того, чтобы удовлетворить постоянно возрастающий шквал запросов от нового перспективного клиента. Прошло полгода. Накопились неоплаченные счета, пошли негативные комментарии на идеи и проекты. Еще через квартал стала понятна ошибочность данной стратегии. Только благодаря ресурсам холдинга, в который входило агентство, сменив двух директоров и три креативные команды, агентство устояло и не дошло до банкротства».

Денис Макаров, руководитель юридической службы дочернего предприятия госкорпорации «Росатом»:«Плохая работа с дебиторкой, безусловно, может привести к банкротству компании. Из-за несвоевременного реагирования юридических и коммерческих служб, которые занимаются реализацией, поставкой, приобретением, рано или поздно накапливается критическая масса дебиторской задолженности – так называемые токсичные долги. Это негативно сказывается на торговом сальдо компании и величине чистых активов.

Читать дальшеИнтервал:

Закладка: